多头疯狂逆袭后 大宗商品空头们开始全线反扑

大宗商品近几周的疯狂涨势在本周二暂告一段落,空头全面反扑,并且影响已经传导至股票和外汇市场。

分市场来看:

美原油暴跌3.7%,布仑特原油连涨六日后回落至40美元下方。

中国商品期货夜盘,“黑色系”金属如焦炭、焦煤、动力煤、螺纹钢等集体跌停,沥青、沪镍、沪锡也大幅杀跌封上跌停板,仅铁矿石相对抗跌。

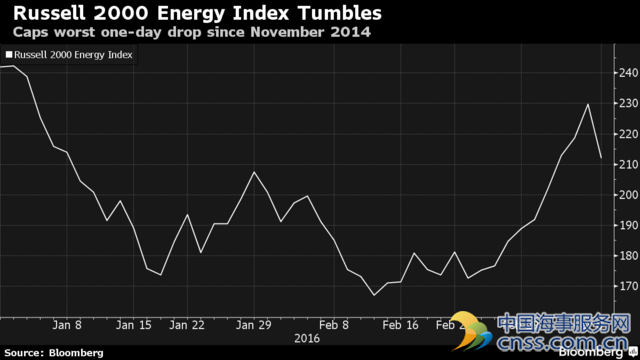

在能源和矿业股的拖累下,标普500,道琼斯工业均指、纳斯达克综指、富时泛欧绩优300指数等主要发达国家股指周二全线收跌。标普500为两周来最大单日跌幅,罗素2000能源指数更是创下2014年11月依赖最大跌幅。

代表新兴市场股市的MSCI EM指数,周二也结束了七连涨,主要因中国出口数据创下2009年以来最大跌幅,显示全球需求仍然疲软。其中,大型铁矿石生产商——巴西淡水河谷股价跌14%。

因本国经济依赖大宗商品出口,所以“商品货币”属性较强的澳元、加元对美元分别下跌0.3%、0.96%,南非兰特下挫1.1%。

有恐慌指数之称的芝加哥期权交易所(CBOE)波动性指数(VIX)周二再度上升7.6%至18.7。

消息面上,昨日影响最大的一件事便是糟糕的中国2月进出口数据,其中出口按美元计同比创2009年5月以来近七年最大降幅,同时也是史上第三大降幅,对主要市场出口均下滑明显。汇丰经济学家屈宏斌认为,外需持续萎靡仍是出口下滑的主因。

“中国数据显示了全球经济正在放缓的趋势未变,”JonesTrading策略师Yousef Abbasi表示,“接下来的欧央行利率决议和德拉吉讲话可能加深市场的避险情绪。”

“钢铁价格此前受到中国削减产能的预期影响,”Wood Mackenzie金属部门负责人Julian Kettle 表示,“但让我们回到现实,这些不过是基于承诺的预期罢了。”

根据美银美林的测算,尽管中国计划削减50万个钢铁行业的岗位,但速度将不会很快,并且,就算削减了上述产恩,钢铁供给仍将在相当长一段时间里维持过剩状态。

去年中期以来,中国铁矿石进口量大幅增加,但在华泰证券看来,这并不意味着中国需求正在复苏。华泰期货分析师徐惠民表示:“铁矿石期货疯狂的上涨令贸易商和钢厂吃惊,因为他们尚未见到现货订单有相应的增加。”

华泰证券在报告中指出,从供给角度看,也没有理由认为国际铁矿石的真实供给出现了压缩。国际铁矿石四巨头的铁矿石产量没有明显削减,中国的港口到货量及库存量都同步上升,上游仍有去库存的任务,暗示本轮上涨行情难以持久。

此外,今日北京时间05:30,美国公布了上周API原油库存增加440万桶,较上周的991万桶锐减一半。相对利好的消息后,油价微幅反弹0.2美元,但仍未能逆转跌势。

摩根士丹利的分析师们认为,本轮油价的反弹多数还是跟美元走弱有关。此外,全球股市普遍反弹、美国经济数据改善、OPEC不断传出的要维稳油价的声音等等,都成为油价的支撑。但原油供应过剩问题依然严重,过高的库存水平是制约油价上涨空间的另一大因素。并且上周末中国发布的下一个五年计划,其中对化石能源消耗、排放、新能源的使用等政策并不利于油价。

“市场对再通胀、改组和杠杆复苏的看法推动大宗商品价格过早大涨,我们认为这不会持续下去,”高盛在周二的报告中表示。该行表示,对黄金维持偏空看法、油价将在40~20美元之间波动;铜价可能下跌10%至每公吨4500美元;铁矿石的涨势是暂时的,年底或跌至每吨35美元。