欧洲天然气价格大跌,天价LNG船舶租金能降温吗?

重要提示

本公众号所推送的内容经由中信期货授权后发布,均为中信期货已公开的信息,不保证文中观点或陈述的完整性、准确性和更新及时性,且不作任何担保。本公众号所推送文章不构成任何形式的投资建议或销售要约,期货有风险,投资需谨慎。

主要贡献人:武嘉璐 聂鑫妍

转自于中信期货研究所 10月27日专题报告

报告要点

近期LNG船舶日租金连创新高突破44万美元/天,本文剖析了近期欧洲天然气价格大跌背景下后续需求变化趋势,我们认为现货市场船舶运力比例偏低、商品市场Contango结构支撑浮舱需求、运力周转放缓及环保约束和新签船舶订单无法快速交付等因素将支撑LNG船舶日租金高位震荡,预计将持续维持20万美元/天以上高位。

目录

摘要

一、欧洲天然气价格大跌,LNG船舶运费连创新高

1、欧洲天然气价格快速回落

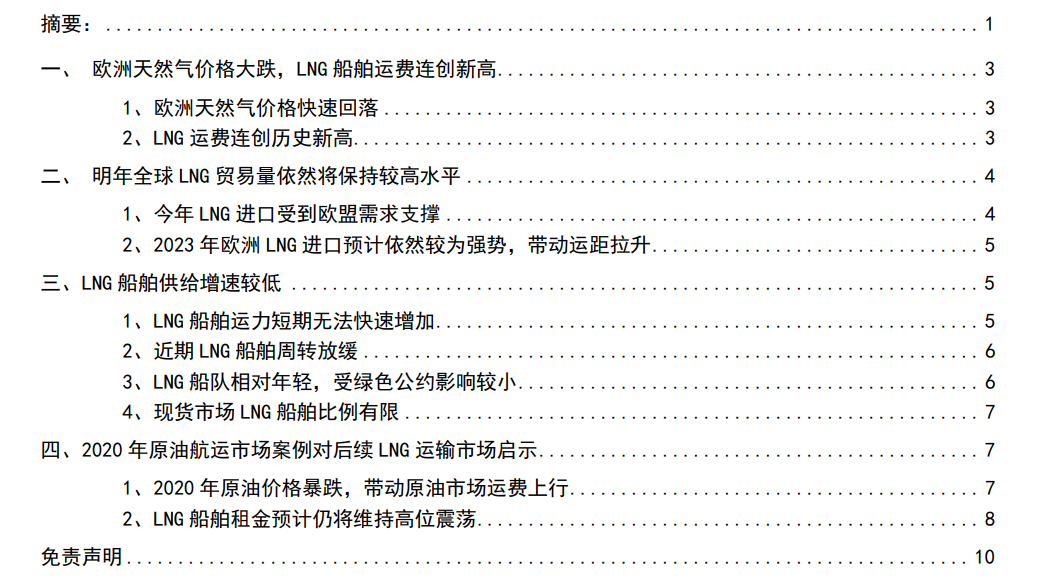

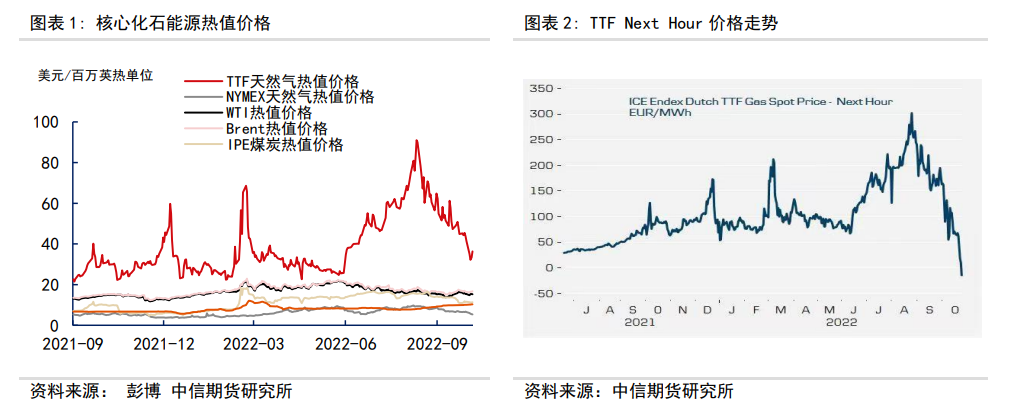

欧洲天然气价格快速回落。俄乌冲突以来,欧洲天然气价格快速上升,成为各种能源中单位热值价格最高的品种。欧洲加快天然气进口,海上LNG进口快速增加。近期,由于欧洲可能限制电力价格上限、LNG库容率超93%、暖冬预期及消费走弱等多重因素影响下,TTF价格快速回落,回吐俄罗斯北溪一号断供后的涨幅,以小时为单位的高频交易指标甚至在近期跌入负数区间。

2、LNG 运费连创历史新高

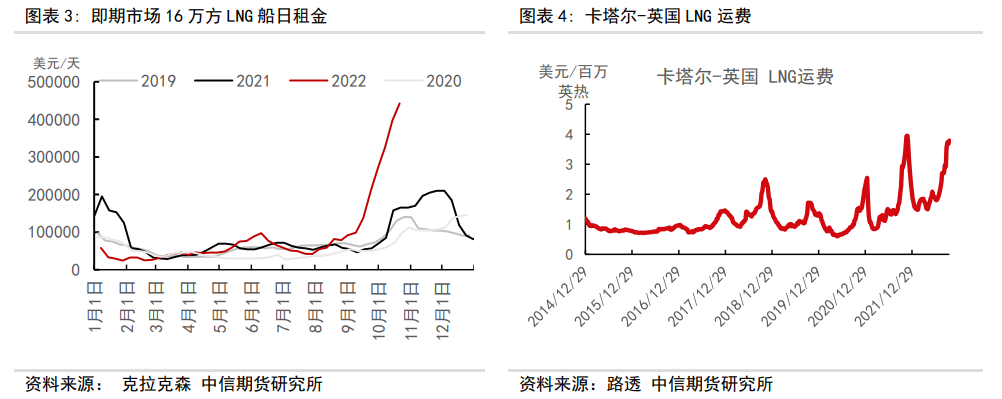

LNG即期市场运费连创历史新高。10月21日,16万方的LNG船现货市场运费达44.25万美元,周环比上涨11.6%,不断刷新历史新高,船舶收益持续高位,超出了2021年旺季创下的20万美元/天的上限。卡塔尔-英国的LNG运费达到3.79美元/百万英热,逼近2021年高点。以美国到欧洲运输来看,船舶运费占商品价格的比例超10%,但跨区套利空间支撑运费较为强势。

二、明年全球LNG贸易量依然将保持较高水平

1、今年LNG进口受到欧盟需求支撑

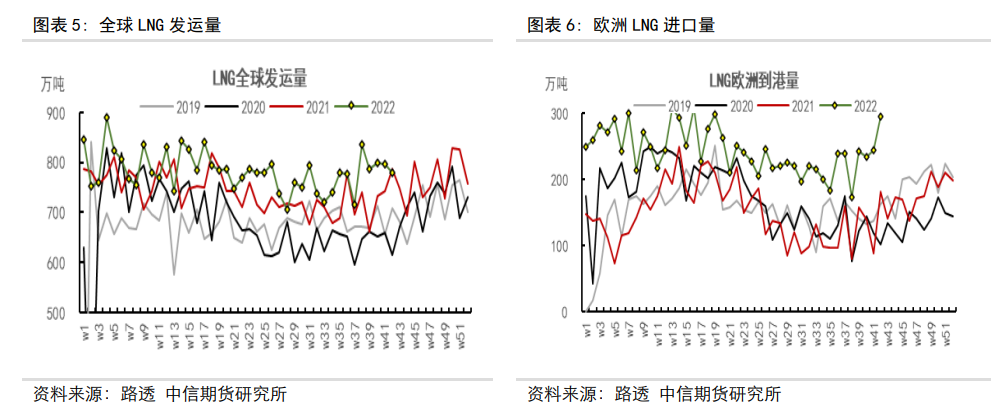

今年LNG全球发运量整体高于去年,欧洲为主要驱动力。路透高频数据显示,今年全球LNG的发运量维持高位,同比出现较快上涨。其中,欧洲到港量显著高于2021年同期,美国成为欧洲LNG的最主要来源国,弥补了俄罗斯出口的缺口。预计2022年EU27天然气净进口量为3484亿方,同比增加109亿方;其中管道气2209亿方,累计同比-17%,LNG1275亿方,累计同比75%。亚洲地区需求偏弱且受到高气价抑制,进口出现减量。冬季中日韩地区也进入天然气消费旺季,我国明确禁止天然气转卖,LNG贸易及运输进入传统季节性旺季。

2、2023年欧洲LNG进口预计依然较为强势,带动运距拉升

2023年欧洲LNG进口量预计增长10%,贸易格局调整过程中拉升运距。2023年俄罗斯管道气向欧洲的供应预计仍然较低,因此LNG将在欧洲天然气进口中发挥更重要的作用。2023年预计欧盟27国合计净进口量预计约为3396亿方,同比下降88亿方,其中管道气1985亿方,累计同比-10%,LNG1411亿方,累计同比+10%。2022年预计欧盟自美国净进口量为381亿方,同比增加224亿方;而2023年EU27自美国净进口量为424亿方,同比增加44亿方。同时,明年亚洲地区LNG的进口也有望较今年出现一定修复。在全球贸易格局重构过程中,叠加欧洲需求增强,LNG全球运距将拉升。预计2023年欧洲从美国进口LNG增量需要超40艘船舶运输。

三、LNG船舶供给增速较低

1、LNG船舶运力短期无法快速增加

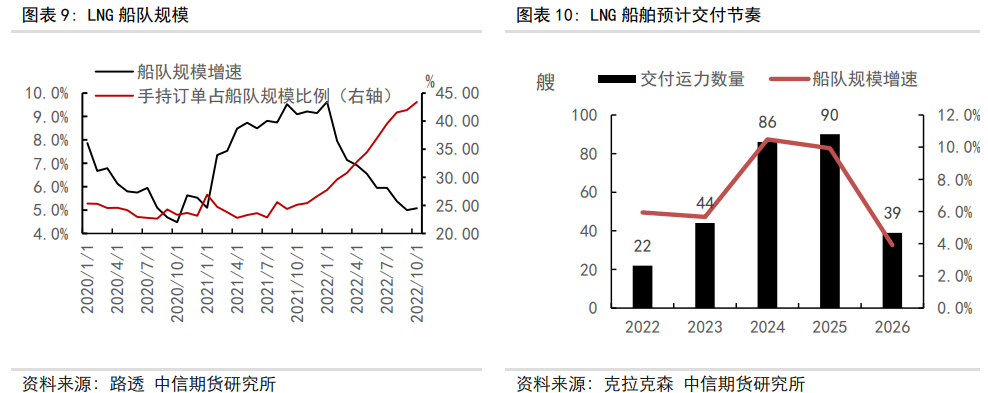

2023年底前LNG船舶增速在6%以下。2022年10月初全球LNG船队规模达704艘、1.04亿方,同比增长5.1%。前9月新签LNG订单131艘,规模达0.22亿方,手持订单占船队规模比例已达43.4%,超280艘船,其中主要都是17.4万方以上的大型VLGC船舶。但从交付节奏来看,到2023年末LNG船舶可交付量仅有66艘,考虑部分船舶延期交付及拆解情况,船舶供给依然相对紧张。

2024年后全球LNG船舶增长提速。2024年后,以2021年下半年以来投放的船舶订单将陆续交付,运力整体趋于宽松。当前船舶船台已经排至2027年,但从2023年底前船舶增速依然有限。

2、近期LNG船舶周转放缓

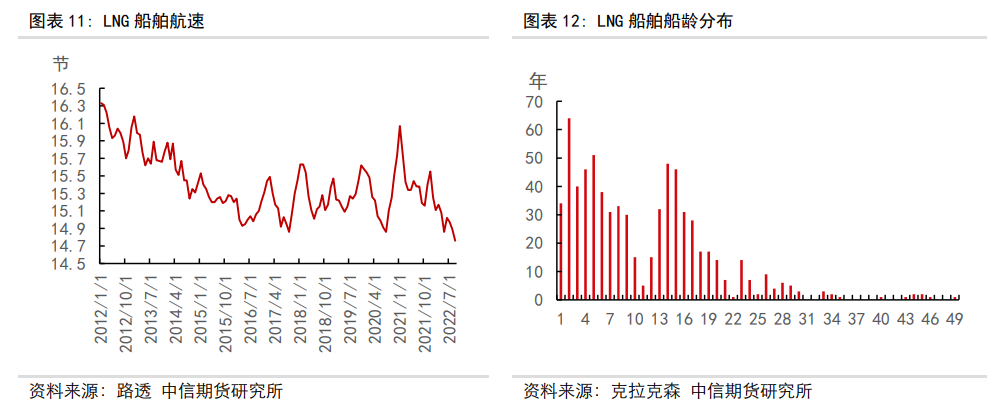

船舶周转放缓,部分LNG船舶在海上用作浮舱。由于今年LNG地区价差较大,因此跨区贸易套利行为增加,船舶出现了在海上减速航行,等待贸易商指令的行为。LNG船舶航速今年以来整体震荡下行,9月航速仅为14.76节,为2014年以来最低水平。近期,由于欧洲岸上库容率超90%,岸上管输能力无可用空间,造成LNG船舶在海上漂浮,即期市场可租用的运力减少。

3、LNG船队相对年轻,受绿色公约影响较小

LNG船队平均船龄不足10年。当前全球LNG船舶平均船龄为9.97年,船队相对较为年轻。同时,考虑船龄超10年以上的LNG船舶多与全球长协项目绑定,因此船龄较老的船对现货市场运费的影响较为有限。考虑EEXI和CII公约生效后船舶航速将有一定下降,但船龄整体偏小受到影响较弱。

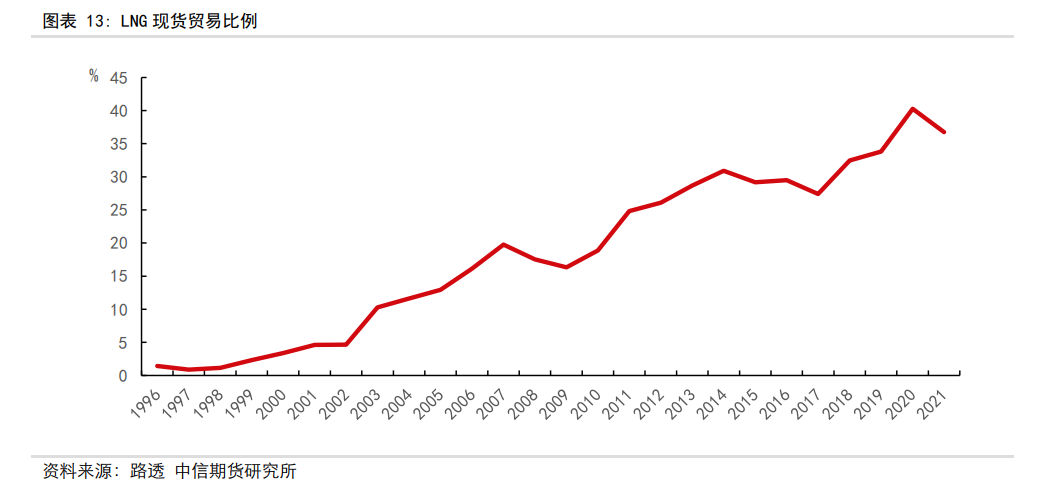

4、现货市场LNG船舶比例有限

可供现货运输的LNG船舶偏紧。从长周期来看,全球LNG现货市场贸易的比例整体上行。2020年达到40%,而2021年小幅回落至36%。今年在欧洲强劲进口之下,预计LNG即期市场运输比例将再度回到40%以上。LNG船舶中有较大比例绑定了固定的长期项目,因此即期市场上的可用船舶相对较少。叠加船舶租金上行后部分船舶转入期租市场,现货市场可运输的船舶更加紧张。

四、2020年原油航运市场案例对后续LNG运输市场启示

1、2020年原油价格暴跌,带动原油市场运费上行

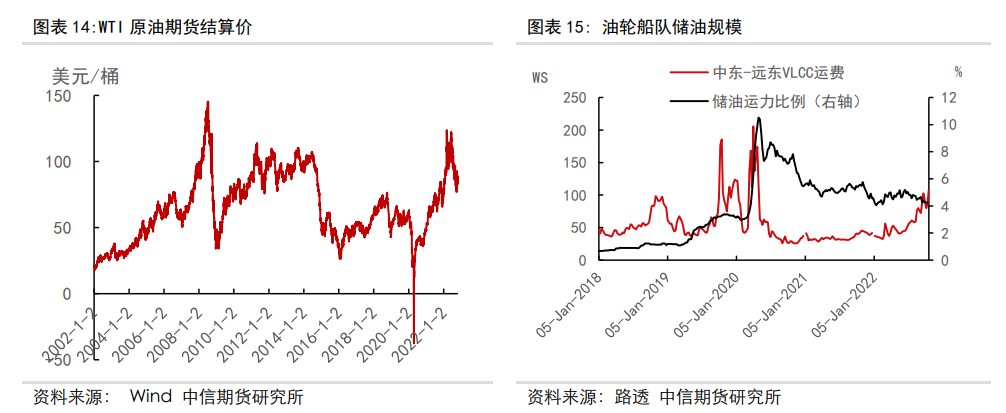

储油需求带动原油运费快速上行。原油价格Contango结构带动原油运费快速上升。2020年3月,受到新冠肺炎疫情扰动和对经济增长的恐慌,WTI原油期货结算价格史无前例地跌至负数区间,Contango结构引发了全球的囤油热潮。大量VLCC船舶发往中东等地,补齐岸上库存后又有大量船舶用作岸上浮舱,储油的VLCC数量最多达到102艘,占当时VLCC运力的12%,推动油轮航运市场维持高景气。中东-远东VLCC日租金最高达到25万美元/天,伴随储油运力逐渐释放,VLCC运费也回落。

1、LNG船舶租金预计仍将维持高位震荡

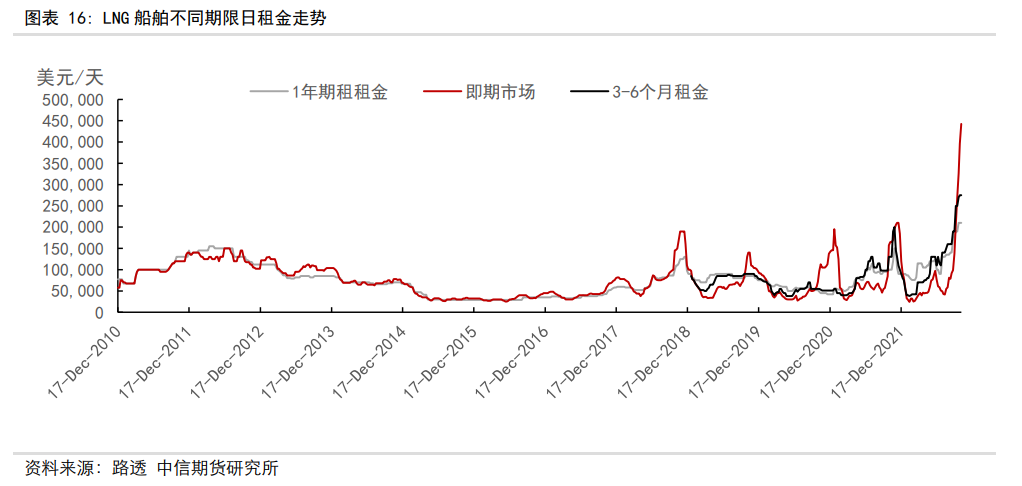

长期船舶租金先于即期市场运费上行,均创历史新高。10月21日,16万方LNG船1年期租租金达到21万美元/天,3-6个月船舶日租金达到27.5万美元/天,即期市场日租金达到44.25万美元,均刷新了历史新高。而3-6个月船舶日租金覆盖今年冬天欧洲取暖季,较去年高点上涨44.7%。今年以来,1年期租租金领先3-6个月租金上涨的情况,长短期租金出现倒挂,直至10月以来才出现即期市场运费跑赢期租租金的情况,不同期限间租金价差回归。

结合2020年原油航运市场案例,叠加对2023年欧洲LNG进口依然偏强的判断,我们认为2022年欧洲天然气TTF的价格仍将反弹。商品价格Contango结构可能导致贸易商惜售,进一步加强对运力的占用,使得现货市场运力更为紧张。当然,LNG船舶面临一定的气体逸出问题,因此货物损耗会影响船舶用作海上浮舱的时间。同时,当前的天价船舶租金也会影响浮舱储气的需求。叠加2023年底前船舶运力增长较低,以及周转放缓、长协合约锁定大量运力和环保公约一定程度限制供给等因素,我们认为LNG船舶运费或将回落但整体仍维持高位震荡,而当前1年期船舶租金有望成为即期市场运费常态,即16万方LNG船即期运费即便下跌也将维持20万美元以上。