天津海运:巨额融资只为解海航之困?

天津海运于8月21日发布了近乎疯狂的再融资预案,计划增发34.48亿股、募集资金120亿元,用于购置10艘超大型油轮和4艘液化天然气运输船。要知道该公司复牌之前总股本不过8.93亿股、总市值不超过40亿元,而此次定向增发将再造三个天津海运,魄力不小!

行业寒冬逆势扩张加大亏损压力

但是这一扩张方案却又似乎很不合时宜,自去年以来宏观经济运行并不强劲,由此导致航运类上市公司普遍存在运力过剩、业绩下滑的现象尤为突出。

就天津海运的财务情况而言,尽管今年上半年营业收入出现了同比大幅上涨,然而净利润却出现较大亏损,甚至航运业务毛利率也呈现负数,也就是说,该公司的航运类业务本身已经无法贡献利润、运量越多亏损也就越大。在这样的条件下,计划增发募集资金购买船舶,大举扩张运力,岂不是将使公司承担更高的折旧成本、形成更大的亏损压力?与此同时,诸如中国远洋、中海集运等公司,在去年和今年纷纷采用出售船舶的方式,减少运力的同时减少亏损,以求自保;而此时天津海运反其道而行之,势必面临极大的经营风险,令市场为之侧目。

尽管在公布了增发预案之后,天津海运股价表现强劲,但这却难掩该公司经营层面的风雨飘摇:本来在7月17日停牌称“经有关各方讨论和协商,拟对公司进行重大资产重组”,被市场寄予厚望,希望能够促使天津海运这个资深亏损股重获新生;然而随后便因“所涉及资产的标的资产尚需取得必要的经营资质及环保验收等重要文件,取得上述文件的时间仍然存在较大的不确定性,重组时机尚不成熟”而告吹。紧跟其后的更是噩耗不断:先是与增发预案同日公告的目前第一大股东大新华物流所持上市公司全部股权2.67亿股被司法冻结,而后,又收到了董事、董秘的一纸辞呈,可见上市公司的决策层面早已动荡不安,几乎分崩离析。

对于天津海运的拯救已是时不我待。从这个角度来看,定向增发预案则很可能是先前已无法实施的资产重组方案的替代品。关键是在这一过程中,天津海运的股东能够获得什么?作为上市公司实际控制人的海航集团又将获得什么?

拯救大股东于困境同时损害小股东利益

耐人寻味的是,本来大新华物流所持天津海运的股权尚处在限售期内,通过正常途径是无法对外转移的;而此次被“司法冻结”,却是踩到了“破产法优先于限售法规”这个点上。但是这对于二级市场其他股东而言,无异于限售股份提前转流通,这是否也是对天津海运其他股东利益的损害?

在天津海运的其他股东仅能获得已是严重过剩的运力和“极为不确定”的盈利能力的同时,海航集团却能进一步加大资本运作的杠杆,并稳固上市公司作为“融资平台”的控制权,可谓一举两得、妙不可言!因为,项庄舞剑,意在沛公,而此次天津海运融资,则意在海航集团。

事实上,近年来大肆疯狂扩张的海航集团及海航系企业资金链面临窘境的报道,始终不绝于报端,海航系借助旗下上市公司作为融资平台以解困亦是众所周知的事情,也由此演绎出了不少资本运作的经典案例。

由此所带来的负面效应便是资金链的紧绷,仅以天津海运的第一大股东大新华物流来说,过去三年通过信托方式融资就超过了百亿元,资产负债率则更是飙升到87%,凭借该公司自身的盈利能力早已无力运转这些成本不菲的负债,更有市场人士判断该公司其实已经丧失了偿债能力,不得不通过“拆东墙补西墙”进行借款周转、借新还旧而已。

对于大新华物流的拯救,更是时不我待!因此,此番海航集团又主导天津海运逆行业背景和发展趋势,融资购置多条船只、大举扩张运力,恐怕现实原因并非定向增发预案中所述的“提高市场占有率”这样简单:

首先,海航集团通过海航物流晋升为天津海运的第一大股东,持股比例高达增发后总股本的23.83%,将使海航集团坐稳了第一大股东的“宝座”,增加了在董事会中的席位和话语权,这对于日后进一步充分“利用”天津海运这个融资平台自然是极具战略价值的。

第二,通过海航物流的36亿元认购款,撬动了高达120亿元的再融资方案,借此引入84亿元的“新鲜血液”,以此足以解决窘困中的海航集团的燃眉之急,毕竟深谙资本运作之精妙的海航集团,早已充分理解了“控制权优先于所有权”的道理,使资本金杠杆得到充分运用。

第三,通过海航物流这家“影子公司”替换大新华物流,成为天津海运的第一大股东,似乎能够缓解大新华物流资金链几近断裂所带给上市公司控制力方面的风险,以防止当大新华物流出现无力偿还借款、被牵涉诉讼等情形时,影响到天津海运作为“融资平台”的功能。

从上述三个方面综合来看,本次天津海运的巨额增发,绝不仅仅是产业领域的布局,可以说这一功能居于很次要的地位,甚至真假难辨;增发的真正价值,还在于资本运作过程,在不丧失控制权甚至还加大控制权的条件下,吸引外部资金、放大资本运作杠杆之功效,此举可谓高明之极!

但对于天津海运的其他股东而言,问题也便随之产生了:

现有第一大股东大新华物流的深陷窘境,又不免令人担心天津海运的此番巨额再融资,是否本来就是为了帮助大新华物流脱困?增发预案中所述的船舶购买,又是从谁的手中来购买?是否将形成大新华物流与天津海运之间的资产转移?甚至是否有可能出现大新华物流直接占用上市公司资金的问题?毕竟船舶购买交易绝非一般的购销合同,涉及金额之巨大甚至远超一般房产交易,针对百亿级别的船舶购买,在增发预案中竟然没有披露交易对手方及相关谈判进展,这自然使人心生疑惑。

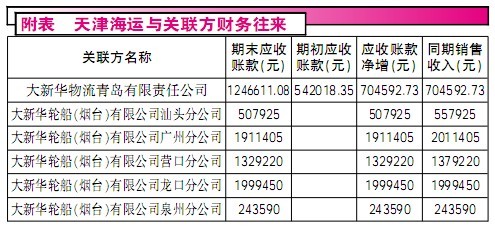

同时,由于大新华物流旗下业务中也包含有船运业务,而天津海运在大举扩张运力之后,双方的同业竞争情况将更加严峻,这有悖于上市公司规范性经营和相关监管方向,也彰显出此次再融资的真实目的或许不同寻常。更何况,从天津海运与大新华物流之间发生的销售业务来看,在今年上半年进行的业务对应款项,几乎全部以新增应收账款的形式存在,实际并未向关联方收取款项资金,这客观上形成了关联方占用上市公司资金的情形,此举不仅涉嫌利益输送,也进一步加剧了大新华物流实际性侵占上市公司资金的可能性(附表)。

此外,针对天津海运的经营业绩数据披露也存在若干疑点,其中尤为引人关注的是营业收入来源部分。

在天津海运发布的2012年报中,针对“船舶运输收入按航线明细分类”信息披露中包含的“马尼拉航线”全年收入金额为零;然而早在2012年半年报中,“马尼拉航线”已经实现的收入金额就为78.34万元。在正常情况下,从某一航线获得的全年收入,绝不可能少于上半年已实现金额,而出现在天津海运经营数据中的数十万元收入“不翼而飞”,则更加难以置信,对此,我们将持续保持关注。(作者:田刚)