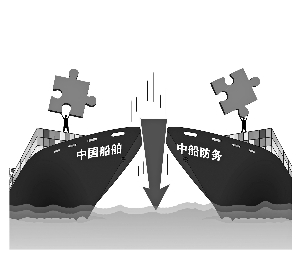

南北船整合预期暂落空 中国船舶和中船防务复牌大跌

“南北船”整合预期暂落空

昨日,中国船舶(600150)、中船防务(600685)双双复牌。中国船舶和中船防务皆是中船集团旗下上市公司。此前,因中船集团正在筹划重大事项,可能涉及公司资产重组,两家公司股票已经自2017年9月27日起停牌。在两只股票停牌之后,资本市场原本对其寄予较高期望,但没想到复牌之后迎来的却是大跌。

截至昨日收盘,中国船舶报收于22.20元/股,股价跌停;中船防务报收于24元/股,跌9.98%。

拟双双购买

子公司股权

从中船防务和中国船舶在3月20日晚已经披露的公告来看,两家公司的重组方案均涉及旗下子公司的股权。

其中,中船防务拟分别向华融瑞通、中原资产等9名交易对方发行股份,购买上述9名交易对方合计持有的广船国际23.58%股权和黄埔文冲30.98%股权。广船国际23.58%股权、黄埔文冲30.98%股权均暂按24亿元作价。综上,本次重组标的资产的作价初步预计为48亿元。

值得一提的是,广船国际和黄埔文冲是我国重要的船舶和海洋工程装备制造企业及海洋武器装备制造企业,同时也是中船防务的重要子公司。通过本次发行股份购买资产,中船防务将实现对广船国际和黄埔文冲的全资控股。

在中船防务方面看来,中船防务实现了对广船国际和黄埔文冲的全资控股,有利于通过落实战略部署、优化资源配置、提升经营效率促进子公司与母公司协调发展,进而增强中船防务的持续盈利能力。

回头再看中国船舶。中国船舶拟分别向华融瑞通、新华保险(49.510,-2.41, -4.64%)等8名交易对方发行股份,购买上述8名交易对方合计持有的外高桥(18.620, 0.05, 0.27%)造船36.27%股权和中船澄西12.09%股权。外高桥造船36.27%股权、中船澄西12.09%股权分别暂按47.75亿元、6.25亿元作价,本次重组标的资产的作价初步预计为54亿元。