新造船市场持续向好,如何看待船价变化?

5月新造船市场持续向好,油船份额超过箱船,散货船成交由负转正,新造船价格指数突破170点,再创2009年以来的新高。政策影响下的航运业转型加速,未来船队绿色化进程更受关注。IMO的MEPC80会议召开在即,本期重点关注船队绿色转型。

市场情况:总量增长+船型变化+船价走高

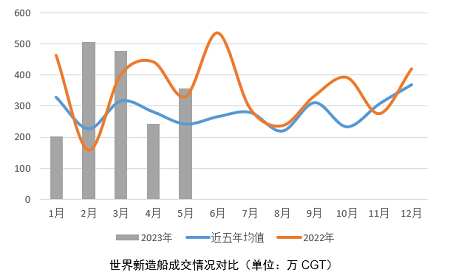

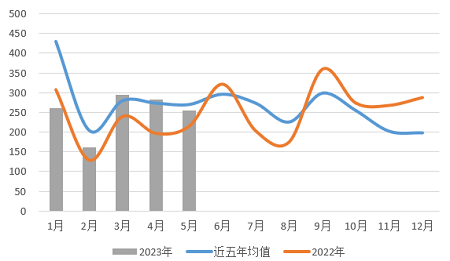

新接订单CGT计持平,DWT计大幅增长。1-5月世界新造船市场成交1787万CGT,同比基本持平,比近五年(2018-2022)同期成交均值高出28%。以DWT计,1-5月世界成交新船3932万DWT,同比增长16.6%,涨幅进一步扩大。完工交付和手持订单继续保持增长。1-5月,世界新造船交付1253万CGT,累积同比增加15.1%;截至5月底,世界手持订单1.16亿CGT,同比增长16.9%;两者涨幅均进一步扩大。

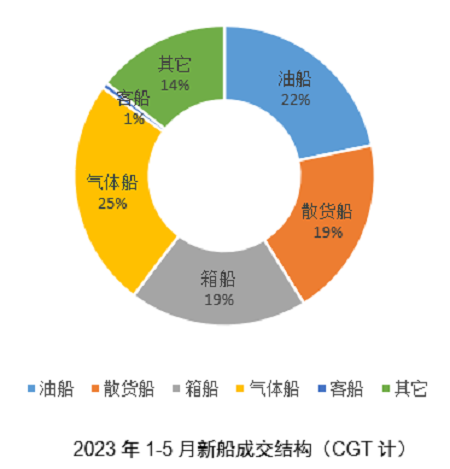

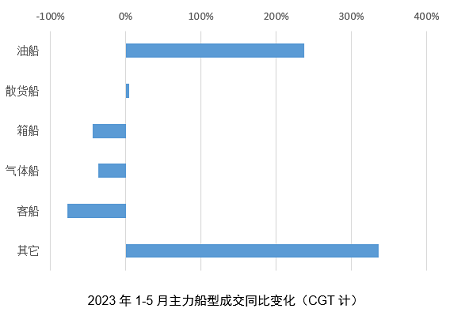

油船份额超过箱船,散货船成交由负转正。从1-5月的船型成交结构上看,气体船运输船仍排第一(25%),油船(22%)超越集装箱船(19%)排名第二,散货船(19%)与箱船并列第三。主力船型成交同比变化,其它类船舶(PCTC贡献最多)增长336%;油船涨幅为237%,位列第二。除油船表现外,散货船市场也同样值得关注,同比增长4.2%,终于实现由负转正,给市场传递新信号。

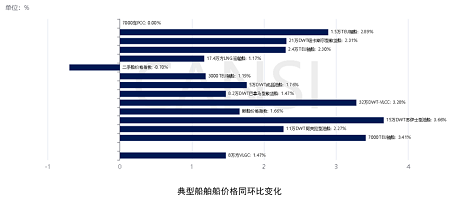

综合船价增长近2%,热门船型持续领涨。5月,克拉克森新造船价格指数突破170点,环比增长1.7%,同比增长6.3%,连续4个月增长,创2009年以来的新高。大部分重点船型船价继续保持增长,大中型油船和箱船领涨。环比变化中,15万DWT苏伊士型油船、7000TEU箱船、VLCC、1.5万TEU箱船、11万DWT阿芙拉型油船的涨幅超过2%的综合涨幅均值。其它船型涨幅在2%以内,重点船型涨幅面在扩大(具体见下图)。

原因分析:政策影响→船队转型+需求增速+更新提前

从克拉克森对于航运业绿色转型的广义分类看:第一,环保法规影响下的船舶减排;第二,能源安全和清洁能源发展双重影响下的能源转换;第三,海上风电市场发展。综合来看,以上三点的发展和变化将成为未来航运业发展的重要因素。其影响力涉及航运市场的船队运力供给、海运贸易需求,继而影响新造船市场的技术更新和订单需求。而第一点——法规影响下的船舶减排对新造船市场的影响更为直接,既含机遇,也有挑战。

法规影响下造船业的“小确幸”- 新造船订单增加。

航运业碳排放占全球碳排放总量约2%,与其他运输方式相比,航运的单位碳排放强度最低。预计2023年航运业碳排放总量将达到8.22亿吨,与2008年相比下降约20%,但仍较国际海事组织IMO设定的2050年约5亿吨的排放量目标有较大差距。年初,IMO短期减排措施EEXI和CII开始实施,标志着航运业的节能降碳正式受到法规的约束。后续在国际和地区性法规逐渐生效并收紧的背景下,船舶在绿色环保方面的投入需持续增加以确保其适应未来发展趋势。基于克拉克森的新造船订单需求基准预测模型,即逐步去碳化情境 – 假设前提是达到当前IMO 2030/2050年目标,但达不到巴黎协定2050年目标。此情境预测,未来十年间将有1.6万亿美元的新造船投资需求,平均每年新造船订单以数量计达2140艘。节能环保船型及燃料转换推动的船队更新需求将是未来新船订单的主要驱动力,以总吨计约占整个预测期内新船订单的63%,而余下37%的新船订单需求受贸易增长推动。

船队低效带来额外运力需求。

短期来看,船东大多采取降低航速以满足法规要求,运力低效使得航运市场供给侧趋紧。克拉克森初步预计,船舶进行节能装置改装和主机功率限制改造导致的停航可能在未来12-24个月内导致船队运力下降2%-4%,预计全球船队供给量因上述因素平均每年将下降1%-2%。不同船型运力供给影响有差异,如对散货船(尤其是大型散货船)影响较大;成品油轮和中小型原油轮运力低效影响相比大型油轮更大。

拆解加快带来船队更新需求。

总体来看,在CII实施的前几年,船舶拆解量将维持在合理的水平,但在部分船型板块拆解量可能更高,如汽车运输船。中长期来看,难以满足EEXI和CII要求的船舶的拆解量将会上升。同时欧盟将航运业纳入碳交易体系也将使得船东重新衡量环保法规给船舶运营带来的经济影响,船队中的老旧船舶加速更新换代。当前全球船队平均船龄22.3年,克拉克森预计2023-35年间船舶拆解量将达到约24,500艘(>2,000载重吨/总吨以上船舶)。

关注未来机遇与不确定性:航运减排机遇VS环境风险

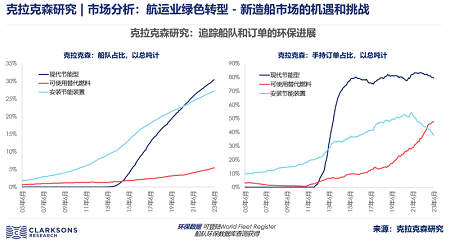

全球航运业的脱碳已在路上,绿色船舶订单已是市场的主力,EEXI/CII等IMO新政实施将加速“老旧”船舶更替。

根据克拉克森数据,以总吨计,全球船队中现代节能型船舶占比30.4%,27.3%已安装节能装置,此外5.5%可使用替代燃料。在航运业绿色转型的进程中,替代燃料的应用是重要的解决方案。近两年替代燃料动力船舶发展加快,2022年替代燃料动力船新签订单占比约60%,2023年前五个月替代燃料动力新签订单的比例也达到了40%。目前全球远洋船队中71%的船舶已满足EEXI要求(部分需要进行主机限速),24%需通过小幅降速或安装节能装置才能满足要求,其余5%的船舶满足EEXI存在一定困难。从当前船舶运营情况来看,全球船队约1/3在2023年CII评级为‘D’或‘E’。其中油轮船队中有约29%,散货船队中有32%,集装箱船队中有29%。如船舶不进行任何调整,到2026年该比例将进一步上升至50%。

法规影响下造船业仍面临的“X因素”。

虽然整体航运业绿色环保的趋势是确定的,但是考虑到市场仍处在绿色转型的起步阶段,环保法规的执行给造船业带来机会的同时,也面临着系列不确定性。这些环境因素也有可能对市场预测产生不利影响。一是法规的不确定性。目前市场正密切关注法规的有效执行和检查。关于CII计算方法的合理性存在一些质疑,一些航运市场相关参与方正积极游说,希望对算法进行调整。地区性减排措施以及各相关参与方的政策,如货主租家、金融保险机构等也存在不确定性。这些因素可能缓解运力影响。二是时点选择的不确定性。新签订单中的替代燃料占比正逐年增加,但值得指出这些订单主要由大型货主公司、大型船东等一些具有严格的环境、社会及治理考量的投资者推动。但全球共3万多家船东中,大部分为20条船以下的中小型船东。当前脱碳技术路径,技术方案的不确定性以及投资回报的不确定性可能迫使船东最大程度的延迟投资决策。三是全球贸易低增长风险。IMO目前设定的2050年降低50%温室气体排放的目标被认为过于保守,减排目标有可能进一步趋严。在此背景下,尽管船舶拆解更新趋势将加快,但是由全球经济放缓传递而来的海运需求放缓有可能影响未来新签订单的前景。而全球“快速去碳化”发展将触发克拉克森的新签订单低增长预测,在此情境下,全球能源大宗商品贸易需求快速见顶,全球海运贸易需求向低增长趋势发展。

结语

从数据看,新造船市场发展的势头良好,市场保持稳定发展的基础是较好的。但也要看到,新造船市场所处的全球宏观大环境依然不容乐观,由任一方面引起的不确定性因素也可能波及世界航运及造船市场,并带来不同程度的波动。做足市场预判,做强订单管理,做到心中有数。

感谢本期特邀作者——克拉克森研究上海总经理 幸月 女士对全球船队绿色转型观点的分享。

(本文仅代表作者个人观点,不代表其所在机构观点。)

数据来源

除单独注明来源,本文数据均来自中国船协、克拉克森、VesselsValue、相关公司官方发布等统计与信息渠道。

作者 幸月 曹博