两年来,对冲基金从来没有这么看空美元

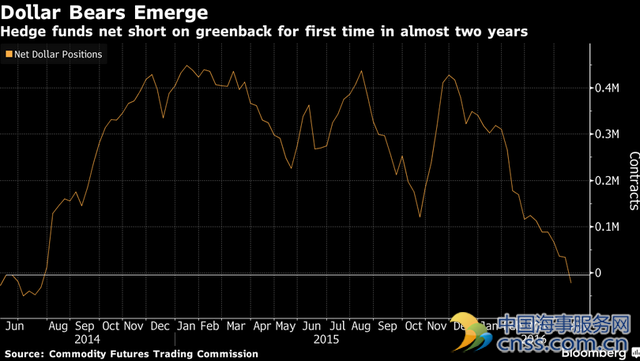

FOMC4月利率决议临近之际,投机者看空美元的情绪已达到2014年7月以来最强。随着市场对美联储加息预期减弱,投机者对坚挺了两年的美元开始伺机而动。彭博根据美国商品期货交易委员会(CFTC)数据指出,对冲基金两年来首度出现净空头(net short)头寸。

在美国和欧日货币政策分歧的背景下,美元在过去两年中持续走强。从2014年7月到今年1月,美元震荡上行约24%。不过,较1月高位至今已跌逾5%。

巴克莱指出,中国经济成长忧虑暂时缓解,商品价格大幅反弹,美联储趋于鸽派等变化削弱了美元作为避险资产的吸引力。

本周四(4月28日)美国联邦公开市场委员会(FOMC)将宣布4月利率决定并发表政策声明。投资者将对此做出预期,并因此调整其头寸配置。彭博援引商品期货交易委员会报告显示,投机者看空美元的情绪已经达到2014年7月以来最强。

巴克莱在美联储决议前瞻中指出,本周的联邦公开市场委员会(FOMC)会议不太可能成为美元升势的催化剂,也没有条件促使“风险均衡”。如果FOMC会议声明如我们认为的那样毫无亮点,那么是否会进一步促使美元走弱?这是有可能的,但我们认为美元下行风险相对有限。原因如下:

首先,美国商品期货交易委员会(CFTC)投机性美元净多头较去年11月的25%(占整个开仓头寸)降至现有的3.2%。如果剔除日元,这一跌势还要剧烈。不过鉴于积极的美国就业市场基本面形势,我们怀疑美元头寸能够在短期内转为净空头。

其次,我们的资产配置策略认为,若以史为鉴,美元跌势多半接近底部。美元贸易加权指数早已较1月峰值下滑超过7%,多年来最高的一次回撤幅度为9.5%。

尽管巴克莱认为温和的市场现况以及美元短期的区间波动不会改变,但其同时指出,风险随时可能涌现,尤其是中国的金融风险似乎在提升,中国国有企业债务违约事件略有冒头,进而对股市造成下行压制。若相关风险被放大,市场对于美元的避险需求将回归。