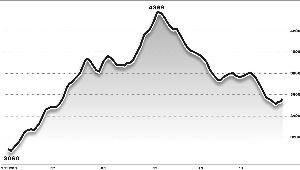

豆粕近月逞强 期价有望回归现货成本

随着12月临近,豆粕1301合约反弹明显强于1305合约。 张常春/制图

证券时报记者 沈宁

近期,有关豆粕1301合约上主力机构意欲多逼空的传言在市场中甚嚣尘上。由于豆粕近月多头主力多为中粮系机构,拥有深厚现货背景,在业内人士看来,巨量持仓的1301合约确实存在软逼仓的可能,期价未来有望回归现货成本。

昨日国内豆粕期货延续上周五的反弹势头,近月合约表现继续强于远月。截至当日收盘,豆粕1301合约收报3599元/吨,上涨32元/吨或0.9%;合约持仓量继续下降,当日减仓32614手至110.7万手,但与历史同期相比仍属天量。

经易期货分析师章兴超表示,近期大连M1301合约豆粕价格波动加剧,在上周试探3458元/吨后,价格快速上涨,目前已经达到3600元/吨。在临近12月份,M1301进入现货月,市场猜测M1301合约面临着逼仓。从持仓来看,在进入12月M1301合约巨量持仓确实具有一定的逼仓可行性,而且现货价格坚挺将支持M1301豆粕价格。

“根据美湾到中国港口以1个半月计算,10月到港大豆成本最高,成本在5100元/吨上方,11月到港大豆成本预计在4800元/吨上方,12月到港大豆成本在4500元/吨。基于成本角度来看,国内豆粕现货价格在3800元/吨下方空间有限。因此,随着豆粕M1301进入现货月,其价格将向现货价格靠近,期货价格在3600元/吨下方具有买入价值。尽管硬逼仓面临着政策风险,随着合约进入交割期,软逼仓却具有较大可操作性。”章兴超称。

所谓逼仓,是指交易一方利用资金优势或现货优势,主导市场行情向单边运动,导致另一方不断亏损,最终不得不斩仓的交易行为。现实市场中多逼空相对多见,通常出现在可交割现货量不大的情况下。逼仓属于操纵市场行为,因此期货圈内对此往往讳莫如深。

大商所持仓报告显示,昨日豆粕1301合约主力多头中国投期货席位持有多单38653手,中粮集团与中粮四海丰各持多单20000手,上述均为传统中粮中谷系席位,具有现货优势。而空方多集中在中证、银河、南华等席位,市场猜测其背后主要是南方投机资本和商业套保盘。

相关期货公司内部人员称,今年以来,国内企业进口大豆始终处于亏损状态,行业压榨亏损明显。国内期货市场价格相对较低,部分企业选择进口大豆洗船(违约),转而在国内买入套保可以避免进口环节的亏损。“你很难判断企业是否有逼仓动机,但这种行为会对市场价格造成影响。”

有业内人士分析,尽管前期豆粕期价自高位下跌使得空头在价格上占据优势,但由于货源、库容等问题,空头想要大量交货非常困难;多头资金优势明显,从现货经营角度分析确实存在接货可能。伴随交割月的临近,多头在现货端的优势将令其重新获得主动。

不过从豆粕期货整体表现看,M1301合约期价经历前期大幅调整后,未来走向或相对温和,有望展开反弹回归现货成本,已经很难走出极端行情。空头很可能主动减仓确保利润,而多头也将顺势减仓承担部分前期亏损,最终多空双方和谐收场的可能性很大。

而实际持仓变化也验证了以上判断,自11月初至今,M1301合约多头主力中粮中谷系席位多单已有明显减持,空头主力席位空单持有量也有所下降。