新债王:在这一生一遇的时期 不要冲进债市

在7月12日的讲话中,“新债王”、DoubleLine Capital创始人Gundlach表示,在他三十年的职业生涯中,他都没有见过现在这样的债市。他认为“10年期的国债是他见过的最糟糕的”,甚至还说,指望10年期国债能赚钱,那就得把它卖给那些“在最低收益率时买进去的伟大的傻子”。

新债王认为,债市越发诡异的两个关键因素在于:收益率一低再低,而投资者的狂热却在推动债券价格不断上涨。今年的价格涨幅已经达到了1995年以来,类似时间段内投资者能获得的最大回报。

他认为,相比可能的风险,债市的收益率根本是杯水车薪。“债券的收益率不会走高,没有什么能推动它们。”他告诫投资者不要进入债市,债市正处在最低收益率的时刻。他提出的更好的选择是小麦市场,“它可能不会上涨,但一旦上涨就能迅速赚取10%-15%的回报,这比10年期国债要好多了。”

Gundlach还提到,投资者对债市和黄金有着相似的心态。“我不喜欢那种‘观点是对的,但就是不赚钱’的投资。”Gundlach说到。

Gundlach给出了自己对各个行业的评估:

相比于长期债券,高收益的债券是“相对较优”的选择。长期债券糟糕的流动性使它们非常危险,垃圾债券的违约率也在上升。虽然垃圾债的熊市已经过去了,不过他们的恢复率和EBITDA依然低,尤其是能源行业。

原油困于45 - 50美元/桶的区间,但考虑到库存处在历史高位,产量还在不断下降,未来更有可能会向下突破。

新兴市场债券的估值是合理的,最近对美元的热潮并不明显。不要希望美元会走强,除非出现经济问题。

Gundlach目前对债市持否定态度。他认为,因为国债收益率正在筑底反弹,上周冲入债市的投资者将会面临艰难时期。美国10年期国债收益率回升至1.7%是基本假设情景,明年更有可能触及2%,投资者要对美国债券市场的走势保持谨慎。

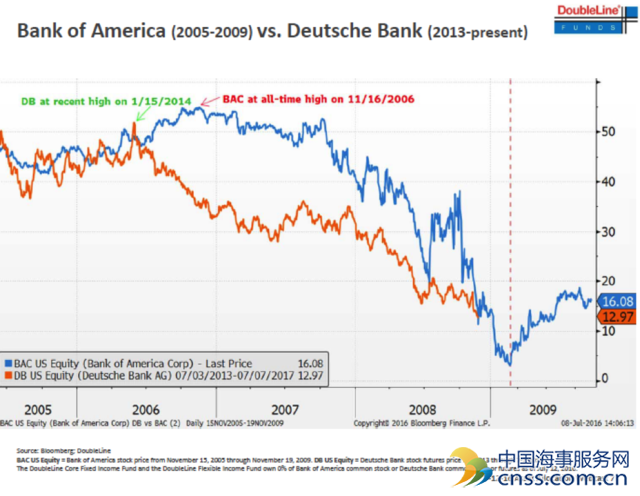

Gundlach对债市的悲观来自银行业的危机。他在下图中比较了2005-2009年间的美国银行(BOA)和2013年以来的德意志银行(DB)的股价,并得出结论:在小幅上涨之后,它们都面临着不可避免的崩盘。

Gundlach分析,银行的崩溃可能带来通货紧缩,债券收益率进一步下滑。这种时候,政府可能不得不推出大型的财政刺激,或是干脆“直升机撒钱”。

在谈论到具体的经济形势时,Gundlach认为,大宗商品并未迎来牛市。Gundlach分析称,去年以来的这一波大宗商品价格的逆转主要归功于金银的强势表现。

对于美国将在2017年陷入经济衰退的说法,Gundlach认为,劳动力市场指标并未显示出衰退的迹象,不应认为美国经济会衰退。然而经济增长的放缓却是存在的:名义GDP的增长缓于薪资和房租的增长,为日常消费带来通缩压力,进一步抑制经济增长。

此外,新增就业集中在55岁以上的人群显示,低利率迫使人们通过更长的工作时间来负担退休后的生活。但Gundlach并不看好美联储的加息可能。他认为,在英国退欧公投之后,美联储年内加息的概率为零,而在2017年的2月会有1/3的概率加息。

Gundlach称,美联储已经在加息计划上“彻底投降”。