新常态下的沿海煤炭运输

上半年,中国沿海煤炭运输呈现出怎样的特征?供给侧改革将会否影响沿海煤炭运输?供需形势怎样?下半年市场走势又如何呢?

随着供给侧改革的不断深化,上半年中国沿海煤炭运输市场享受着改革带来的红利:高运价、大波动成为新常态,航运企业盈利情况有较大改善。

上半年特点

运价水平大幅提升

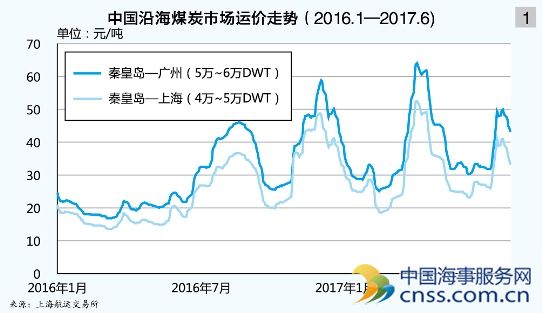

上海航运交易所运价指数数据显示,上半年,广州航线(5万~6万吨)和上海航线(4万~5万吨)运价平均值分别为39.21元/吨、31.27元/吨,较去年同期分别增长80.7%,78.7%;波动性较去年同期分别增长182.5%、160.4%,一天内运价涨跌幅超过5元/吨的极端情况屡见不鲜(见图1)。

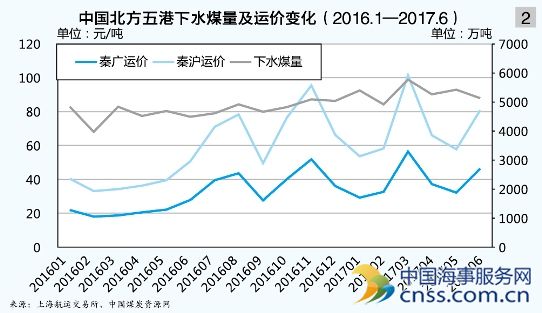

为缓解供需矛盾,国家于3月份提出“去产能稳供应”的工作目标,煤矿生产按照330天的标准执行,煤炭供应持续增加。总体来看,上半年北方“五港”(黄骅、天津、京唐、曹妃甸、秦皇岛)月均下水量达5313.1万吨,同比增长16.7%,下水煤的增加为沿海煤炭运输市场带来了上升原动力(见图2)。

从运力供给方面看, 近3年沿海散货船队净运力增速均明显放缓。2016年船队出现大型化加快的趋势,运力集中度提高(见图3)。

截至2016年年底,从事国内沿海省际运输的万吨以上干散货船1650艘、5372.41万DWT,载重吨较2015年年底下降1.8%。据不完全统计,在上述散货船队中,有约2000万DWT为兼营船,按每月两个航次计算,沿海的月总运能为1.06亿DWT,假设有1/4的兼营船选择经营外贸航线,沿海的月总运能为约9000万DWT。

运力总艘数减少,新增运力大型化特征突出。去年,全国新增运力106艘(含国外进口二手船)、405.73万DWT,单船平均载重吨为3.82万吨;退出、拆解运力159艘、489.92万DWT,平均单船规模为3.07万DWT。也就是说,总体船舶艘数减少53艘,但单船新增运力载重吨较退出运力平均载重吨高24%。

实际上,据不完全统计,在扣除新建船舶15艘、30.30万DWT后,至少有42艘、311万DWT运力为7万DWT以上级二手进口巴拿马船型船,占总新增运力比例82.8%以上。船队总艘数减少,大型化加剧反映出运力集中度更高,船东的定价能力更强。

此外,船舶周转效率表现平平,月内运力释放缓慢。由于供给侧改革后,部分煤种紧缺,船舶周转效率明显下降。上半年,黄骅港停时仍需要128个小时,即5.3天。按此计算,华东航线航次数从每月2.5个减至2个。按照每天50万吨下水量计算,每月平均影响约200万~250万吨运力的释放,减少约2.5%的沿海运输运力。

煤价呈现大幅波动

煤炭价格政策反复调整。由于中国煤炭产业链改革涉及上下游利益(矿—煤—电)再分配的问题,政府对过去一年的改革显得小心翼翼,不断调整、平衡煤电之间的利益关系。

2017年年初,国家发改委发布《关于平抑煤炭市场价格异常波动的备忘录》,将煤价分为绿色、蓝色、红色三个区间。在煤炭市场中,可划分为大型煤炭商和小型市场户,大型煤炭商煤炭价格目前分为三块:年度价、月度价、现货价,而小型市场户主要卖现货市场煤。不同价格体系对于国家价格区间的执行落实力度不一,上述区间对煤炭总体价格的制约性力度不足,导致煤炭价格反复、大幅波动,刺激运价呈现相似的走势。

2017年2月底3月初,市场呈现“淡季不淡”现象。一方面,由于全国“两会”召开对煤炭供应量产生限制,全社会动力煤库存降至1.47亿吨,为2014年有纪录以来最低,港口库存快速降低,秦皇岛煤炭全月场存保持在500万吨以下;另一方面,经济复苏情况好于预期,节后需求快速提升推动电厂日耗量环比上涨近20%,同比上涨近10%,平均达65.4万吨。低库存高日耗背景下,引发电厂紧急补库的心理。煤炭价格一路涨至690元/吨水平,沿海运价也水涨船高,3月份秦广、秦沪线环比分别上涨71%、77%,平均运价分别达56.3元/吨、45元/吨。为抑制煤炭价格快速上涨,二季度初, 330个工作日重启,产能陆续释放。5月,全国原煤产量29778万吨,同比增长12.1%。全国“两会”结束后,产地陆续复工,社会库存逐步恢复,港口场存快速上升,秦皇岛库存最高恢复到600万吨,叠加用煤淡季、雨季等季节因素,终端用煤用户采购的紧张心态开始缓和、观望心态加剧,5月中旬煤价下行至550~560元/吨,秦广、秦沪运价也随之下降,环比分别下降42.6%、43.3%,平均运价分别为32.28元/吨,25.53元/吨。

6月,受季节性市场需求驱动,煤价再次回升。供应方面,主产地内蒙古地区受环保、安全检查的制约,对产量的有效释放产生较大影响,煤炭供给呈现阶段性偏紧局面,价格上涨逐渐蔓延至山西、陕西以及北方港口地区。需求方面,6月上旬,受三峡泄洪影响,水电运行不稳,西电东送电量减少,6月3日沿海六大火电的日耗突然升至68万吨的水平,紧接着在持续10天的高日耗情况下,下游电厂需求出现阶段性回升。6月,秦广、秦沪线运价月均值环比分别上涨46.1%、49.5%,分别达47.17元/吨、38.17元/吨。

民营航运企业2016年换船降本显成效。运力方面来看,进口二手巴拿马型船的成本优势也在一定程度上加剧了沿海运价的波动性。得益于市场低迷时的买价优势,去年进口二手巴拿马型船成交价格在350万~500万美元,部分船舶如注册在宁波、平潭等港口还能得到额外税收补贴。上述进口船船龄一般在18年,按照服役10年计算,上述船在油价3000元时经营秦广航线的完全成本在18~20元/吨,远低于目前主流船队的32元/吨以上。此外,在长江开通12.5米吃水之后,大部分江内港口吃水均可达11.36米左右。以江阴港为例,74000吨级船经营该航线实际货量约51000~53000吨,在南方长航线低迷时,上述船舶结合自身规模优势及成本优势,完全成本在15~16元/吨,主流船队成本约30元/吨以上,若以此抢占货源,市场运价快速跳水就在情理之中了。

综上,煤炭市场的多方博弈以及运力市场的船队成本变化是驱动今年沿海煤运市场大幅波动的主要成因。

下半年走势

在煤炭运输量平稳增长、非煤运输量及国际运价出现较大变化的前提下,沿海运输月均运力缺口将达到600万~900万吨。运价会较上半年总体水平有所抬升,巴拿马型船平均日租金水平或上移至12000~14000美元/日,涨幅在6%~23%,并在高位反复震荡。

而随着市场参与者对新市场规律的不断适应,对煤炭市场政策、需求存在多方支撑而导致各方预期趋同,叠加船东心理上对下半年的高预期,预计市场运价的波动在下半年大部分时间内会较上半年有所缓和 。

煤价高位平稳运行

一是,产地方面供应持续偏紧。7—10月,主要产地都将迎来新一轮安全检查。据了解,此次大检查重点检查煤矿、金属非金属矿山和尾矿库、道路交通等14个重点行业领域。山西北部地区煤矿生产运营将受较大影响,中南部地区洗煤厂或关停,部分路段将受交通管制。

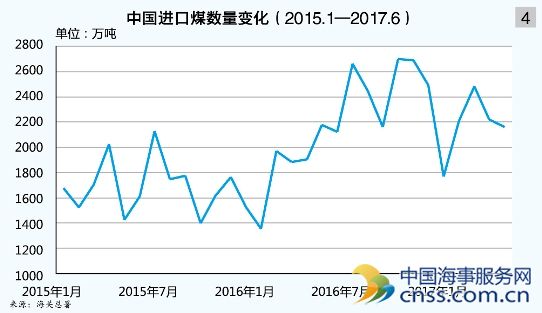

二是,自2015年11月供给侧改革以来,进口煤数量逐步递增,为将供给侧改革成果留在国内,确立国内煤的主体地位,进口煤收紧是大势所趋,但短期内对国内下水煤炭增量有限。上半年,中国进口动力煤(包含其他烟煤、其他煤、褐煤)13326万吨,同比上涨23.5%(见图4)。

5月9日,海关总署与国家发改委联合召开专题会议,研究落实有关控制劣质煤炭进口措施。会议要求电力企业控制进口煤,限制进口煤数量同比下降5%~10%,每月进口控制在约1500万吨。两部门表示正在讨论修改《关于严格控制劣质煤炭进口有关措施》等文件。6月,海关总署再度收紧二类口岸进口煤业务,7月1日起部分沿海码头进口通道再度受限。

上述政策如能执行到位,下半年进口煤数量将较上半年减少2000万~3000万吨,若全部转化为国内需求,相当于每月平均新增45~67个7.4万吨级船航次。此外,在二类口岸关闭后,部分电厂码头不能进口,导致货源转向一类口岸进行再转运,这也将带动沿海二程煤炭运输出现增量。

沿海运输总需求保持平稳增长。从需求上来看,下半年用煤高峰需求一般高于上半年,按增长5%计算,月平均下水煤量约5600万吨,加上上述进口煤缺口,月下水煤需求量将达到6300万~6400万吨。鉴于7—10月内蒙、山西、陕西等地矿区关停数量较多,先进产能仍难以快速、大量释放,预计下水煤月均量下半年将维持在5600万~6000万吨。

三是,全国煤炭供需呈总体平衡态势,煤炭价格波动幅度减弱,煤炭的主体地位更为突出,进口煤作为区域性补充,煤炭进口政策更为敏感。据不完全统计,除四大煤炭供应商以外,中小型贸易商市场煤目前占北方下水煤比例约30%,月均量在1500万吨左右。这一部分下水煤需求及价格波动将为煤炭价格带来一定的波动性,但相信电厂采购仍会利用长协量保供,并通过消耗前期库存加大三季度用煤高峰对煤价博弈的力度,对市场煤和进口煤增量比较有限。因此,在煤价平稳的前提下,预计沿海煤炭运价涨幅也将得到一定的平抑。

运能供应增长有限

首先,下半年进入需求旺季,装港船舶数量增加导致船舶等待时间增长。按去年经验数据来看,平均停时较上半年高出40%,约180小时,折合7.5天,月均减少350万吨左右运力释放。此外,传统的台风季节,卸港运力效率或进一步下降,也会减少部分运力的释放。

其次,兼营船下半年对市场冲击较小。从运价上看,上半年内贸南北航线灵便型船总体日租金水平较太平洋日租金水平高16.34%、巴拿马型船比国际太平洋航线更高出43.4%,故大部分兼营船运力基本上集中在国内运营。上半年运价已充分反映出兼营船对国内的影响,供需格局总体呈现平衡状态。

下半年,进口煤管制更为严格,但每月影响量仅为500万吨左右。加上下半年正值国外运输需求处于季节性旺季,兼营船在国内的增量将十分有限,对国内运价的整体冲击不大。

再次,运力净增长放缓。一方面,进口二手船价格上升,交易量下降;另一方面,随着国企改革的进一步深化,国企船队之间的整合也将加快,这也将逐步增强国企大型船队对市场的控制力度,集团内煤电运输“一体化”的长协效应对市场继续起到稳定作用。此外,鉴于今年是老旧船舶拆解补贴政策的最后一年,部分船东将在下半年加快运力拆解速度,以享受政策优惠的红利。