大连港拟换股吸收合并营口港

6月19日晚间,辽宁两大港口发布重大资产停牌公告,再度引发市场高度关注。普遍认为,辽宁港口整合已趋尾声,只需按步骤拿下葫芦岛港、锦州港、盘锦港、丹东港即可,但照目前态势来看,这部整合“大戏”续集不断。

公告表示,大连港股份有限公司(601880,以下简称“大连港”) 正在筹划由大连港向营口港股份有限公司(600317,以下简称“营口港”)全体股东发行A股股票的方式换股吸收合并营口港并发行A股股票募集配套资金。

所谓“换股吸收合并”是公司合并的一种形式,可以拆解为“换股并购”和“公司吸收合并”两个方面来理解。“换股并购”意指并购公司将目标的股权按一定比例换成本公司的股权,目标公司则被解散,成为并购公司的子公司。“公司吸收合并”指一个公司吸收其他公司,被吸收公司解散的行为。

简单来说,就是拟将营口港股权按照一定比例换成大连港股权,后营口港或被解散,成为大连港的子公司。

同日,大连港与营口港签署《吸收合并意向协议》,双方将就此次合并的具体交易方案、换股价格、债权债务处理、员工安置、异议股东保护机制等安排进行协商,交易各方尚未签署正式的交易协议,具体交易方案仍在协商论证之中。

资料显示,大连港成立于2005年11月16日,上市时间为2010年12月6日,其控股股东为大连港集团,持股比例41.18%,实控人为招商局集团,大连港总股本为129亿股,停牌前股价1.72元。

营口港成立于2000年3月22日,上市时间为2002年1月31日,控股股东目前为营口港务集团,持股比例78.29%,实控人也为招商局集团,营口港总股本为64.7亿股,停牌前股价为2.21元。

在此之前,辽宁港口整合已经行进至哪一步了呢?

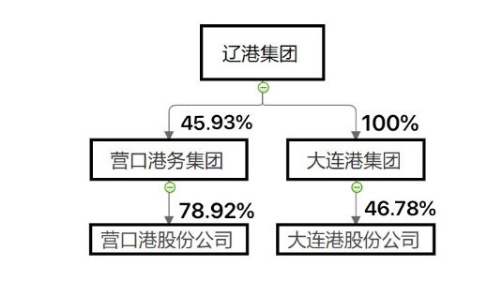

2019年5月31日,辽宁省国资委将其持有的辽港集团1.1%股权无偿划转给招商局辽宁,此次划转完成后,招商局辽宁将持有辽港集团51%的股权,从而控股辽港集团,辽宁省国资委持有辽港集团另49%股权。这也是全国各省市港口整合过程中,当地国资委首次将控股权交给第三方。辽港集团对两间上市公司的股权控制如下图所示:

对于这样两家已经纳入招商局集团旗下的港口上市企业,为何此次进行横向吸并的操作?港口圈(ID:gangkouquan)认为,并非事发突然,而是有以下两个原因驱动:

一是实现公司规范性运作

辽港集团成立初期,摸着石头过河采用了事业部制,在兼顾不同货种运输特点及运输方式等因素的基础上,实现内部各港区间的业务协同与区分,持续优化大连、营口两港分工方案,合理安排集装箱、原油、矿石、杂货、客运滚装等货源,推动港口主业稳健发展。但事业部制作为过渡性举措,在上市公司规范性运作方面受到中国证监会关注。此次采用横向的吸收合并则将打破上述桎梏,完善公司治理结构。

二是实现大连、营口两港的深度融合

如果说辽港挂牌后,大连、营口两港的融合还处于“物理碰撞”阶段,那么吸收合并后,两港之间将完成“化学反应”。因为,吸收合并的特点在于吸并方需要承继被吸并方的全部资产、负债、业务、人员及相关权益,如果招商最终拿出合理的方案设计及利益交换,实现现金流和资产的匹配,不仅会更好地增强两港融合后在业务方面的竞争力,还将从资本层面实现价值最大化。值得关注的是,该类交易涉及二级市场的交易博弈及双方股东的利益协调,在实操中将会对财务顾问的撮合能力来一次大考。

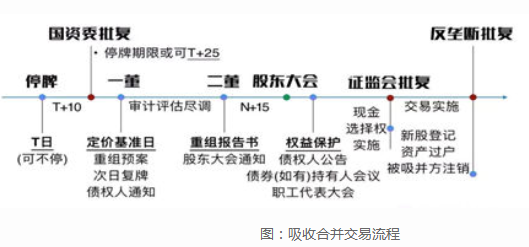

当然,希望是美好的,但是过程不啻于一次“万里长征”。如上图所示,吸收合并的交易流程中,停牌只是第一步,后续还将涉及披露重组预案,定价基准日,发布重组报告书,获得证监会批复,交易实施,新股登记,最终获得反垄断批复等系列流程。由于两家港口企业股价、净资产高低不一,盈利水平等因素影响,如何获得股东及投资者的支持,也将成为吸收合并过程中要解决的一大难题。除之之外,内部还涉及资产的交割过户、债权债务和生产经营业务的有效衔接、员工身份转换、社保的接续等诸多问题。我们静待后续重组预案,再进行详细分析。