大宗商品够惨了吗?花旗:还会更惨

虽然遭遇了2008年以来最严重跌幅,但是大宗商品市场仍有可能会进一步下挫。

花旗集团商品研究全球主管Ed Morse等报告称,供给过剩和全球经济疲软意味着,“很难判断大多数商品价格已经跌至底部了。”花旗集团在未来3至6个月内看空石油、铝、铂金、铁矿石和小麦等。

随着中国需求放缓,商品库存增加,大宗商品的投资回报也下降至16年来最低。与金属、农作物和能源相关的基金也遭遇资金流出,同时这类企业的股价也遭遇抛售。

“整个能源、工业金属和农产品市场仍然供给过剩,部分原因是全球经济疲软,但是主要原因是过去10年过度投资造成新供给增加。此外适宜的天气条件也使农作物产出增加,”Morse称。

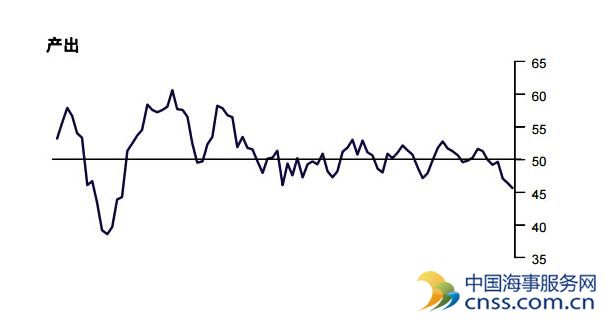

彭博商品指数自6月30日已经已经下跌了15%,即将创2008年底以来最大三个月跌幅。周三稍早数据显示,中国9月财新制造业PMI初值为47.0,创2009年3月以来最低水平。疲软的中国数据公布后,彭博商品指数进一步下跌。国际原油价格下跌0.7%。国际铜价格下跌0.4%,周二曾创7月份来最大跌幅。铂金价格也领跌贵金属市场,今年累计下跌23%。

中国经济增长放缓打击了对商品的需求,但是农民、矿商和原油开采商也扩大了供给,他们主要受2008年价格达到历史高位刺激而增加资本支出。当时亚洲经济增长导致商品价格上涨,引发一轮商品超级周期。花旗集团称,这个周期在2012年末就结束了。

花旗集团不是唯一看空商品市场的金融机构,高盛和摩根士丹利也都预计商品市场将进一步下跌。摩根士丹利新兴市场主管Ruchir Sharma曾表示,中国工业经济放缓对大宗商品的需求增长造成打压,同时,包括俄罗斯卢布在内的货币贬值,又阻止了一些企业的减产计划。Sharma指出,“对于大宗商品的漫长冬季,我们必须有所准备。”

在疲软的商品市场,可可和其它农作物市场前景可能会稍微好一点,因为20年来最强的厄尔尼诺现象会导致可可等农作物的产出下降。Altegris Investments Inc组合经理Lara Magnusen对彭博社称,如果需求持续增加,且厄尔尼诺天气造成产出下降,可可期货价格就会上涨。