减产协议的背后:赤字爆表的中东五巨头

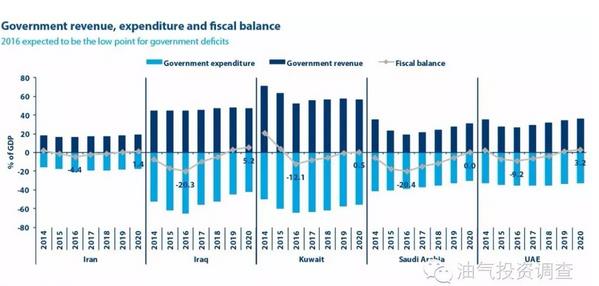

11月30日,伍德麦肯兹公司发布了中东五巨头沙特,伊朗,伊拉克,科威特以及阿联酋最新的国家层面的能够满足财政收支平衡的油价。根据伍德麦肯兹的计算,这5巨头能够满足财政收支平衡的油价都要远高于当前的油价。目前来看,虽然在2014年油价暴跌后中东各国开始收紧开支,但是财政赤字依旧相当明显,科威特的国家层面的盈亏平衡油价为57美金,而作为OPEC扛把子的沙特则需要92美金,见下图。

上图是伍德麦肯兹公司计算的中东五巨头沙特,伊朗,伊拉克,科威特以及阿联酋2014年到2020年的基于当前市场情况和各国财政情况的的收支平衡图。从上图可以很直观地看出,2016年这五巨头无一例外全部面临财政赤字。处境最好的伊朗都面临GDP占比4.4%的赤字,而沙特和伊拉克更是必须面对GDP占比超过20%的财政赤字。

应该来说,如果油价无法大幅反弹的话,这些国家的财政赤字将持续相当长的一段时间。根据伍德麦肯兹公司的计算,要让中东5国的财政收支平衡,至少需要油价回升到85美金,见下图。

从上图可以很直观地看出,中东五巨头中财政收支平衡油价最高的是沙特,超过了90美金/桶,远高于其他4国。根据沙特货币管理局(Saudi monetary authority,SAMA)的数据,沙特自2014年8月到2016年9月,烧掉了7160亿里亚尔(SAR),约合1910亿美元。考虑到目前场内多认为沙特的财政储备规模约在5000-8000亿美元范围,也就是说,按照当前油价下沙特的烧钱速度,沙特到不了2020年就将把全国的财政储备给烧光。

从供求基本面看,随着2014年的油价暴跌,全球的常规油气勘探开发投入都在2016年降至过去70年来的最低值,虽然当前全球供应端的供应还很顽固(油气君注:这主要是由于高油价时期上马的大资金,长周期项目在2015年-2017年陆续投产),这些供应增量在2017-2018年将登顶。也就是说,如果不考虑美国页岩油的3-5个月投产周期的话,除开美国之外的其他国家在2018年之后将面临单向产量衰减。如果按照5%的常规油气均价年自然衰减率计算的话,供应登顶后的年化衰减应该在400-450万桶/日左右,而这个量是美国页岩油开足马力也无法弥补的。

综合来看,2016-2018年在长周期项目的投产配合下,美国的页岩油作为短周期产量供应调节器可以在油价回到50美金快速释放产量,因此油气君认为油价在2016-2018年实质性升到55美金/桶且保持稳定的难度很大。不过,考虑到长周期项目的投入远远跟不上消耗,而页岩油在量级上无法弥补全球一致性产量衰减,因此油气君认为在2018年之后出现油价大反弹的概率很大。