页岩油产量极限是多少?

我们前期曾发表报告《资本开支不足有望推动油价3年内重回100美元/桶》,其核心逻辑在于:我们预测未来几年页岩油产量将逐步逼近极限,而传统油田这几年资本开支又大幅下滑,未来必然会传导到产量的下滑,因此中期石油供给将会出现供需错配,油价也有望大幅上涨。

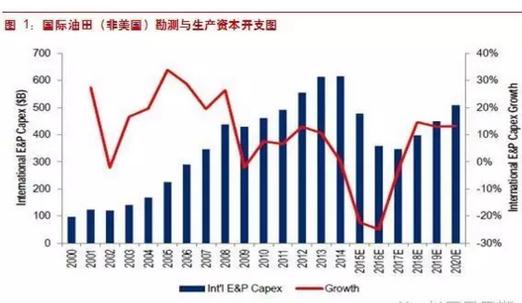

从近期的客户反馈看,对于我们传统油田未来产量将大幅下滑的假设,市场甚少争议。毕竟13年以后,全球非美油田资本开支已经接近腰斩,考虑到从投资到产量5年左右的建设周期,未来传统的油田产量下滑也是情理之中。

而且从我们跟踪到的数据看,现有在建油田基本都将在19年前投产,其后大概率产能更替会出现“青黄不接”,传统油田产量也将从现在的缓慢下滑转变为加速下滑。那么决定未来供给的关键变量就是页岩油的产量增长到底能达到什么程度?

回溯本轮石油调整的逻辑

其实复盘本轮油价调整,页岩油都是最为关键的变量。14年8月我们发表深度报告看空原油,并大胆预测将跌至30美元/桶。根源就在于当时的高油价下,页岩油行业极为暴利,会竭尽所能的扩产,同时其他油田也不会减产,需求增长又是常量,供给过剩,价格反转只是时间问题。

而在油价下跌初期,传统油田作为重资产行业,短期内产能无法调整,只有寄希望于油价迅速击穿页岩油的现金成本,迫使其大面积减产,才能遏制供给快速增长的势头。

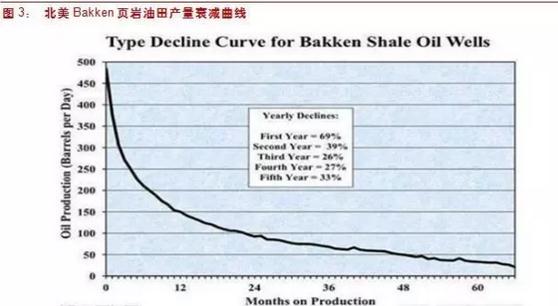

但在今年油价跌破30美元/桶后,我们又开始转而看好油价,并发表报告《油价有望3季度反弹至60美元/桶》。其背后的逻辑是页岩油衰减率太高,没有新增资本开支,仅仅是自然衰减都会带来产量的大幅下滑。而今年产量距离峰值确实也下滑了68万桶/天,线性外推2025年后就会降至0,届时市场又会严重供不应求,所以年内油价必须反弹到能够刺激页岩油重启资本开支的程度,即50-60美元/桶。

未来油价变化逻辑推演

从过去几年经验看,未来油价变化的内在逻辑也就变得非常清晰。在页岩油增产能够弥补传统油田产量下滑以前,页岩油就决定了整个石油市场的边际成本。一旦页岩油不能够弥补,传统油田的边际成本就会重新成为最终的边际成本,就如我们在前期报告中所作的测算,基本在80美元/桶以上。

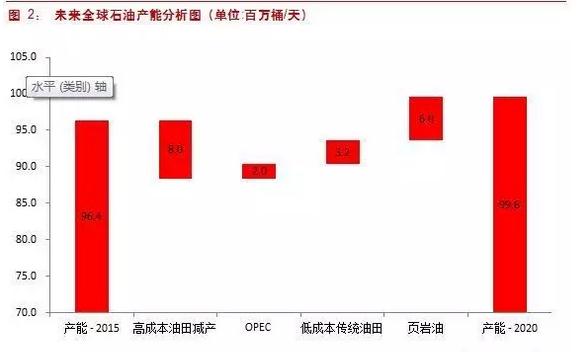

考虑到5年左右的投产周期,只要最低成本的中东产能不出现超预期的大幅扩张,14年开始的资本开支断崖,必然会在2019年左右反应到产量的下滑,预计减少产量在300万桶/天左右,同期需求增长为300万桶/天。

因此未来油价走势也就可以浓缩到一个终极问题:页岩油是否具备在60美元/桶的油价下扩产600万桶/天的能力?

页岩油产量极限是多少?

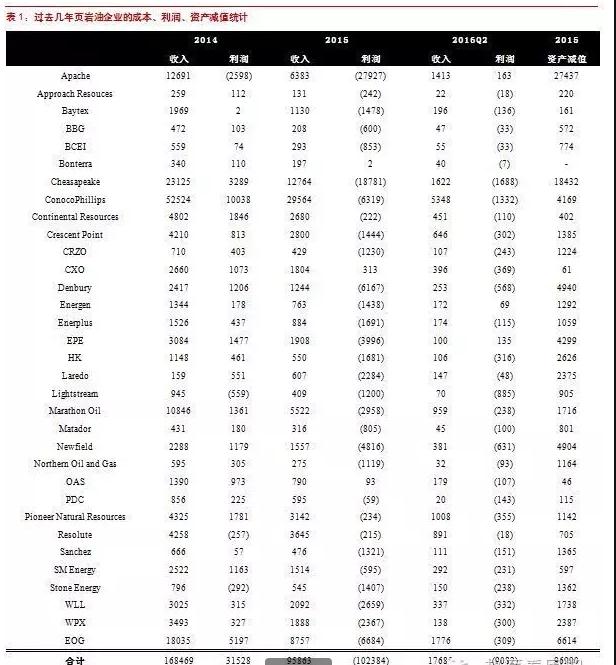

虽然页岩油过去几年体现出非常强大的扩产能力,但从现金流看,14年以前投产高峰期建设的大多数油田其实都是在毁灭价值。

根据我们的测算,未来页岩油新增产能的完全成本为62美元/桶。按照行业最低标准12%的IRR测算,油价要涨至70美元/桶以上,页岩油才会大规模收购新区块,重启投资。

而现有储量和开采能力,能够支持的最大产量也不过800万桶/天左右,具体如下:

页岩油企业并不创造价值

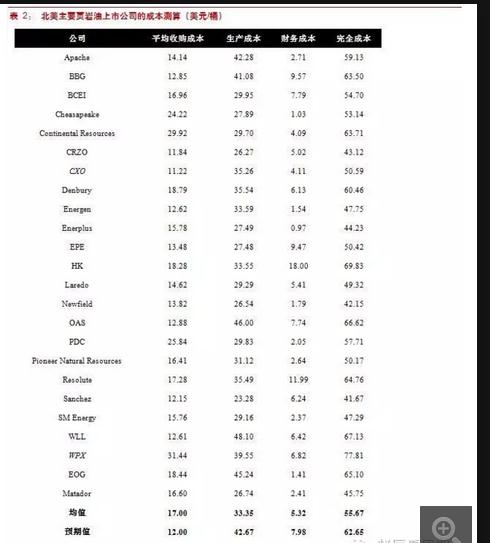

我们统计的33家页岩油上市企业(产量占比85%)最新披露的成本并不高,平均只有34元/桶。但是在过去两年平均47美元/桶的油价下,上述企业14年至今的总计亏损高达800亿美元,净利率为-28%。

这背后的根本原因就在于,企业的生产成本没有包括油田收购的前期投入,而大多数页岩油田的购买都发生在14年油价暴跌以前,成本极高,其后随着油价暴跌,减值规模巨大(上述企业为970亿美元)。

考虑到页岩油生产周期一般不超过4年,高油价时代开发的油田都已经接近产量尾声,在其完整生命周期巨额亏损几成定局,本质上是在毁灭价值。只不过因为前期沉没成本巨大,只要后期油价高于现金成本,企业还是会维持生产,甚至扩产。

但未来再投资时,除非油价能够覆盖完全成本,否则不但不会增产,甚至资本开支还会大幅下降。

未来页岩油成本测算

根据我们对上述33家公司的测算,其完全成本平均值为56美元/桶,但考虑到现金成本不超过40美元/桶,因此企业大多数时间还是会选择生产来尽量回流现金。

展望未来,桶油收购成本已经降至12美元/桶,但由于未来整个油服行业开工率的提升,预计油服费率也将逐步回到暴跌前的水平,涨幅为30%,对应生产成本将增长至42美元/桶。

而且过去几年的严重亏损导致页岩油企业的负债率大幅攀升,从35%提高至目前的55%,利息率也从5%预计将提升至7-8%,对应的桶油财务成本将提升至8美元/桶。

因此未来新投页岩油的完全成本将达到62元,按照12%的IRR测算,则油价不大幅超过70美元,就很难刺激大规模再投资。

现有储量和开采能力测算

我们统计的33家页岩油上市企业的总储量为112.4亿桶,假设3年内全部开采,相当于1000万桶/天。上述这些公司今年预计总产量为13.9亿桶,占比85%。考虑到未统计的基本都是小油公司,其勘探投入大概率会更低,由此推测现有储量能支持的产量峰值为1180万桶/天。

另外页岩油的产量还和钻机数高度相关,基本每台钻机可以带来9200桶/天的产量。而目前北美总油钻机数约为1500台,活跃钻机数为474台。假设现有钻机全部开工,对应的新增产量为1380万桶/天。综上可见,现有条件能够支持的新增产量极限1180万桶/天,如果在减去每年自然递减的480万桶/天,实际上的产量峰值为700万桶/天。

综上,我们整体判断页岩油未来除非油价大幅超越70美元/桶,否则产量将逐步达到峰值,因此中长期石油供需存在着很大供不应求的可能,油价大方向我们依然看好。