铜和铁矿石要下跌?商品热潮可能才开始

上周包括铜、铁矿石等基本金属创下数月来最大周线跌幅,刚刚露头的大宗商品热潮真面料退潮风险?

首先是铁矿石热潮迅速回落。2月底时,国际基准芝商所Nymex62%品位铁矿石期货价格跳涨6%,突破每吨92美元,创下2014年8月来最高。之后,铁矿石一路回调,回落至84美元/吨。

芝商所铁矿石每周通讯引述SteelHome数据指出,中国港口铁矿石库存量高达130万吨,是2004年最高水平,加上钢铁价格低企,牵制了铁矿石价格进一步上升,尤其后者已升至多年新高。中国将削减钢铁产能5000万吨,这或在铁矿石价格带来短暂支持,但因未来用量亦可减少,长远计则有可能带来负面影响。

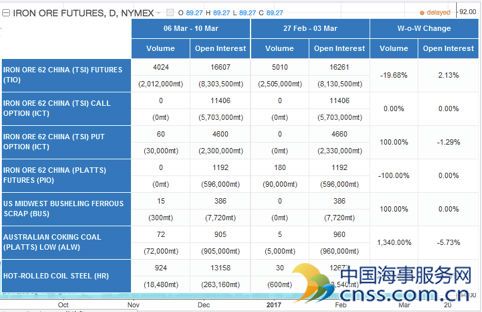

芝商所铁矿石产品组合 ——交易量和持仓量 (3月6日至10日)

不过,从芝商所铁矿石期权的每周交易量和持仓量明细来看,看涨期权比例占大多数,似乎反映市场正伺机低位反弹。

“铜”博士处境也不佳,尽管本周有所反弹,但是铜价上周连续四个交易日走低后,芝商所COMEX铜期货价格当周累计下跌超过3%,目前跌至2月初以来水平。

COMEX铜半年走势图

回顾由2016年10月下旬以来COMEX铜展开强势升浪,半年间走高近29%,芝商所资深经济学家Erik Norland 认为,铜市升浪可否维持要看三大因素:

第一、中国消耗了全球铜供应的45%,而GDP维持6.5%目标增长,已稳定市场信心并足够让铜市从低谷反弹,但公营和私营债务水平非常高,经济或进一步放缓,这或对铜价带来短期压力。

第二、美国总统特朗普的大计令人期待,但减税和财政刺激必须得以落实,才可让铜价上涨持续下去。

第三、智利主要铜矿罢工虽然接二连三,但能持续多久?因铜矿开采相当有利可图,COMEX铜每磅总成本2.1美元,但现价约2.7美元。

多头踩踏引发“多杀多”

原油和铜价的回落背后,是之前大宗商品投机性力量过于集中,叠加美联储加息预期引发的集中爆发。

据花旗银行统计,全球范围内,1月资管行业管理的大宗商品资产价值达到3910亿美元,环比上涨7%,同比涨幅则达到惊人的50%。主动型基金的多头仓位则升至2014年来最高。

去年全年,衡量商品期货的的标普GSCI指数上涨28%,创2009年来最大年度涨幅。

此前铜价暴涨受到了供给中断因素扰乱。全球两大最重要的铜供应国均发生严重罢工。智利的Escondida铜矿及印尼Grasberg铜矿分别因为罢工及出口禁令而停产。而随着印尼铜出口禁令逐步废除,以及智利铜矿复工,铜供应供给风险正在消退。

而铁矿石的暴涨则收到中国国内黑色系暴涨推波助澜。

2月底时大连铁矿石突破每吨740元,连涨一周后,重回两年前历史最高位。中国国内铁矿石、铜价引发的上涨狂潮,蔓延到了整个“黑色金属”系,之后中国发改委就背后是否涉及投机性炒作和扰乱市场价格秩序的行为展开调查。随着中国国内“黑色系”热潮消退,国际期货市场投机情绪有所消退。

而在耶伦释放3月加息信号,美联储加息预期推高美元,并最终引发大宗商品集体下挫。

中国需求回暖 分析师依然看高后市

不过投机面引发的技术面下行,依然掩盖不了大宗商品向好基本面。事实上随着中国经济触底反弹,示包括铜、锌、铝、铁矿石在内等基础金属大宗商品本周均大幅上涨。

最新数据显示,中国1-2月规模以上工业增加值同比增速回升至6.3%,高于预期的6.2%,以及前值的6%。

原油加工量同比增长4.3%,达9076万吨。据路透测算,这相当于1123万桶/日,仅次于去年12月1126万桶/日的历史新高。十种有色金属同比增速由去年12月的9.2%扩大至11.7%;

中国是全球最大铁矿石进口国,全球铜需求的近一半都来自于中国,中国制造业改善或支撑铜、铁矿石、原油等大宗商品继续反弹。

澳新银行(ANZ)在研究报告中称:“供应面问题应会继续支撑金属价格;但在美国联邦公开市场委员会(FOMC)会议及其它一些重要经济事件到来前,投资者或许依然谨慎。”

摩根士丹利(Morgan Stanley)发布大宗商品前景报告,尽管近期原材料价格有所下降,但该行依旧对其持“耐心看涨”的态度。同时,贵金属是摩根士丹利最为看好的大宗商品,并且在基本金属中看好镍。

该行分析师Tom Price以及Susan Bates在报告中写道,“我们承认近期的‘价格信号有所停滞’,之所以做出看涨的预测,主要是基于美国大型且长期的基础设施重建,以及中国对其材料密集增长周期成熟阶段的信贷支持。”