供过于求问题突出 市场整体未如预期——2018年宁波口岸主要集装箱航线市场分析

2018年回顾

2018年全球集装箱运输市场表现未如预期,运力过剩导致市场运价总体表现为淡季延长、旺季不旺。Alphaliner数据显示:2018年共有130万TEU的新运力进入市场,略高于2017年新运力的涌入;同时船舶报废和其他拆解量降至7年来的最低点,2018年内仅拆解量为11.1万TEU,仅为2017年的四分之一左右。而国际船舶组织称市场对于集运船队的需求却骤降到了10年以来的最低水平。直到2018年三季度,班轮公司加大运力管控力度,部分航线运输需求季节性回暖,支撑供大于需的紧张关系有所缓解。此外,2018年持续飙升的燃油价格,迫使班轮公司将成本压力转嫁至航线运价,也是导致市场运价上涨的重要因素。

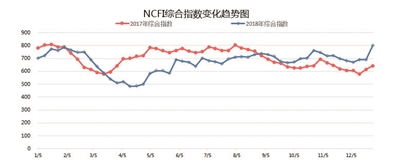

据最新数据显示,2018年前11个月,全国规模以上港口完成集装箱吞吐量22911.1万TEU,同比增长5.2%;全国十大港口中,目前宁波舟山港集装箱吞吐量排第二,2018年全年的集装箱吞吐量首超2600万标准箱。2018年全年,宁波航运交易所(www.nbse.net.cn)发布的海上丝路指数(www.msri.cn)之宁波出口集装箱运价指数(Ningbo Containerized Freight Index, NCFI)综合指数平均值为674.0点,较2017年下跌4.0%。21条航线指数中有8条航线上涨,13条航线下跌。“海上丝绸之路”沿线地区主要港口中,6个港口运价上涨,12个港口运价下跌。

货主提前贸易行为

市场运价先涨后跌

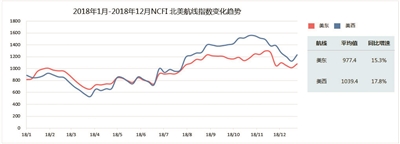

北美市场今年整体表现相当火爆,长期一段时间舱位供不应求,运价也逆势大涨,但由于货主集中出现的提前贸易行为,年末市场行情冷淡。2018年1—5月,北美市场运价波动趋势与2017年同期较为一致,运力规模庞大,市场对中美贸易摩擦观望情绪较重,多数未调整原有出运计划,舱位装载率不高,运价水平整体大幅低于上年同期。2018年6月后中美贸易摩擦进一步升级为实质性的征税政策,贸易紧张氛围下,一方面引起货主恐慌心理,货主为降低由于征税、税率增加可能带来的经营风险,纷纷安排提前出货;另一方面,班轮公司为应对后期可能出现的目的地贸易需求下降情况,大幅缩减航线运力:2018年7月,马士基航运和地中海航运,宣布暂停其跨太平洋TP1/New Eagle航线;2018年8月份第一周,THE联盟合并了两条跨太平洋环线;2018年9月初,2M联盟与ZIM进行合作整合亚洲—美东航线上的运营,将原来各自独立运营的七个环线减少两条。市场持续处于满载或爆舱的状态,运价随之水涨船高。为缓解市场舱位的紧张情况各大航运联盟自2018年10月中下旬开始投入加班船,原定2019年1月1日后增收25%关税,其中美东航线由于海运航程时间较长(一个月左右),货主为赶在增税前将货运送至目的地,纷纷加紧出货,故美东航线运力仍然供不应求,运价继续上涨;而美西航线市场需求开始放缓,运价出现回落。至2018年12月,货主前期频繁地提前出货行为,透支了2018年末市场的运输需求,而中美暂停执行新一轮加税政策的消息公布后,部分货主出货意愿也大幅降低,运价出现持续的回落。但截至2018年末,在运力大幅缩减的支撑下,运价水平较上年涨幅明显。

综合2018年全年,美东航线指数平均值为977.4点,较2017年上涨15.3%;美西航线指数平均值为1039.4点,较2017年上涨17.8%。

东岸运价高位下跌

西岸市场年中回暖

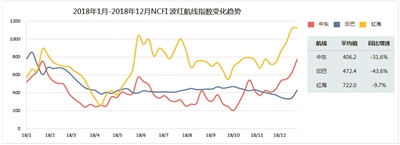

南美东航线运价相较于2017年的高位波动运行情况,今年表现为高位下跌,除一季度外,其余三个季度各期运价水平均远远小于上年同期。运价指数自2018年1月12日的1756.5点,一路震荡下行至12月21日的328.4点。同年9月后运价波动趋势与上年极为一致,但运价水平有明显下跌。市场充足的舱位供给是运价一直无法得到推涨的主要原因。2018年12月最后一周,市场订舱价格尽管涨幅达到156.8%,运价水平也不足上年同期的一半;南美西航线市场却与南美东差异明显,市场运价自2018年3月份开始大幅回调,运价指数最低跌至193.9点,同比下跌77.1%,并将200多点的运价指数维持至5月末。根据NCFI数据显示的历史情况来看:2016年和2017年,南美西航线运价均会在1月底或2月初开始出现大幅度的持续性运价下跌,但均会在3月底结束跌势,出现剧烈的运价上涨。2018年12月,南美西航线持续爆舱、甩箱,截至同年12月底,运价指数收报于892.5点,结合前两年节前旺季高点的运价指数均超过1000点,南美西航线运价水平还有上升空间。

综合2018年全年,南美东航线指数平均值为1006.0点,较2017年下跌29.9%;南美西航线指数平均值为726.6点,较2017年下跌10.5%。

欧地市场波动明显

市场运价整体下跌

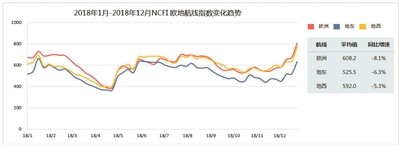

欧地市场运价整体呈现出“一季度高位下跌、二季度低位回暖、三季度平稳过渡、四季度先跌后涨”的趋势。自2017年12月进入春节旺季后航线爆舱情况严重,市场运价持续上涨。2018年2月春节前后,多数班轮公司选择维持原有运价体系,市场基本稳定。进入2018年3—4月,由于之前停航船舶逐步投入运营、新船下水,而需求方面又恢复缓慢,船舶装载率持续低迷,市场运价下跌趋势延长至4月末。当年5 月后,在运输需求回暖、燃油附加费增加、班轮公司涨价意愿强烈等多种因素作用下,航线运价较4月末有明显改善,但整体低于上年同期。当年8月后,由于大船下水和需求下滑,欧地三条航线市场运价又持续性出现不同程度的下跌,在大运力基数下,圣诞货出运需求对运价的支撑也表现乏力。临近春节,班轮公司主动推涨运价,加之市场出运需求的明显增长,市场运价逐周上涨,至2018年12月最后一周,欧地三条航线运价均已大幅高于上年同期。

综合全年,欧洲航线指数平均值为608.2点,较2017年下跌8.1%;地东航线指数平均值为525.5点,较2017年下跌6.3%;地西航线指数平均值为592.0点,较2017年下跌5.3%。

供过于求情况严重

波红市场运价重挫

2017年波红市场的大幅回暖让市场对2018年的行情信心十足,但市场未如预期,大规模的运力供给,导致舱位装载率持续低迷。中东、红海、印巴三条航线运价均自2018年1月末春节高峰开始高位下跌。其中,中东航线市场运价在2018年4月20日当周仅处于350USD/TEU左右水平,红海航线2018年4月13日当周市场运价不足400USD/TEU。中东、红海航线直至传统斋月的临近,运输需求加速恢复,供需基本面才得以逐渐好转,但总体运价水平仍远不及上年。而印巴航线运价下跌后始终不见行情恢复,运价始终低位徘徊,多次涨价均以失败告终。班轮公司经营压力日渐沉重,为缓解亏损情况,2018年11月后,班轮公司在前期运力缩减的基础上继续加大管控力度,航运联盟几乎安排每周停航,而运输需求也开始在春节因素的推动下缓慢回暖,推动航线装载率和运价的回升 ,红海、中东航线运价逐周上涨,印巴航线在2018年12月末也出现运价的回暖迹象。

综合2018年全年,中东航线指数平均值为406.2点,较2017年下跌31.6%;印巴航线指数平均值为472.4点,较2017年下跌43.6%;红海航线指数平均值为722.0点,较2017年下跌9.7%。

西非运价波动上行

南非运价先跌后涨

非洲航线全年运价水平除南非航线外,均有不同程度的上涨。分航线看:2018年西非运价波动调整,市场于4月中旬后迎来运价推涨,6-8月保持波动下调,8月前的市场表现并不如上年同期。但得益于运力的有效调整和运输需求的支撑,10月运价逐周推涨,且涨幅明显。尽管后续运价如上年同期般出现下跌,但运价水平仍处高位;南非运价走势与上年差异明显,差别于上年4月起市场出现运价的回暖,今年南非航线运价高位下跌,运价指数自2018年2月2日当周的1215.2点下跌至5月18日当周的713.3点,6月初开航航次运价暂时推涨后,运价又再次进入下行轨道。8月中旬运价指数探底至441.4点。后续市场在班轮公司的主动推动下,运价波动上调,截至年末已回升至882.1点;北非航线运价波动平稳,10月下旬后运价出现较为明显的波动上调,走势与上年同期出现分化;东非航线全年运价实现同比大涨,NCFI运价指数显示:2018年全年52期指数中仅两期运价指数小于上年同期。

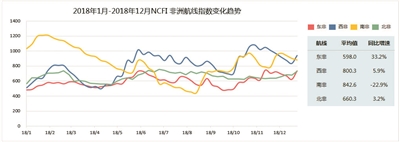

综合全年,东非航线指数平均值为598.0点,较2017年上涨33.2%;西非航线指数平均值为800.3点,较2017年上涨5.9%;南非航线指数平均值为842.6点,较2017年下跌22.9%;北非航线指数平均值为660.3点,较2017年上涨3.2%。

2019年展望

运力供给方面,2019年预计将有总计约115万TEU的新运力投入市场,尽管由于班轮公司将适应新的环保法规等因素,运力增长可能会低于2018年,但同时需要注意的是目前几乎所有航线上均存在程度不同的运力富余问题。贸易需求方面,国家间贸易摩擦不可避免,多个目的地货币币值下降导致进口需求降低,但同时国际合作也多头开花:巴拿马科隆玛岛港进一步扩建,巴拿马基建火热进行,中国与巴拿马贸易关系趋热可期;中美贸易摩擦带动的全球制造业转移,为中国至东南亚、南亚等“一带一路”沿线国家的航运市场增加活力。综合来看,2019年部分海运集装箱运输市场情况较2018年可能存在较大差异,船舶运力仍是阻碍行业健康发展的主要因素。