内贸箱航运发展风云:“三足鼎立”演变史

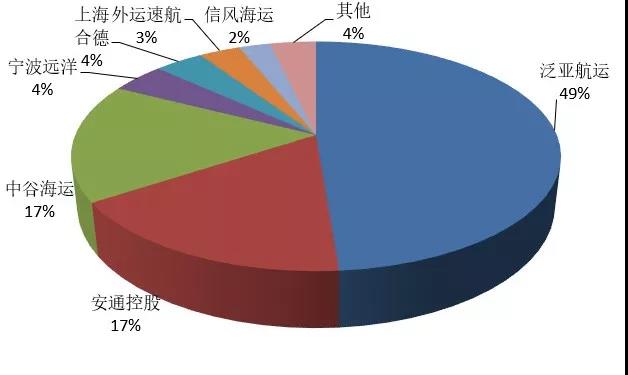

谈起内贸箱航运市场,“三足鼎立”一定是行业内的普遍印象。泛亚航运、安通控股、中谷海运三大班轮公司占据了大部分市场份额,三者相互制约,使内贸箱航运市场呈现出一种动态平衡之势。但任何平衡都只是历史发展中一时的风平浪静,内贸箱航运市场究竟是如何发展到如今三足鼎立的局面,未来又是否会从平衡中走向巨变?在内贸箱航运发展的历史风云中,一切都有所解答。

图1:截止2018年各班轮公司内贸运力情况

注:泛亚航运运力含长江和珠江内河驳船运力。

可以看出,泛亚航运、安通控股、中谷海运三家班轮公司的内贸运力份额已超过80%。

第一阶段:诸侯分封(1996-2002)

从1956年开始,我国开展水路内贸集装箱运输。但是由于条件不成熟,沿海内贸集装箱运输几起几落,发展曲折。

1996年底,由于外贸政策的调整、国际集装箱发展过热及运力过剩、运输结构变化等原因,水路内贸集装箱运输的发展迎来了难得的机遇。1996年12月,上海港龙吴港务公司开通了中国第一条内贸标准集装箱班轮航线(上海-厦门);1997年海口青年实业公司经调查研究设计构筑了以上海为枢纽、长江下游、南北沿海T字型水路内贸集装箱运输网络,并与山东通达公司、深圳大洋公司联合开通了上海至蛇口、海口、广州的南方航线。上海至南通、江阴、南京的长江下游航线及上海至青岛、天津的北方航线。1997年4月,中海集团投入一艘614标箱全集装箱船“林园”轮,开辟了广州蛇口、厦门、上海航航线,开通南北沿海全集装箱班轮航线,标志着沿海内贸集装箱运输进入一个新的发展时期。1997年5月19日,册东泛连公司又开通了青岛、上海、广州内贸集装箱航线;1998年12日,中海集团投入1008标箱“向平”轮运营内贸航线,标志内贸箱航线进入千标箱时代。

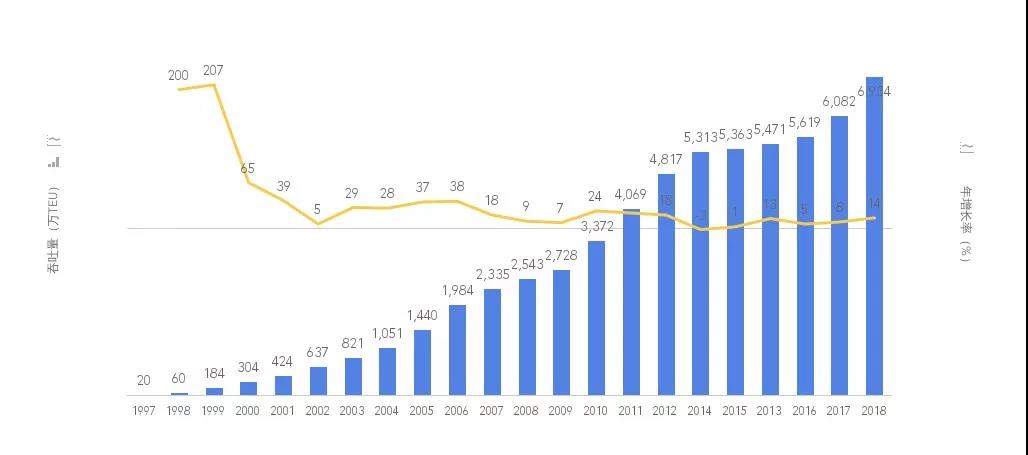

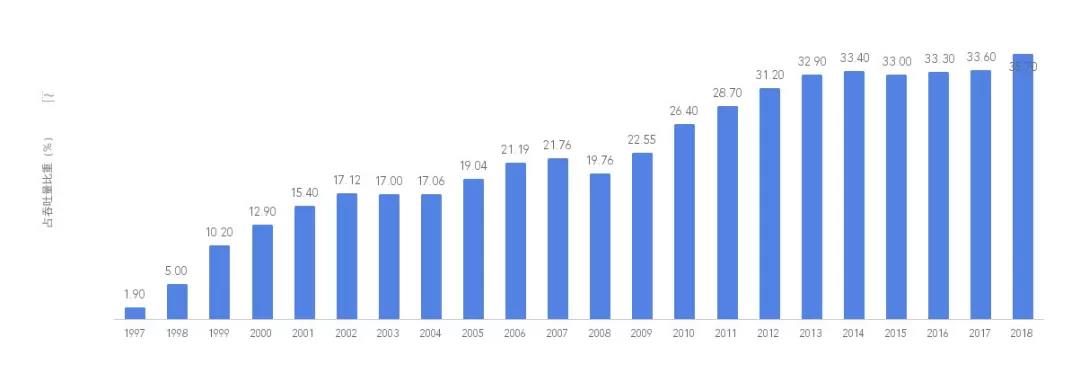

从1996年12月上海龙吴港务公司开通我国首条内贸集装箱航线至今,我国港口内贸集装箱吞吐量平均增速达两位数以上,内贸箱吞吐量占总吞吐量比例从1997年1.9%提升至2018年35%,达7000多标箱。

图2:1997-2018年中国港口内贸集装箱吞吐量、年增长率

图3:1997-2018年中国港口内贸集装箱占吞吐量比重

1997-2002年间,主要有中海、中远、长航、青岛海运等航运企业在外贸航运基础上,切入内贸箱航运。由于内贸标准箱化航运起步远远迟于外贸箱航运,作为初入场的公司,大多是抱着试水的心态进入这个行业。谁变动思路快,谁就能占领市场。1997年南青公司实施“以上海为枢纽,构筑中国沿海、长江下游T字形水路运输网络,用市场的方式组织各种生产要素,以散装的价格切入市场,大规模拓展国内集装箱水路运输业务”的战略方案,1998年完成海运量57989标箱,占国内水路集装箱运输总运量的40.7%。作为内贸箱航运首次完整发展的1998年,南青暂时拔得头筹。1998年“亚洲金融危机”后,中海集运抄底国际市场低廉的船价,补充内外贸箱航线的运力。到2000底,中海集运以14000标箱箱位、10条内贸航线挤掉南青,取得头把交椅。同时,中远也不断增加内贸运力投入,进入内贸箱航运前二。

第二阶段:诸子百家(2002-2010年)

2002-2010年,国内先后有安盛船务(2002)、中谷新良(2002)、烟海集箱(2003)、洋浦中良(2004)、和易海运(2004)、烟台海运(2005)、信风海运(2005)、东方海运(2005)、合德物流(2005)、阳光速航(2009)、港泰海运(2009)、海南泛洋(2009)、大新华物流(2009)等船公司成立。除中海、中远和南青牢牢占据住五强席位外,其他船公司相互争夺剩余两强之位,年年都进行更新换代。

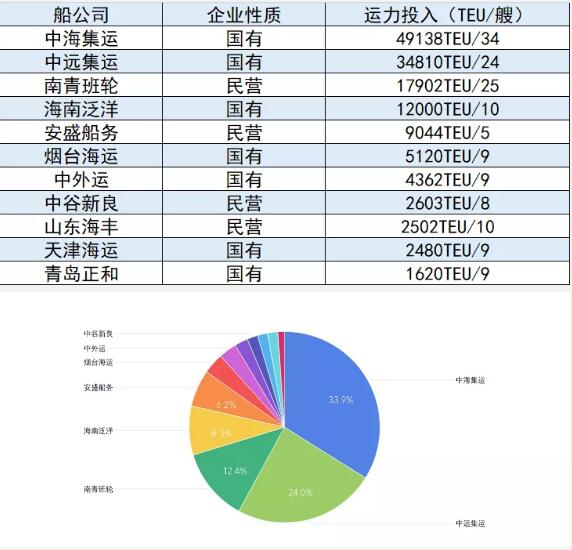

图四:2004年内贸船公司的运力及市场份额

图五:2010年内贸船公司的运力及市场份额

这一时期,无论市场运力如何调整,前五家公司始终占据着80%的市场份额。由于正值内贸箱航线高速发展期,即使出现2008年金融危机,南青也牢牢把控着前三的位置。但同时也由于金融危机的出现,其他资本以及老牌民营航运企业借用前期的资本积累,开始冲击“诸子百家”的格局。

注:南青主要是以租船模式运营,2008年金融危机对此影响较小。2008年南青共承运计费重箱64.6万标箱,收入15.8984亿元。(中海集运内贸计费海运量是271万标箱,运费收入52亿元)受欧债危机影响,2010年南青承运计费重箱量为61.245万标箱,运费收入为11.1788亿元(中海集运内贸计费海运量是318万标箱,运费收入50亿元),这是南青最后一次位居前三之列。

第三阶段:战国七雄(2011-2015年)

有危就有机,2008年全球金融危机让洋浦港和海航集团看到机会,2009年迅速成立海南泛洋航运公司和大新华物流公司,抄底国外集装箱船舶,开通内外贸航线,直面冲击中远和中海集运地盘,并小有成就,曾获称“小中海”之名号。

为什么这个时期这么多船公司跑步进入内贸航运市场,这与内贸集装箱航运市场的供求关系呈小周期的变化趋势(供不应求-供过于求-动态平衡,循环出现)有关,不同的周期阶段在波动幅度上的表现有所差异。

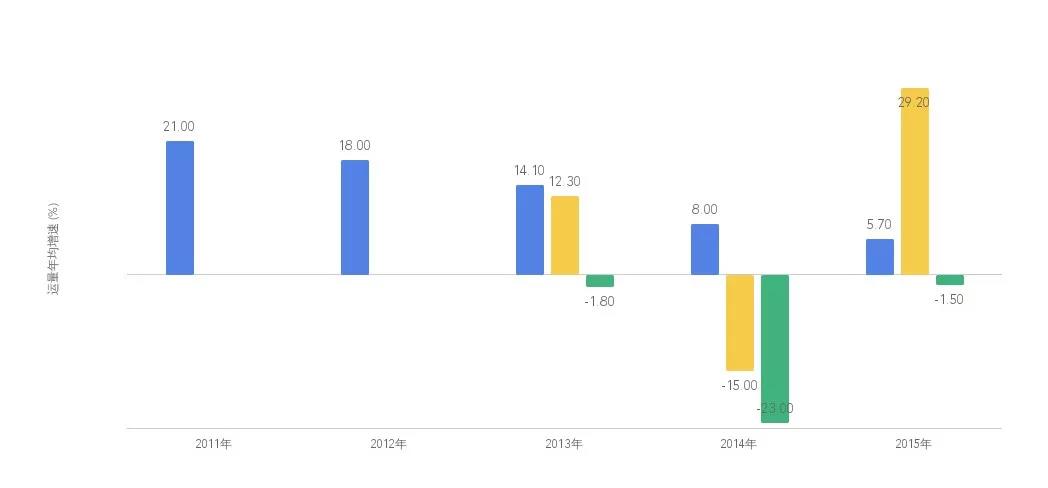

图六:2011-2015年内贸集装箱航运市场供求关系趋势变化

注:国内沿海运力情况交通部统计数据从2013年开始

2011-2014年,国内内贸箱量增长速度远高于运力的增长,导致内贸船舶大型化成为这一时期的热词。可惜的是,海南泛洋和大新华物流本可在内贸市场上占据一席之地,但是由于其盲目进入泛太航线,造成每航次亏损高达200万美元,同时高价租赁船舶拖累内贸市场等原因,二者于2013年退出内贸市场。截至2011年底,大新华物流运力达48363标箱,全球排位30位;海南泛洋的运力为46793标箱,全球排名32位,二者的辉煌都只是昙花一现。到2013年底,战国七雄格局基本形成,中海、中远、安通控股、中谷海运、信风海运、外运速航、洋浦中良。

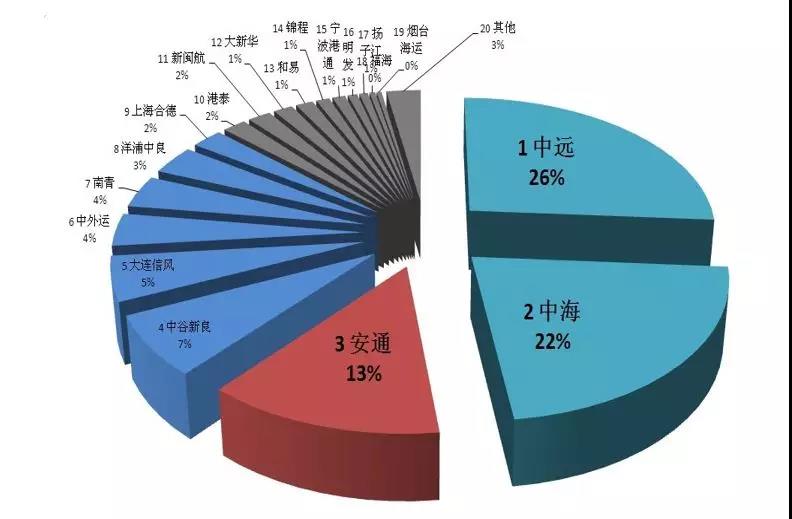

图七:截止2013年国内内贸箱航运公司运力占比

安通控股从2010年开始建造数艘“仁建+数字”系列3-5万吨级船舶,随后其紧接着订造20艘“仁建+城市”系列4-5万吨级船舶,抢占中远天津至华南地区市场份额,收效颇丰。安通控股2011-2015年运力分别为9044标箱、19590标箱、39204标箱、53305标箱、50881标箱,全球排名从2011年的74位提升到2015年28位。

中谷海运2011年与海澜之家签订船舶租赁协议,2012年6艘2.88万吨级的“海澜中谷”船舶投入运营,开通上广快线。随着其订造的20艘4万吨级“中谷+城市”系列船舶交付,中谷海运2012-2015年运力分别为16728标箱、24972标箱、34269标箱、45764标箱,全球排名从2012年的61位(根据运力估算排名)提升到2015年30位。

安通控股、中谷海运作为内贸民营双雄直面挑战中远和中海,航线全面开花,取得效果也是民营企业中最好的。

信风海运同样是是春秋五霸之一,它是现金流最好的内贸箱航运企业,但更喜欢偏安一隅,以营口为大本营,小步扩张。2012年信风海运投入3艘4-5万吨级船舶,也在船舶大型化方面进行尝试,但仅限南北航线,2015年全球运力排名85名。

外运速航拥有良好的央企血统,同时也拥有最完善的货代网络。外运速航2010年开始船舶大型化,投入3万吨级的“中外运营口”,虽然在燕齐争夺营口货源中小胜,但是最终还是敌不过信风海运)的长期经营,最终退出营口。外运速航2015年全球排名第39位(含外贸),2019年退出内贸航运转做船东,由中外运华南公司包舱,内贸运力大幅度缩短。

洋浦中良与中谷海运、安通控股并称民企内贸航运三强。洋浦中良2013年投入3万吨级船舶,开始大型化转型。但是由于经营不善,至2018年6月停航。

虽是战国七雄乱战,但这一时期其实更多的是安通控股和中谷海运对中远与中海两个老大哥的挑战。不过从结果来看,最后实际并未对中远与中海的市场份额造成多少威胁,反而是众多小公司被消灭了,如南京恒瑞、港泰海运、明发船务等船公司纷纷破产或停航。

图八:内贸船公司成立及破产时间

第四阶段:三足鼎立(2016年至今)

安通控股和中谷海运都是2002年成立,经过十年资本积累,借着金融危机和欧债危机势头,抄底航运市场,迅速完成内贸船舶大型化。2016年中远中海合并,由新泛亚统一经营两家公司的内贸航线,2017年新泛亚引入复星等股东增资扩股,实现了国资、民资与员工出资的紧密融合;2016年安通控股借壳上市,中谷物流挂牌新三板后退市,三足鼎立之势从此确认。2013年至2018年,安通控股牢牢把握着探花和榜眼的位置,但2019年安通控股危机造成局部收缩,中谷物流顺势登上榜眼之位。

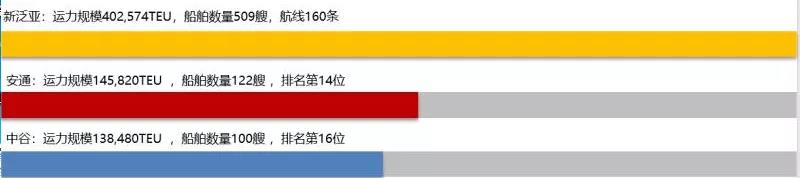

图九:截止2018年内贸箱航运TOP3运力及全球排名

破产、并购、整合活动仍然在持续重塑内贸集运行业,经过重组后的市场幸存者将面临对价格和客户把控的难题,三足鼎立格局或将成为内贸集运行业新的挑战。

新泛亚:混改后的新泛亚更需利润的支持,虽有上港集团加持,但自2018年以来内贸运力明显供大于求,内贸海运费在2019年虽然上调了五次,但是实际海运重箱近十年来出现首次下降。由此来看,盈利压力仍然是新泛亚顶在头上的达摩克利斯之剑。

安通控股:2019年其违规担保,上市公司被ST之后,控股股东退出董事会,引进招商局港口成立招商安通资管公司,暂时告别了危机,但其大量债务和多年全面出击铺开的业务仍需大量的资金维持。

中谷海运:一直以第一大民企内贸箱航运企业自居的中谷海运,在2019年安通控股出现内部问题之时成功超越安通,目前全球排名达到13位。2019年各大船公司(新泛亚、安通、信风、速航、合德)都在收缩运力,而中谷海运却在扩张运力。但中谷海运前期资金积累不如安通控股,安通控股作为上市公司,一切问题都在暴露在公众面前,而这或是中谷海运为了冲IPO,与时间赛跑的手段。

早在2000年内贸箱航运起步时,为了减少恶性竞争,保护刚刚起步的内贸集装箱运输市场,中海等内贸船公司发起建立了内贸集装箱船东协调机制。但自2008年全球金融危机以来,协调机制发挥的作用并不明显,运力过剩的情况则更加难以协调。

或许有人会问,内贸航运三足鼎立的局面是否会一直持续下去?根据22年的内贸箱发展历史判断,答案是不会。因为破产、合并、重组永远是内贸箱航运企业的常态。

为什么断定三足鼎立不会长久?请期待下一期分解:内贸箱航运发展史-破产启示录。