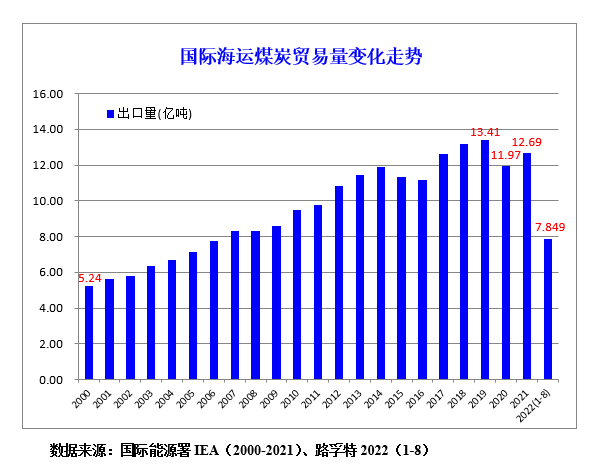

今年1-8月全球海运煤炭贸易量同比增长2.2%

路孚特(Refinitiv)的船舶航运跟踪数据显示,今年1-8月全球海运煤炭贸易量为7.849亿吨,比2021年同期的7.677亿吨增长2.2%,但仍然低于2019年同期的8.536亿吨。

根据Refinitiv船运跟踪数据显示,今年年初,全球海运煤炭出口出现较大幅度的下降。2022年第一季度,全球海运煤炭出口运载量仅为2.585亿吨,同比下降5.1%;第二季度,海运煤炭出口运载量达到3.144亿吨,同比增长7.7%。

从近几个月情况来看,6月份,全球海运煤炭出口运载量曾创出同比增长12.6%的高纪录,当月国际海运煤炭贸易运载量达1.118亿吨。但在7月份,全球海运煤炭出口运载量却降为1.032亿吨,环比下降7.7%,同比下降0.3%。到今年8月份,全球海运煤炭出口运载量又回升到1.095亿吨,比2021年8月份的煤炭运载量增长22.1%,且比疫情前2019年8月份的1.06亿吨增长3.3%。

海外煤炭:欧洲煤炭自产占比高,但进口煤炭仍是平衡关键

欧洲动力煤自有产量满足了其80%左右的动力煤的需求,且主要集中在德国与波兰两国,合计占总产量的83%,其余产量则分布在巴尔干半岛上的保加利亚、斯洛伐克、波黑、斯洛文尼亚等国。虽然进口量占比较小,但自有产能制约与结构错配可能决定了欧洲仍需要依靠进口煤炭,特别是相对高热值的硬煤来实现供需平衡。

从量上看,高价驱动德国与波兰煤矿复产,但仅是存量产能上的提升,空间较为有限:过去三十年欧洲煤炭产量一直处于持续下滑的趋势中,自去年开始煤炭涨价驱动产量从新冠疫情的低谷中反弹,今年前7个月德国与波兰的褐煤产量分别同比增长了9%和10.4%,从增速上看与褐煤发电量的增长基本匹配。但当前产量依然是在存量产能基础上的提升,且尚未回到2019年的水平,欧洲煤炭产量进一步提升的空间较为有限。

在全球海运动力煤市场,欧洲仅仅是一个边际买家,2021年其动力煤进口占全球贸易量仅约5.8%,但我们认为欧洲当前的能源困境将给全球海运动力煤市场带来较强的外溢效应。对于即将到来的冬天,在内部煤炭产量空间有限的情况下,欧洲仍将加大动力煤进口从而满足国内的电力缺口,来替代俄罗斯高热值动力煤。从全球范围来看,欧盟对俄罗斯煤炭禁运的影响短期内难以通过贸易重构化解,或将进一步加剧海运煤的供应压力。今年以来澳大利亚、印尼、美国等国动力煤出口均普遍不及预期,往后看出口量也面临着极端天气、出口政策、产能瓶颈等因素制约。在需求侧,欧洲对LNG的加量进口推高日、韩等地天然气发电成本并触发气、煤转换,这些地区对煤炭的也有较强的需求。中国、印度、东南亚等相对依赖煤电的国家和地区,煤炭需求也将与经济发展同步增长。本土煤炭资源虽比较丰富,但高价抑制进口也对国内供给造成了更大压力。