全球油轮运输市场2023年回顾及2024年展望

摘要:回顾2023年,全球经济逐步回暖,基本摆脱疫情影响,但“黑天鹅”“灰犀牛”事件正在深刻重塑全球石油贸易格局。全球石油消费需求已逐步恢复至疫情前水平,国际油价整体呈前低后高、宽幅震荡走势。全球油轮运输市场基本面依然强劲,各船型收益水平均处于历史高位,原油轮运输市场好于成品油轮运输市场。展望2024年,全球油轮运输市场将在供给端低速增长、需求端保持稳健的支撑下维持相对较好的收益水平,虽可能较2023年有所下滑,但仍处于高位,具体表现受全球经济形势及地缘政治影响较大,不确定性增加。各机构普遍预计2024年国际油价将继续保持高位运行。

关键词:油轮运输;石油需求;石油供给;国际油价;油轮运力

一、2023年全球油轮运输市场回顾

2023年全球进入后疫情时代,全球经济逐步回暖,基本摆脱疫情影响,石油消费需求已逐步恢复至疫情前水平;“黑天鹅”“灰犀牛”事件正在深刻重塑全球石油贸易格局,俄乌冲突持续、欧美制裁升级、OPEC+超预期延长减产、美国放松对委内瑞拉制裁、巴以冲突、IMO新规以及美国原油不断刷新产量和出口量纪录等多重因素相互交织,推动全球石油贸易格局发生深刻变化。在此影响下,2023年全球油轮运输市场波动剧烈,国际油价高位震荡。

总体来看,2023年全球油轮运输市场基本面依然强劲,各船型收益均处于历史较高位水平。需求方面,2023年全球石油海运贸易需求比2022年有小幅增长;供给方面,油轮各船型新船交付量、新造船订单均处于低位,拆船量不及预期,油轮船队运力继续保持低速增长。国际油价整体呈现前低后高、宽幅震荡走势,全年均价较2022年有所下跌,但仍处于历史相对高位,基本面已成为2023年决定国际油价的主要力量。2023年Brent、WTI均价分别约为82美元/桶、77美元/桶,同比2022年下降约17%和18%。

原油轮方面,超大型油轮 ( VLCC ) 市场继续走强,其代表航线费率及日收益均较2022年大幅上涨,在订单处于历史低位、欧美制裁不断升级、美国暂时解除对委内瑞拉制裁、大西洋货源快速增长等多重因素影响下,其代表航线中东—远东 ( TD3 ) 平均日收益一度涨至97 526美元/天的历史高位,2023年代表航线平均日收益为35 979美元/天,较2022年大涨19 094美元/天。中小船型市场继续受益于俄乌冲突带来的全球石油贸易格局重塑,叠加以美国为首的大西洋产油国产能不断扩张,推动Suezmax船型和Aframax船型市场运费快速上涨,并维持高位。其中,代表航线西非—欧洲 ( TD20 )、中东—新加坡 ( TD8 ) 平均日收益分别为40 354美元/天和44 591美元/天,较2022年分别上涨11 333美元/天和18 750美元/天。成品油轮方面,全球船队运力过剩态势逐渐显现,叠加受到宏观经济预期和全球通胀压力的拖累,使得需求端增长空间有限,2023年成品油轮船队整体收益较2022年均出现不同程度的下滑,但仍处于历史相对中高位;其中MR船型日收益水平下滑最为明显,较2022年下降约16%。

综上,2023年全球油轮运输市场各船型日收益均处于历史相对高位,原油轮运输市场好于成品油轮运输市场,尤其是VLCC船型,涨幅最大,同比2022年平均日收益上涨约113%,其次是Aframax船型与Suezmax船型,分别较去年上涨73%和39%,见表1。

表1 2023年油轮各船型代表航线日收益情况 美元/天

综观2023年全球油轮运输市场,主要呈现以下特点:

1.全球油轮船队运力继续维持低速增长

从订单数量来看,新造船订单量虽有所复苏,但由于目前全球造船厂船台紧张,新造船订单排期已至2025年以后。Clarksons数据显示,目前全球油轮手持订单总量为411艘,约占现有船队规模比重的7%,其中VLCC船型订单仅有18艘,手持订单已下降至近年来的低点。

从新船交付情况来看,油轮运力交付量下降,Clarksons数据显示,2023年油轮新船交付约117艘 ( 2022年为208艘 ),整体交付载重吨同比2022年大幅下降约47%,油轮运力低交付利好供给端改善。从拆船市场来看,2023年油轮船队拆船数量不及预期,整体拆解载重吨同比2022年大幅下跌88%;其中,VLCC船型拆解量大幅低于预期,拆解载重吨同比2022年下降83%。因2023年油轮运输市场整体收益处于历史相对高位,且运输俄油的“影子船队”吸收了大部分的老旧运力,拖累了拆船的步伐,导致油轮船队整体船龄与日俱增,数据显示,2023年全球油轮船队平均船龄为12.9年,老龄化明显。2024年,在油轮船队船龄结构与环保新规即将生效的双重影响下,预计未来拆船市场活跃度有所提升。2023—2024年油轮各船型交付及拆解计划见表2、表3。

表2 2023—2024年油轮各船型交付计划(基准情景假设下)

表3 2023—2024年油轮各船型拆解计划(基准情景假设下)

综上,新造船订单因全球船厂船台紧张导致排期延后,新船交付不及预期;叠加IMO环保新规和欧盟碳税生效加速老旧船拆解,部分运力将退出市场,这些因素将直接导致油轮船队运力继续维持低速增长,从供给端支撑油轮运输市场向好发展。

2.中国原油进口量再创新高

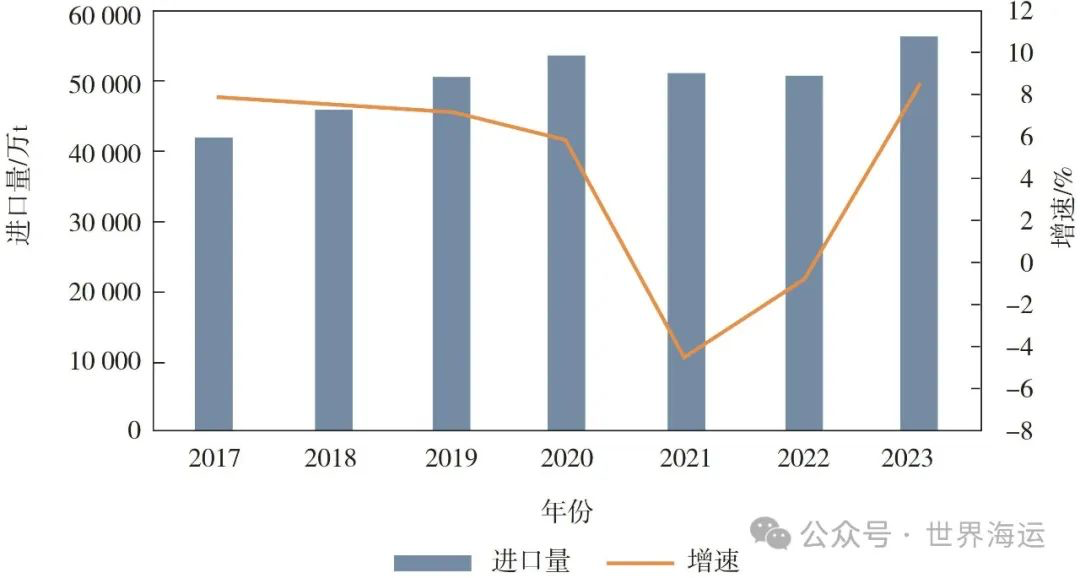

海关总署发布的数据显示,2023年我国原油进口总量约为5.6亿t,较上年同期上升11%,这是继2021、2022年连续两年出现负增长后第一次实现正增长,并超过2020年原油进口5.4亿t的历史纪录,达到中国原油进口最高水平,见图1。从月度数据来看,2023年平均单月进口量4 704万t ( 2022年为4 237万t ),较2022年单月值增长467万t。2023年中国原油进口对外依存度上升至74%,相比2022年上升了3个百分点,为近十年来最高。从进口来源国来看,俄罗斯超过沙特居于中国进口来源国第一位,进口量约为9 857万t,约占中国原油进口总量的17.5%;沙特位居第二,进口量约为8 428万t,约占中国原油进口总量的15%;伊拉克排名第三,进口量为6 062万t,约占中国原油进口总量的10.8%。此外,2023年中国从美国累计进口原油1 469万t,比2022年大幅上涨约76%。

图1 2017—2023年我国原油进口量及增速

资料来源:中国海关总署、Refinitiv。

进入后疫情时代,2023年中国经济企稳向好,国际货币基金组织 ( IMF )、经合组织等国际机构均再次上调2023年中国经济增长预期,其中IMF更是由此前预测的5%大幅上调至5.4%,并判断中国将为2023年全球经济增长贡献1/3左右的动能。从炼能来看,2023年中国再创新高,总炼油能力升至9.24亿t/年,稳居世界第一;预计2024年仍有三家共计3 700万t/年的产能投放,炼油产能进一步提高。未来五年,将是中国新增炼能落地与落后产能淘汰双线并行推进的时期,预计中国炼油产能将在2025年达峰,此后逐渐回落,在2028年降至约9.93亿t。

3.美国原油产量、出口量均刷新纪录

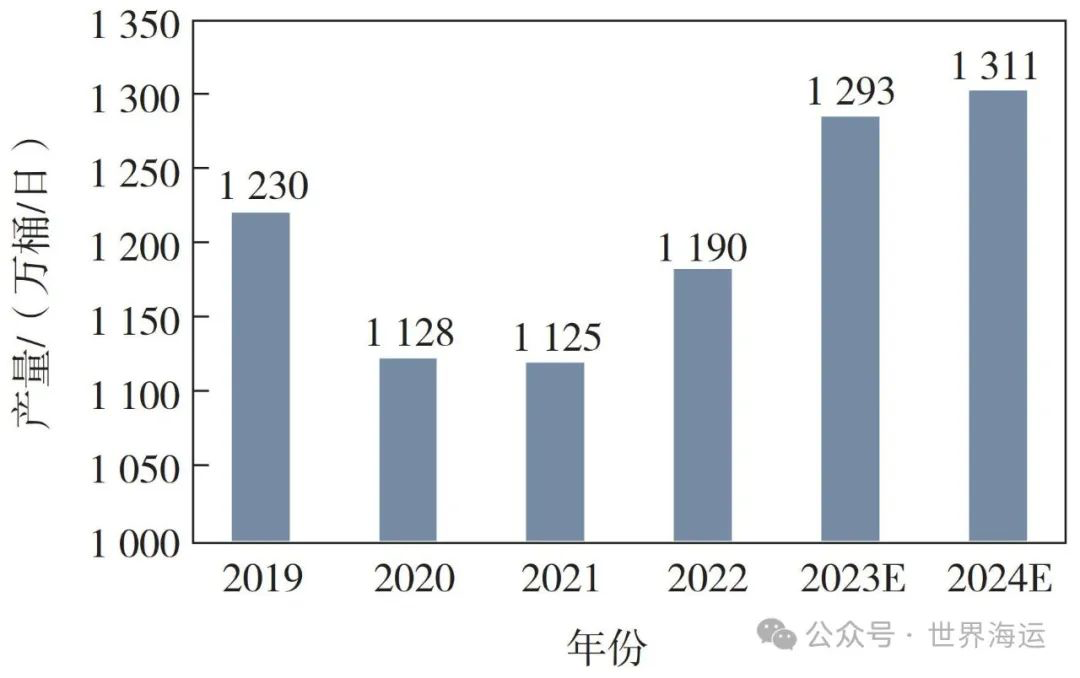

产量方面,美国能源情报署 ( EIA ) 2023年12月短期能源展望报告预计,2023年美国原油日产量为1 293万桶,较2022年增长约8.7%,2023年美国原油产量已恢复并超过疫情前的产量峰值,见图2。数据显示,美国上次的原油日产量纪录是在2019年创下的,日产量1 230万桶左右;2020年疫情爆发,美国原油产量在2020—2021年连续2年下降;随着疫情影响减弱叠加俄乌冲突爆发,2022年美国原油产量开始恢复;2023年打破2019年创下的1 230万桶/日的原油产量纪录,创历史新高。此外,2023年6月,WTI米德兰原油成功加入布伦特原油价格评估体系,米德兰已成为布伦特价格体系中最大的实物交易油种。继拥有纽约交易的WTI价格标杆之后,世界上最重要的两大原油价格标杆,即布伦特和WTI价格标杆,都由美国生产的原油所主导。结合2023年油轮运输市场整体运价表现来看,数次运价大幅跳涨的驱动力均来自WTI套利窗口打开后引发的美湾大量出货。2023年数据显示,以美国为首的大西洋区域产油国对油轮运输市场的影响力正逐步赶超中东、西非等主流区域,特别是对Aframax船型和Suezmax船型的带动要明显超过VLCC船型。美国对全球石油市场的影响力已从实物产量的层面上升到全面的价格决定层面,在全球油气市场中的影响力前所未有,奠定了其油气市场的霸权地位。

图2 2019—2024年美国原油产量趋势预测

资料来源:EIA。

在最新的短期能源展望报告中,EIA将2024年美国原油产量预期上调至创纪录的1 311万桶/日,预计2024年美国原油产量将较2023年再增长1.4%。

EIA最新数据显示,截至2023年12月29日当周,美国原油出口量每天增加137.7万桶,达到529.2万桶/日的高位,已接近自1991年2月以来的历史最高纪录。从出口目的地来看,Kpler数据显示,为弥补俄罗斯原油的缺口,欧洲大量进口美国原油,出口欧洲原油量较2022年俄乌冲突前大幅增长90.29%,而出口亚洲区域的原油出现收缩,较俄乌冲突前下跌约12.9%。可以看出,俄乌冲突使得美国原油大量填补了俄油在欧洲的空缺,叠加2023年底红海区域危机助推美国成为2023年全球石油出口第一的国家。预计2024年,美国仍将是全球重要的原油出口国,原油出口量也将延续高位水平;美国将继续加大对欧洲的原油出口,市场份额也将持续扩大,这虽利好Aframax船型和Suezmax船型运输市场,但出口亚洲原油量或将继续萎缩,利空VLCC船型长距离运输需求。

4.油轮船队加快绿色转型发展

从全球船队来看,2023年,伴随新法规生效、国际海事组织 ( IMO ) 达成了净零承诺,全球船队的绿色转型取得了重大进展。Clarksons数据显示,2023年全球新造船订单中共有539艘3 380万总吨采用了替代燃料,按总吨计算占2023年所有新造船订单数量的45%。2023年替代燃料船舶订单中占据最大份额的是液化天然气 ( LNG ) 双燃料船舶 ( 220个订单,其中152个是非液化天然气运输船 ),甲醇双燃料船舶的订单增加了125个,还有55个新造船订单为液化石油气 ( LPG ) 燃料,有4个订单为氨燃料;现有船队加上新造船订单中,替代燃料预留 ( Ready ) 型船舶有579艘LNG燃料预留、322艘氨燃料预留、272艘甲醇燃料预留。船舶节能技术方面,节能型船舶目前占全球船舶吨位的32%,其中,VLCC和Cape型散货船舶占比高达50%,并且创新节能技术 ( EST ) 的使用正在继续扩张。

高油价和日益严苛的环保政策将促使船东进一步加快船队绿色转型和发展的步伐。油轮船队的绿色发展已成为行业的大势所趋。

二、2024年全球油轮运输市场展望

预计2024年全球油轮运输市场整体表现较为稳健。需求方面,在亚洲石油需求增长、炼能扩张等因素推动下,预计石油需求和全球石油海运贸易保持缓慢稳定增长;供给方面,预计2024年全球油轮船队运力继续保持低速增长,且运力增速放缓,供给增速小于需求增速将是油轮运输市场本轮上行周期的主要驱动因素之一。运价方面,原油轮中,VLCC船型及Suezmax船型市场基本面较为乐观,运价仍将处于高位;Aframax船型市场较2023年同期有下降的可能;成品油轮的收益整体较2023年有小幅回落。油价方面,预计2024年全球石油库存仍将处于较低水平,宏观因素及地缘政治事件令未来油价走势面临更大的不确定性,各机构普遍预计2024年Brent平均油价将略高于2023年,仍将维持高位运行。

( 一 ) 全球经济与贸易

1.全球经济:2024年将进入“平庸之年”

2024年全球经济将呈现出奇特的特征——不温不火。经济上不去但也没有特别明显的整体性风险,从增长率预测值看,2024—2028年,全球经济增长率将呈现逐年下降的趋势。2024年世界经济的基本大局将是通胀继续高企,利率也会在高位。通胀、利率双高位,但又不是特别高,而地缘政治的风险在继续上升。因此,2024年将是世界经济的一个平庸之年:中高通胀、中高利率、中低增长、极高债务。

IMF在2023年10月10日发布的《世界经济展望报告》中预测,2023年全球经济增速为3.0%,2024年全球经济增速调低为2.9%,预测值均低于2000年至2019年3.8%的年平均水平。具体来看,2024年美国、欧元区和中国的经济增速分别为1.5%、1.2%和4.2%,整体较2022年 ( 2.1%、3.3%和3% ) 和2023年 ( 2.1%、0.7%和5.2% ) 有所放缓。

2.中国经济:2024年将稳中求进

2023年中国经济平稳恢复,多数指标继续改善,表明经济内生韧性较强,但部分指标却出现波动,经济向好回升但基础仍不够稳固。中国财政收支仍不平衡,万亿国债增发,出口低位,地产投资仍处谷底。2024年,国内需求不足的问题仍待改善,经济内生动能需进一步巩固和加强。尽管如此,在中美关系缓和及稳健的财政货币政策的刺激下 ( 宽财政+稳货币 ),中国将着力于扩内需、提信心、防风险,保证经济增长稳中向好。

IMF11月7日发表声明,预计中国经济2023年将增长5.4%,2024年将增长4.6%。相比2023年10月《世界经济展望报告》中的预测值,将2023年和2024年的经济增长均上调了0.4个百分点。普遍来看,国际机构对2024年中国经济的增速预期要低于对2023年的预期。

3.全球海运贸易:2024年缓慢且稳定增长

根据联合国贸发会的监测,2022年全球海运贸易量略微收缩了0.4%;2023年实现反弹,预计将增长2.4%。中期来看,2024—2028年,全球海运贸易量将持续增长,保持在2.1%~2.2%的范围内变动。

从全球石油海运贸易来看,原油海运贸易将随着石油需求增长放缓而减速,但对亚洲的长途原油贸易将增长,这将提振2024年内VLCC的需求;美国和欧洲石油需求的持续下降将收缩西行贸易,损害吨位需求,尤其是中型油轮市场。中期来看,2024—2028年,全球原油海运贸易量将持续缓慢增长。在2023年激增至7.14亿t后,全球成品油海运贸易量2024年将适度增长,并超过疫情前水平;但此后由于燃料效率的提高、车辆的电气化及转向替代燃料,成品油轮运输需求的增长将被抑制。德鲁里数据显示,2024年成品油海运贸易量将比2023年增长1 510万t。见表4。

表4 全球石油海运贸易量预测 百万t

( 二 ) 影响未来油运市场走势的关键因素

2024年需要重点关注的地缘政治与其他外部因素有:

1.欧美制裁

自2022年俄乌冲突爆发以来,西方国家对俄罗斯实施了各种制裁,西方买家为了规避制裁而避购俄罗斯石油。自2023年以来,欧洲从俄罗斯进口原油量锐减,印度和中国成为俄油最大的买家。2023年8月,俄罗斯乌拉尔原油平均价格为每桶74美元,连续数月超过西方构架设定的60美元/桶的价格上限;这说明通过跟随国际原油期货的上涨,俄罗斯已全面突破了西方国家的石油制裁限制。鉴于此,美国财政部向30个国家的船舶管理公司发出通知,要求他们就大约100艘涉嫌违反油价上限运输俄罗斯原油的船只提供信息,这是自美国及其盟友实施俄油限价制裁以来美国方面采取的重大举措,可以看作是美国出手对希腊等运输俄油船东的警告。2024年,如果欧美制裁进一步升级,俄罗斯石油出口将面临更多限制,也将推动俄罗斯在努力避开西方制裁的同时积极寻找新的石油销售市场。俄罗斯石油生产商在2023年8月和9月向阿联酋供应了首批CPC混合原油 ( CPC Blend ),这标志着俄罗斯为其石油运输开辟了一条新的出口路线。

2.巴以冲突

巴以冲突升级,将给全球经济和石油供给带来新的风险。中东爆发的哈马斯与以色列的军事冲突可能会打击全球经济信心,并给全球石油市场带来更多风险。虽然巴勒斯坦领土没有石油产量,但伊朗宣布支持巴勒斯坦,令情况变得复杂。冲突发生在主要石油生产地区,如果2024年冲突进一步升级,那么伊朗、沙特等中东产油国均有可能受到影响,进而给未来石油生产和出口带来实质性影响的风险。同时,宏观市场或将继续与地缘政治冲突导致的供应趋紧预期博弈。如果油价因巴以冲突升级而大幅走高,宏观市场大概率将增加美联储加息预期,一旦美国债市收益率飙升,经济衰退预期导致的石油需求减少预期将与供应趋紧预期再度博弈。

3.OPEC+减产政策

自进入2023年以来,沙特、俄罗斯等OPEC+产油国已经实施了多轮自愿减产。2023年11月和12月,沙特和俄罗斯等主要产油国联合减产200万桶/日,这是OPEC+自2020年新冠疫情爆发后同意大幅减产以来的最大减产力度。OPEC+主要减产动力是源于经济上的需求与市场稳定两方面:首先,沙特及其他OPEC国家均为石油出口国,且石油出口在部分国家的财政收入中占据重要地位,通过减少市场上的石油供应可以提高石油价格,从而改善OPEC各石油出口国的财政状况;其次,在经历俄乌冲突与全球加息之后,原油市场的供需关系在目前来看处于较为脆弱的状态,特别是在需求端,中国、印度能源需求向好,欧美加息,季节性的旺季与淡季交替等多重因素使得需求端呈现喜忧参半的状态,实施减产在一定程度上也是为了适应新的供需关系。展望2024年,OPEC+减产政策空间正在逐步缩小,不排除有渐进式退出减产政策的可能性,且OPEC+对全球油气市场的掌控力正在被削弱,对油价的托底作用也有所弱化,油价下行趋势或将有所增强。若OPEC+在2024年放松减产,产量逐渐回归,一定程度上将提升市场活跃氛围,油价回落联动俄油价格降至60美元/桶以下,部分运力重回俄油业务,缓解正常运力供给压力,利好油轮运输市场。

4.伊朗与委内瑞拉

伊核谈判及委内瑞拉制裁的进展和影响仍存不确定性。2023年,美国放松了对委内瑞拉的制裁措施期限为6个月,但对伊朗的制裁仍然存在。短期来看,委内瑞拉虽然暂时解除制裁,但因缺乏投资,至2024年末,委内瑞拉的增产空间仅为20万桶/日。伊朗2023年10月原油产量已达311.5万桶/日,较2022年均值增长约60万桶/日,在潜在买家有限且投资不足的双重影响下,伊朗同样存在增产幅度有限的情况。长期来看,如果美国逐步放松对委内瑞拉的制裁,且美国帮助委内瑞拉开发其国内的石油资源,使得委内瑞拉石油产量持续恢复,则可有效缓解影子船队对合规市场的冲击,利好油轮运输市场。

5.环保新规

2024年,IMO环保新规和欧盟碳税生效后将对油轮运输市场产生不同程度的影响。从积极方面来看,IMO新规生效可能加速老旧油轮运力退出或推动船舶降低航速,从运力端利好油轮运输市场。根据Clarksons测算,通过降低航速和改造船舶设备以遵守EEXI和CII,2024年油轮运力供应将减少1.5%~2.0%。但另一方面,2024年航运业要纳入欧盟碳排放交易体系,根据克拉克森研究团队计算的2024年以后各种船型产生的额外成本,就在欧盟区域内运营的VLCC来看,每天将额外产生1.6万美元的单船成本,这将间接导致运费上涨。

6.红海区域风险

自2023年11月份开始,也门胡塞武装针对通过红海及亚丁湾的船只袭击不断升级。2023年11月18日—12月17日期间,该地区至少有13艘船舶 ( 共计80万总吨 ) 遭受袭击,12月18日当天又发生4起以上的袭击事件。英国石油公司 ( BP ) 和挪威国家石油公司 ( Equinor ) 宣布暂停通过红海的运输,同时油轮船东Euronav和CMB也宣布将避开该地区。Clarksons数据显示,截至2023年12月19日,苏伊士运河分船型通行量中,油轮共计通过36 500万总吨,占所有船型比重的23%,仅次于集装箱船,位居第二。未来油轮运输市场受影响的程度最终将取决于航运公司选择避开红海区域时间的长短。若2024年红海区域局势不能得到有效控制,可能会对油轮贸易模式产生重大影响,油轮因避开红海而选择绕航会大幅增加航线运距和航行天数,这将导致“吨海里”需求增加;市场运力供需平衡趋紧及绕航将导致地中海区域内油轮运费上涨。此外,联合战争委员会 ( JWC ) 在2023年12月18日扩大了印度洋、亚丁湾和红海南部地区的高风险区域名单,这意味着经过该水域的船舶可能要为战争风险付出更多的保费,进而增加船东运营成本。

7.美国大选

2023年美国原油产量及出口量已跃升至全球第一,美国对全球石油市场的影响力不容小觑。2024年是美国总统的大选之年,压低国际原油价格将是美国两党的统一政策,可以预期的是,随着大选的临近,美国政府将采取一系列措施打压并稳定国际石油价格。此外,美国大选的结果将直接影响未来中美关系走向及美国对伊朗、委内瑞拉的态度,进而影响全球油轮运输市场。2024年俄罗斯、乌克兰、印度、委内瑞拉等多个国家也将举行大选,执政党轮换可能带来能源政策变化,将给地缘政治和全球石油市场带来更多的风险和不确定性。

( 三 ) 全球石油供需展望

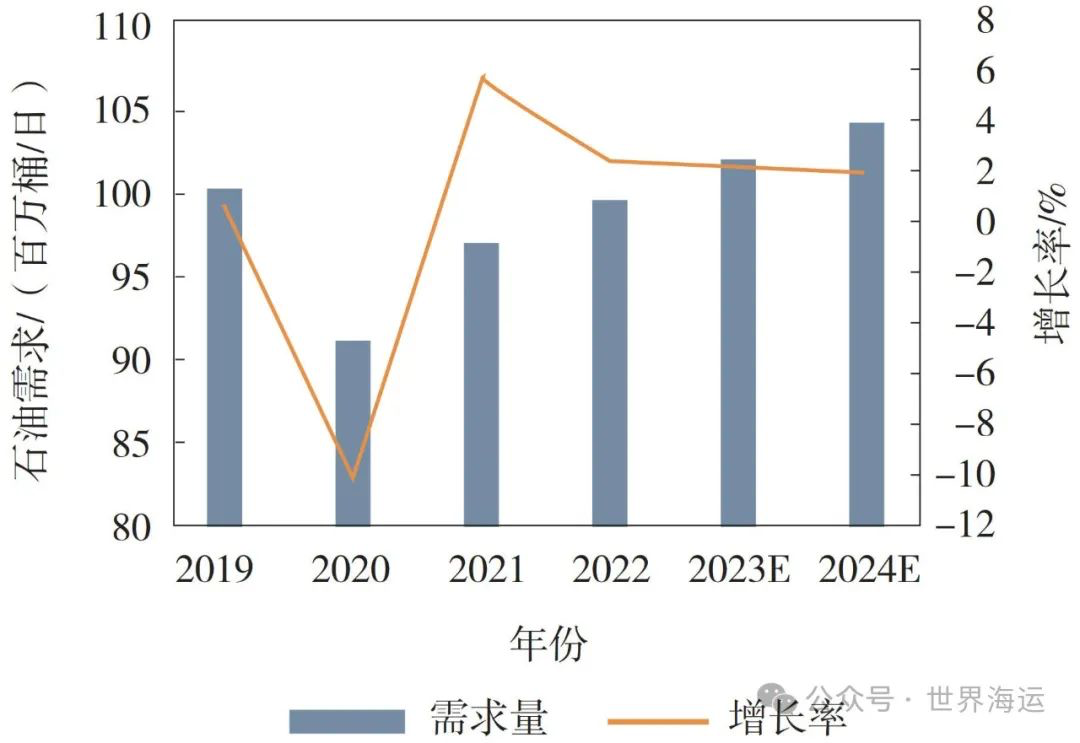

石油需求:2024年石油需求将继续保持增长态势,但增速有放缓迹象。2023年全球石油需求快速恢复并超过疫情前水平,达到1.02亿桶/日的历史高位,三大机构均认为2024年的全球石油需求将继续保持增长,但增速有所放缓。国际能源署 ( IEA )、EIA和OPEC在2023年12月份预测,2024年全球石油需求增速预期为90万桶/日、132万桶/日、225万桶/日。OPEC预计,2024年全球经济稳步增长,加上中国经济持续改善,将支撑石油消费需求;此外,全球原油库存仍然低于2017年至2022年的平均水平,全球石油市场基本面仍然强劲。OPEC预计2024年全球石油总需求将达到1.043亿桶/日,见图3。

图3 全球石油需求趋势预测

资料来源:OPEC。

石油供给:2024年,OPEC+国家石油供应存较大不确定性,供应增量主要看非OPEC国家。OPEC将2023年非OPEC国家的供应量预测上调了10万桶/日至180万桶/日,同时将2024年的预测维持在140万桶/日不变,美国是主要贡献者。IEA预测,2024年全球石油产量将增加160万桶/日,达创纪录的1.03亿桶/日,其中非OPEC国家的供应仍将继续主导全球石油供应增长,非OPEC国家的产量预计在2023年、2024年分别增长约210万桶/日、130万桶/日。

全球炼能:2024年全球炼能在重塑中保持恢复增长态势,为油轮运输需求增长提供了可能。全球绿色转型加速,迫使美欧炼油产能扩张脚步放缓,未来全球新增产能重心正加速东移,中国和印度的炼能增长超出了预期,达到了历史新高。IEA预计2023年全球炼油能力将提高160万桶/日至8 260万桶/日。到2024年,随着阿曼Duqm和科威特AL Zour等炼厂相继投产,全球炼油能力继续保持增长态势,预计再增加160万桶/日,总炼油能力超8 400万桶/日。

( 四 ) 全球油轮运输市场展望

从基本面来看,2024年全球油轮运输市场整体表现将较为稳健。但基本面稳健并不是保证运价持续处于高收益区间的充分条件。受亚洲石油需求增长、炼厂产能扩张和大西洋原油出口增量的推动,2024年全球油轮运输需求有增长空间,油轮供给端维持低速增长。展望2024年,全球经济衰退和地缘政治风险都将给石油市场和油轮运输带来更多风险和挑战,突发的“黑天鹅”事件也会冲破基本面的供需关系,给市场情绪、国际油价和油轮运价造成较大扰动,影响全球油轮运输市场的发展趋势。

1.运力供需展望

2024年,全球油运市场运力供给过剩态势将继续得到改善,见表5至表8。原油轮运力供需方面,Clarksons近期预测,2024年原油轮运力总需求约为3.5亿载重吨,同比增长3.5%,运力总供给约为4.3亿载重吨,同比增长0.2%,需求增速大于供给增速,原油轮供需基本面保持稳健;但运力依然过剩,原油轮运力总供给大于总需求约8 540万载重吨,其中VLCC、Suezmax、Aframax船型供给过剩分别为6 450万、940万、1 150万载重吨。成品油轮运力供需方面,在俄乌冲突支撑成品油轮运距拉升及全球炼能持续增长的背景下,Clarksons预测2024年成品油轮运力总需求约为1.2亿载重吨,同比增长5.3%,运力总供给约为1.8亿载重吨,同比增长1.6%,需求增速大于供给增速;但运力依然过剩,运力总供给大于总需求约6 250万载重吨,其中LR2、LR1、MR及以下船型供给过剩分别为1 730万、610万、3 910万载重吨。

表5 原油轮需求表现

表6 成品油轮需求表现

表7 原油轮供给表现

表8 成品油轮供给表现

运力交付方面:由于近两年油轮订单维持低位,叠加其他航运板块集中下单导致船台紧张,2024年油轮运力交付将大幅下降,预计总交付量同比减少51%。其中,VLCC、Aframax和LR2船型将保持低交付,但MR船型将维持高交付水平,Suezmax船型交付情况将与2023年大致持平,LR1船型预计无交付计划。

拆解方面:IMO新规可能成为拆船加速的动力,但依然面临不确定性。受油轮船队船龄结构和IMO新规即将生效的影响,Clarksons预计2024年油轮总拆解量将大幅增加。目前来看,油轮二手船的成交活跃度和价格走势已有下跌趋势,且敏感油市场运力也基本饱和,油轮拆解速度预计从2024年起加速。但是,地缘政治及战争有不可预测性,一旦局势发生改变,丰厚的油轮收益及对运输的需求可能驱使老旧船依然在市场被使用,拖累老旧船舶拆解的步伐。

浮舱方面:持续去浮舱化,未来释放空间有限。据统计,当前VLCC船型的浮舱储量已从2020年峰值逐渐下降至26艘,接近2019年中期水平,进一步释放的空间有限。自2023年以来,随着沙特以及俄罗斯宣布自愿减产并将减产计划延长至2024年第一季度,为油价提供了超强支撑,这一举动也抑制了储油需求。

2.分船型油轮运输市场展望

VLCC船型:预计2024年VLCC船型市场将继续维持长航线增加、吨海里上升态势,船队规模缩减,市场基本面整体向好。但同时,乐观预期下市场仍存在很多不确定性因素,包括俄乌冲突演变、IMO新规执行、伊核谈判进程、欧美持续加息、OPEC+是否持续减产等,新贸易形势下的石油需求也将变得较为敏感,需对未来地缘政治及贸易环境保持密切关注。德鲁里数据显示,目前全球共有VLCC船907艘,订单24艘,预计2024年将交付约3艘,拆解约3艘,运力供应增长约为0.4%,运力需求增长约为5.8%。预计2024年VLCC船型运价将仍将处于高位。

其他原油中小型油轮:Suezmax船型,由于市场基本面强劲,预计2024年整体收益仍将处于高位。美国对委内瑞拉制裁的放松,有利于Suezmax油轮的需求增长;且由于重质原油供应紧张,美国和印度的炼油厂可能会计划购买委内瑞拉原油,从而提振吨海里需求。德鲁里数据显示,当前全球Suezmax船队660艘,订单58艘,预计2024年将交付9艘,拆解2艘,运力供应增长0.8%,运力需求增长3.6%。Aframax船型,虽然2024年运力低速增长,但市场需求和运输吨海里水平也只是略有增长,加上高油价、欧美对俄制裁等因素都将对Aframax船型运输市场需求产生较大的影响,预计市场水平有较同期下降的可能。

成品油油轮方面,分船型来看,( 1 ) LR2船型:俄乌冲突后成品油贸易格局重塑,柴油由中东、印度使用LR2船型长航线运往欧洲替代俄罗斯—欧洲的短程运输将成为常态;欧洲炼油厂开工量不断减少,将推动中东—欧洲航线上的柴油贸易;新增炼能对成品油运输需求起到一定的支撑作用,但受到宏观经济预期和全球通胀压力的拖累,需求端的增长空间有限。供给端,2024年考虑交付及拆解,预测运力将增加10艘,运力过剩态势将逐渐显现,预计运价较2023年有小幅回落的可能。( 2 ) LR1船型:俄乌冲突带来的贸易格局重塑使得外贸成品油船队运力需求稳中有升。若尼日利亚丹格特炼油厂 ( 加工量65万桶/天 ) 按计划在2024年中全面投产,西非成品油进口量将大幅下降,减少欧洲至西非成品油的LR1船型运输需求,这将导致LR1船型供需恶化,并可能直接导致运价快速回落。供给端,2024年LR1船型运力将维持在目前的水平,运力基本面依旧维持供应过剩的态势,运价较2023年有回落的可能。( 3 ) MR船型:受俄乌冲突影响相对较小,各区域内市场需求暂无明显变化,伴随2024年净增运力近20艘,运力供给维持过剩态势,预计运价较2023年将有所下降。

( 五 ) 国际油价预测

2024年,国际油价走势主要受供需基本面、地缘政治及交易者行为影响。全球经济增长放缓,在美联储不断加息的过程中,通胀压力进一步缓解,但俄乌局势走向、伊核协议谈判进程、OPEC+减产政策和涉俄制裁等多重因素令未来油价走势面临更大的波动性和风险性。此外,美国政府将在2024年迎来总统换届选举,美国能否推出更大规模的财政刺激政策及未来将如何用好手中伊朗、委内瑞拉制裁这两个影响油价的筹码,也将给2024年国际油价走势带来较大不确定性。

整体来看,需求端,在全球地缘政治环境不稳定的情况下,经济复苏缓慢,石油消费需求增长将放缓,中国、印度仍将拉动石油需求稳步提高,亚太地区将领跑全球石油需求增长;供给端,2024年一季度OPEC+将继续减产,但因内部存在分歧,各方势力对减产配额多有异议 ( 非洲第二大产油国安哥拉宣布2024年1月1日退出OPEC+组织 ),不排除调整策略,逐步增产。EIA在2023年12月份月报中,将2024年Brent油价预期下调至83美元/桶,较11月预期下调了10美元/桶。截至2023年12月29日,路透社通过调查34家分析机构,预测2024年Brent原油平均油价为83美元/桶左右,WTI原油平均油价为79美元/桶左右,见表9。

表9 2024年国际油价预测 美元/桶

作者简介:

温小青,中远海运能源运输股份有限公司,高级经济师。

本文刊发于《世界海运》2024年第2期。