速看!顶级干散货巨头对后市最新研判!

5月22日,挪威船王约翰·弗雷德里克森(John Fredriksen)旗下干散货航运公司Golden Ocean发布第一季度业绩报告,并对后续干散货市场做出最新研判:随着需求增加和船队扩张放缓,市场状况将进一步改善。

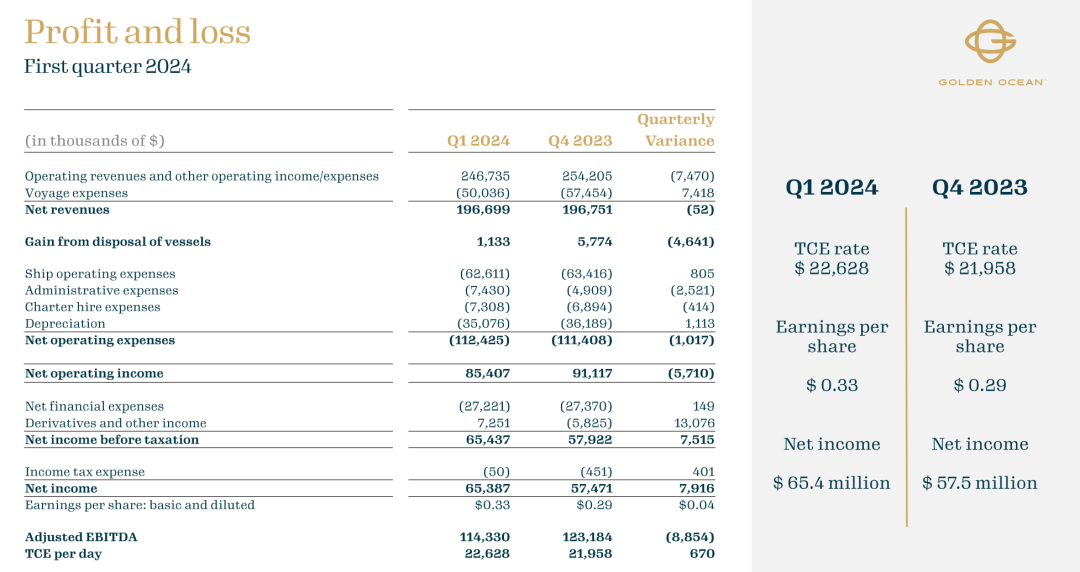

2024年第一季度,Golden Ocean 实现总营业收入约2.47亿美元,同比增长25.6%;净利润约6538.7万美元,而2023年第一季度为亏损882.2万美元;调整后的息税折旧摊销前利润(EBITDA)约1.143亿美元,同比增长108.9%;每股收益为0.29美元。而去年同期为亏损0.04美元。

报告期内,Golden Ocean船队由94艘船舶组成,其中83艘为自有船,包括52艘海岬型船和31艘巴拿马型船,8艘为长期租赁并附带利润分享安排的海岬型船,3艘为新造Kamsarmax型船,总载重吨位约为1410万吨。船队平均日租金为22,628美元,同比上涨51.6%;海岬型船平均日租金(TCE)为27,222美元,同比增长99.9%;巴拿马型船队平均日租金为14,978美元,同比下降9.9%。

Golden Ocean⾸席执⾏官 Lars-Christian Svensen 表⽰:“一季度公司处于有利位置,拥有大量现货敞口,抓住了日租金反季节上涨的机会。货运市场和强劲的同比需求增长清楚地表明,市场正开始收紧。展望未来,由于船队供应增长有限,尤其是在海岬型船领域,需求前景普遍乐观。”

财报显示,第二季度,Golden Ocean已以 27,200美元的平均日租金锁定了约75%的海岬型船队营运日收入,以14,500美元的平均日租金锁定了82%的巴拿马型船队营运日收入。更远的第三季度,该公司已以25,200美元的平均日租金锁定了约24%的海岬型船队营运日收入,以20,500美元的平均日租金锁定了41%的巴拿马型船队营运日收入。

Golden Ocean第一季度强劲的业绩表现获得了多位分析师的赞许。

Jefferies 航运股票分析师 Omar Nokta表示, Golden Ocean 是一个坚实的平台,可以从稳定的干散货市场前景中受益。

不过,Omar Nokta认为,尽管一季度业绩表现亮眼,但 Golden Ocean远期预订低于Jefferies 预期。叠加股价的强劲表现,已将该股评级从“买入”下调至“持有”。

今年迄今,Golden Ocean股价已上涨约 40%,市值达到 278 亿挪威克朗(约合26 亿美元),使其成为今年迄今为止奥斯陆航运指数中表现最好的股票。

Fearnleys Securities 仍将 Golden Ocean的股票评级为“买入”,并表示第一季度业绩“总体而言是一份稳健的报告”。分析师 Fredrik Dybwad 表示,该公司第三季度的巴拿马型船预订量和海岬型船可用天数是季度报告中最大的收获。

DNB Markets 分析师Jorgen Lian认为,第二季度的上涨空间会更大一些——比目前的普遍预期高出 4%。该机构也对第三季度抱有“很高的期望”,但称这将取决于未来几个月市场的改善,而不仅仅是Golden Ocean强劲的巴拿马型船远期预订所表明的情况。

此外,Golden Ocean还在第一季度财报中对大宗商品和干散货市场走势做出了最新研判,该公司认为后续市场状况将进一步改善。(以下为详细内容)

干散货市场

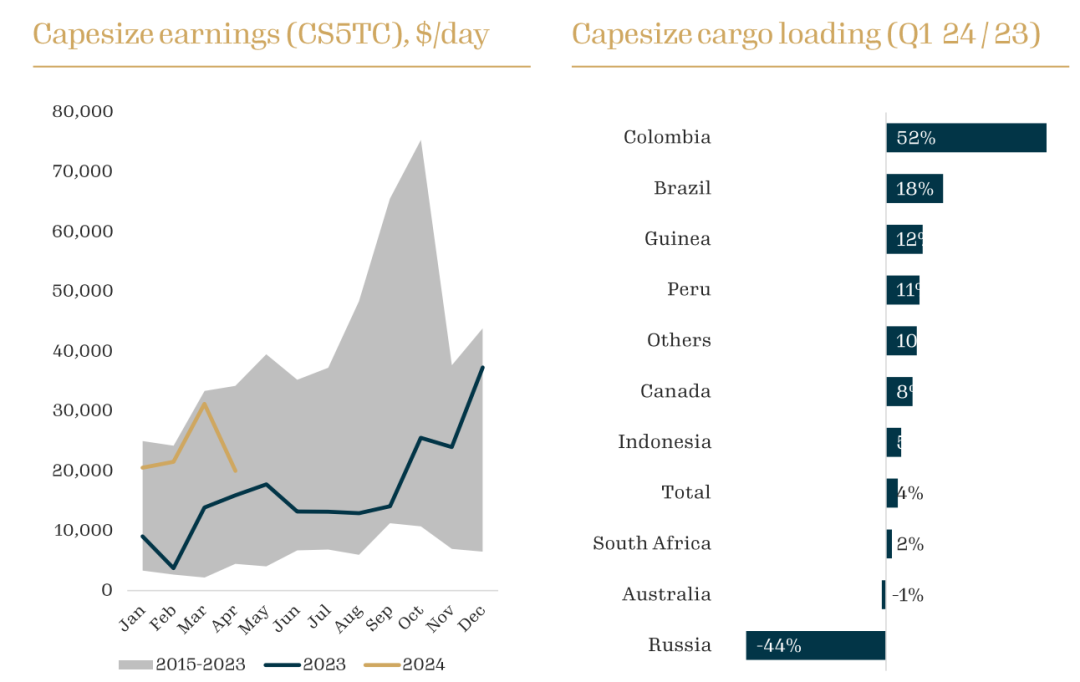

2024年第一季度,干散货市场展现出反季节性的强劲表现。得益于各类商品需求的增长以及航行距离的延长,日租金延续了前一季度的增长趋势。在铁矿石、煤炭和铝土矿等特定贸易的支撑之下,公司船队所专注的大型船舶再次显示出相对优势。

根据Maritime Analytics的数据,2024年第一季度全球干散货船队利用率(以总吨英里需求除以总可用船队运力计算)为89.3%,表明市场平衡在逐渐趋紧。尽管干散货运输总量为1223亿吨,环比下降了0.9%,但与2023年第一季度相比增长了4.5%。

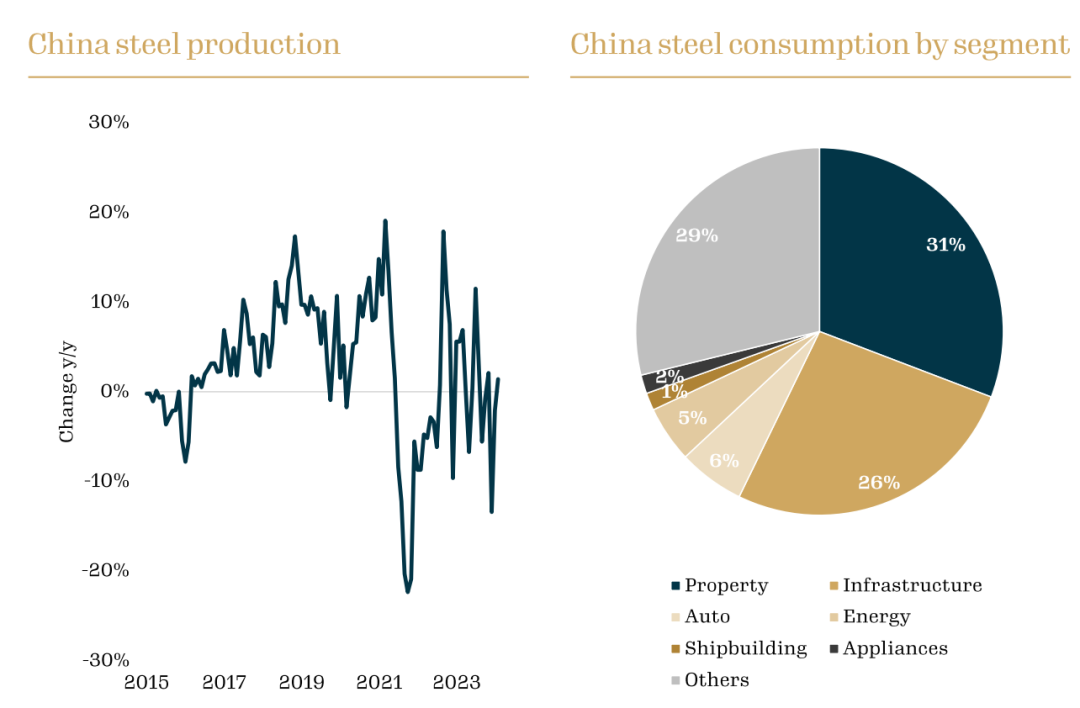

全球钢铁产量在2024年第一季度环比增长了8.5%,其中中国钢铁产量环比增长15.1%,印度钢铁产量环比增长2.8%,同比增长了9.5%。在中国和印度之外的地区,钢铁产量较环比增长1.2%。随着建筑活动从目前的低迷水平中复苏,预计未来几年的钢铁产量将进一步增加。

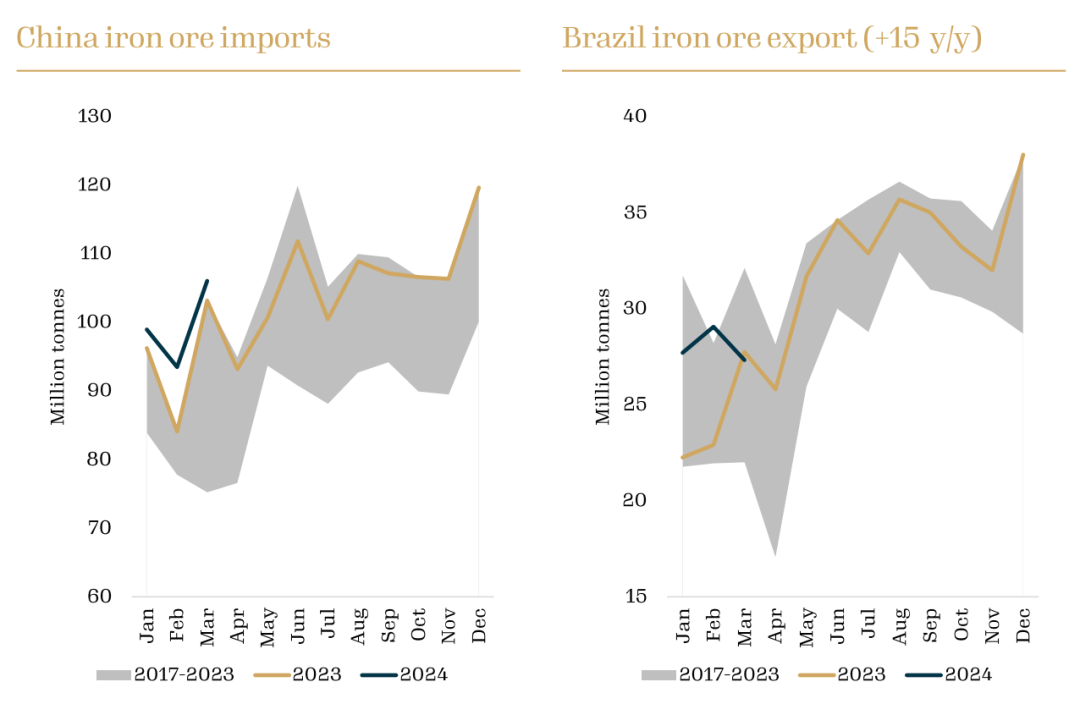

铁矿石方面,第一季度全球铁矿石进口量环比增长1.9%,同比增长4.7%。中国铁矿石进口量同比增长5.3%,其中从巴西进口的铁矿石达到了创纪录的水平,同比增加30.6%。预计2024年巴西的铁矿石出口将保持强劲,为海岬型船的吨英里需求提供有力支持。

煤炭方面,尽管2024年第一季度全球煤炭进口量环比下降2.4%,但同比增长6.0%,这得益于焦煤和动力煤进口量的持续增长。虽然印度和中国的煤炭进口量较前一季度有所下降,但欧洲和其他亚洲国家的进口增长部分抵消了这一影响。

小宗散货(包括铝土矿)第一季度贸易量环比增长2.1%,同比增长了7.3%。从西非到中国的铝土矿贸易持续增长,主要惠及海岬型船,显著增加了吨英里需求。随着全球经济复苏,预计小宗散货贸易量将进一步增加。

基本农产品运输量在2024年第一季度占海运总量的12.4%,环比下降4.5%,同比增长0.6%。尽管季度环比下降,但受益于航行距离的增加,Maritime Analytics 预计2024年全球农产品吨英里需求将增长3.9%,2025年将进一步增长3.6%。

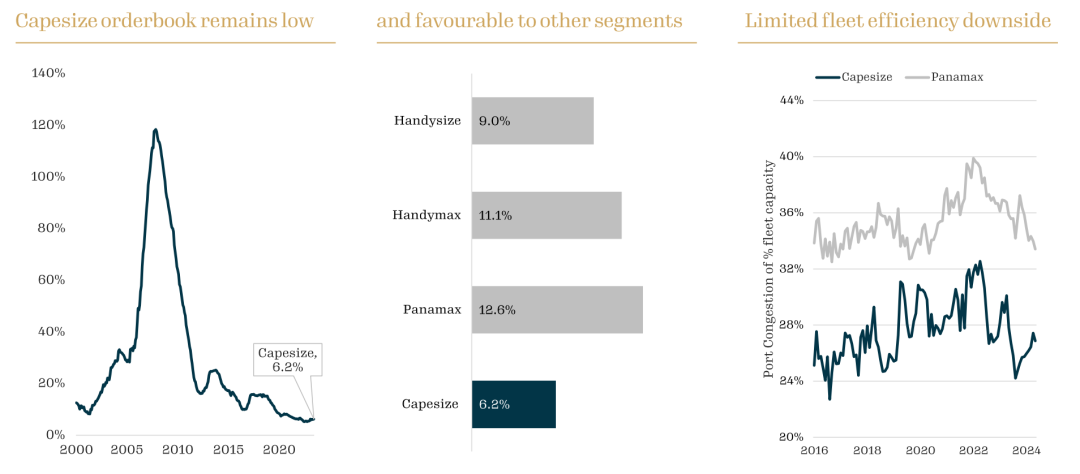

截至2024年第一季度末,全球干散货船队总运力达到10.116亿载重吨,本季度净增850万载重吨。新造船订单量降至730万载重吨,包括15艘海岬型船(总计290万载重吨)和31艘巴拿马型船(总计260万载重吨)。订单量占全球船队的比例为9.3%,较2024年初略有下降,远低于过去25年的平均水平24%,并且仍接近历史最低水平。海岬型船的订单量仅为6.1%,而过去25年的平均水平约为29%,是干散货船型中最低的。

2024年第一季度,有三艘海岬型船被拆解,相当于船队的年度拆解率为0.6%,这一比例相对于2024年预计交付量的2%具有重要意义。2023年,共有六艘海岬型船被拆解,占船队的0.3%,过去三年的平均拆解率为0.7%。与历史水平相比,港口拥堵程度仍然较低,但由于苏伊士运河地区地缘政治局势紧张,以及巴拿马运河水位较低,船舶航行距离延长,影响了船队的有效运力。

战略与展望

展望未来,通货膨胀在发达经济体中有所放缓,经济增长预期支持干散货商品需求的持续强劲。此外,利率下降的预期为已经在2023年高利率环境中表现出韧性的干散货运费市场提供了潜在的利好。国际货币基金组织(IMF)将2024年的全球GDP增长预期上调至3.2%,并将2025年的预期维持在3.2%。对新兴亚洲经济体的GDP增长预期维持在2024年的5.2%和2025年的4.8%。印度的GDP增长预期被上调至2024年的6.8%和2025年的6.5%,而IMF预测中国的GDP在2024年和2025年分别增长4.6%和4.1%。

根据Maritime Analytics的预测,2024年全球吨英里需求将增长4%,2025年将增长3%,船队利用率预计在未来两年内逐步上升,意味着干散货船日租金将稳步提高。任何潜在的贸易流动中断,包括地缘政治事件引起的,都可能导致船队效率下降,并进一步推高利用率和日租金。

随着2023年下半年一系列刺激措施的实施,支持房地产和国内建筑行业,并增加了基础设施支出,中国经济正在企稳。这些措施的影响在第一季度的新建筑用地出让量的增长中得到了体现,虽然刺激措施尚未导致新房销售增加,但随着价格的稳定,可能会释放被压抑的需求。中国的小宗散货进口继续保持强劲,支持各类商品需求,特别是铝土矿,这对海岬型船尤为有利。中国宣布的2024年GDP增长目标为5%左右,高于IMF的预期,表明未来可能有更大的增长潜力。

在中国之外,印度的钢铁产量继续增长,印度政府正在加大基础设施支出。此外,其他较小的亚洲钢铁生产国预计也将逐步提高生产水平。更广泛地看,利率下降的预期开始影响市场情绪,尤其是在大宗商品密集的建筑领域。预计建筑活动的逐步恢复将支持未来几年的大宗商品和小宗散货贸易。煤炭需求预计将保持强劲。中国的煤炭进口保持高位,印度的进口在年初表现强劲,其他亚洲进口国也在稳步增长,这些进口国的总量增加。

船队供应的前景也非常积极。订单量占运营船队的比例接近 30 年来的最低点,这极大地支持了对运费市场改善的预期。鉴于船厂船台不足,对船队供应增长的预期风险非常有限,直到2027年。未来几年,全球海岬型船队中的大量船只将达到或超过20年的船龄。此外,港口拥堵的历史波动性以及航行速度的进一步降低,都为有效船队供应的增长提供了额外的潜力。2024年第一季度,干散货船舶的平均航行速度进一步下降,这也是减排政策带来的额外影响。

Golden Ocean强调,公司一直在成功执行船队投资策略,确保在任何市场环境下都能产生现金流。公司同时保持行业领先的每日现金盈亏平衡水平,全船队平均水平约为每日14,100美元。这种保持低盈亏平衡率的策略,加上现代化、高效率、可获得溢价的船队,确保了公司在市场低迷时也能得到很好的保护,同时在市场强劲时也能产生可观的现金流。