压载水处理系统群像——加装市场爆发在即,产能过剩隐忧初现

自2017年9月8日生效以来,《船舶压载水及沉积物控制和管理国际公约》已实施2年多时间,尽管公约实施的过程中存在各种问题,但新造船的压载水处理系统市场已经正式启动,现有船舶压载水处理系统市场即将进入爆发阶段,市场竞争也愈发激烈,产能过剩的远期隐忧逐渐显现。

资料图/maritimeprofessional.com

一、全球船舶加装压载水处理系统情况

2004年,国际海事组织(IMO)通过压载水管理公约,2012年,美国《USCG船舶压载水排放标准》生效,并于2016年正式实施第二阶段标准。因此,在压载水管理公约生效之前,部分远洋船舶就已经开始加装压载水处理系统。随着2017年压载水管理公约的正式生效,压载水处理系统的加装量进一步增长。

根据英国克拉克松研究公司的数据,截至2019年9月底,全球97653艘运营船舶中有8393艘已经安装了压载水处理系统,安装比例为8.6%,2000总吨以上的船舶共55000艘左右,安装比例约为15%;另有1289艘已经有了明确的安装计划。

总的来看,目前全球船舶安装压载水处理系统有以下两方面特点:

一是新造船成为过去一段时间压载水处理系统订单的主要来源。全球已经安装压载水处理系统的8393艘运营船舶中,6968艘为完工交付时安装,占比高达83.0%,而已经处于运营状态的现有船舶入坞安装量仅为1425艘,占比为17.0%。据统计,压载水管理公约生效以来交付的4012艘新造船舶中,2077艘安装了压载水处理系统,安装比例达到51.7%,特别是1万载重吨以上的新造船安装比例高达92.2%。另据克拉克松统计,截至2019年9月底,全球3875艘在建船舶中,有2261艘计划安装压载水处理系统,占比为58.3%,1万载重吨以上在建船舶计划安装的比例为94%。

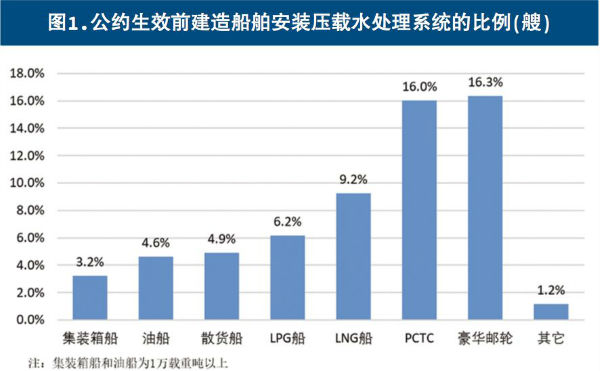

二是现有船舶的压载水处理系统市场尚未正在启动。根据压载水管理公约附则B-3条款,2014年9月8日后至2017年9月8日前之间完成初次或换证检验的船舶,下次检验需安装压载水处理系统;2017年9月8日后至2019年9月8日前完成换证检验的船舶,下次检验需安装压载水处理系统。考虑到5年的换证周期,2017年9月8日至2019年9月8日可视为现有船舶压载水处理系统市场的真空期。全球2000总吨以上的在营船队中,扣除压载水管理公约生效后新交付的船舶,剩余的约48000艘中,公约生效后2年左右时间内的安装量仅为1425艘,实际安装比例仅约为3%,其中,豪华邮轮、汽车运输船和气体船安装比例相对较高,油船和散货船安装比例在4%~5%,集装箱船安装比例仅为3.2%。

二、全球压载水处理系统市场竞争格局

压载水管理公约形成及生效以来,凭借巨大的市场前景,吸引了国内外大量企业涌入压载水处理系统领域。目前,获得IMO型式认可的压载水处理系统有80型之多,获得美国海岸警卫队(USCG)型式认可的也有22家企业共25型产品。尽管现有船舶的加装需求尚未大规模释放,但压载水处理系统市场已是一片“红海”。

受船舶设计、压载水处理技术路线等因素影响,船舶安装压载水处理系统的情况较为复杂,大部分船舶仅安装1套处理系统,但也有一些船舶安装了多套甚至不同品牌的压载水处理系统。为方便计算,本次研究按照压载水处理系统品牌的装船艘数计算其市场份额,共选取了8101艘已经安装或已经签订了压载水处理系统供货合同的船舶(含在建船舶,部分船舶安装了2个品牌商的压载水处理系统)。

目前,全球船舶压载水处理系统市场有以下两方面竞争特点:

一是全球船舶压载水处理系统品牌呈现百花齐放的局面。据不完全统计,目前有45家船舶压载水处理系统品牌商具备供货业绩,包括20家欧洲企业、10家中国企业、7家韩国企业、4家日本企业和4家美国企业。在业绩排名前十家企业中,欧洲4家(Erma First/Optimarin / Alfa Laval/ Ocean Saver),韩国2家(TechCross/Panasia),中国2家(海德威/双瑞),日本1家(JFE Engineering),美国1家(Hyde Marine),前10家合计市场份额已经达到90%。此外,装船量在50艘以上的压载水处理系统品牌还有英国的Wartsila Water,丹麦的Desmi,韩国的三星重工和现代重工,德国的RWO,法国的Bio-UV和美国的Ecochlor等,这说明压载水处理系统产业仍处于初级发展阶段,各个厂商之间并未形成较大的竞争力差距,各类品牌之间的竞争非常激烈,后期的竞争格局仍可能有较大变数。

二是各国船舶压载水处理系统厂商对不同市场的渗透存在差异。中国、日本、韩国等主要造船国家依托本国巨大的船舶总装建造市场,在新造船压载水处理系统市场的业绩比较突出,而欧洲压载水处理系统品牌商依托较为庞大的船东客户群,在现有船舶压载水处理系统市场的业绩相对较好。韩国TechCross和Panasia、中国海德威、日本JFE Engineering等企业在新船市场方面的份额明显高于其在现有船舶市场的份额;希腊Erma First在现有船舶加装市场的份额高达44%,但在新造船市场的份额仅为3.8%,瑞典Alfa Laval也存在类似的情况。

三、压载水处理系统市场发展趋势

目前,主要压载水处理系统生产商积极扩大产能,为即将大规模释放的需求做好准备。但业界应清醒地认识到,如果现有船舶基本完成压载水处理系统的安装,2024年后的市场需求将主要集中在新造船舶方面,届时全球压载水处理系统产业将面临严重的产能过剩。

1.未来5年压载水处理系统年均需求可能超过万台(套)

随着现有船舶安装压载水处理系统的市场真空期结束,2019年9月8日开始,现有船舶压载水处理装置的安装市场正式启动。总的来看,目前全球约有90000艘现有船舶尚未安装压载水处理系统,扣除不适用于压载水管理公约的船舶以及考虑到部分老旧船舶可能放弃安装而退出市场,预计未来5年全球约有20000艘的现有船舶需要安装压载水处理系统,按照平均每艘船安装2套压载水处理系统计算,总需求约40000台(套),年均需求约8000台(套),再加上每年1200多艘的新造船安装需求,压载水处理系统的年均需要将超过10000台(套)。由于部分船东可以通过提前完成第一次换证的方式进一步推迟压载水处理系统的安装时间至2021年9月8日之后,2021~2022年的安装需求将非常集中,届时将给修船厂的船位带来很大压力。

2.主流压载水处理系统生产商大幅扩充产能

为满足即将到来的大规模市场需求,主流压载水处理系统生产商纷纷大幅扩大产能。2017年以来,全球每年交付压载水处理系统在2000台(套)左右,但实际产能远远超过这一数据。据媒体报道,韩国TechCross、Panasia的年产能都在1000台(套)以上,青岛双瑞年产能也超过1000台(套),青岛海德威年产能达到2000台(套),多家欧洲压载水品牌商授权中国企业生产。此外,希腊Erma First目前的手持订单涵盖了近900艘船舶的加装需求。据此估计,全球已投产和正在建设的压载水处理系统年产能可能已经接近10000台(套)。

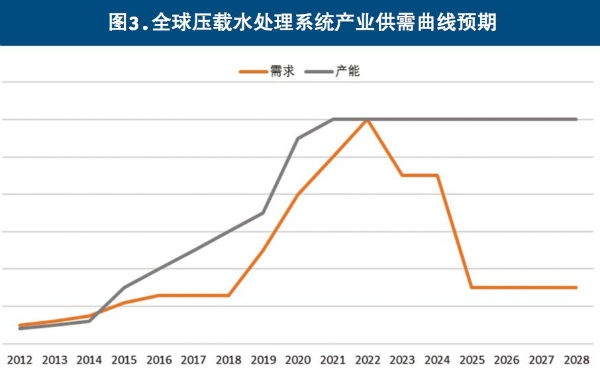

3.压载水处理系统产业远期将面临巨大的产能过剩

自压载水管理公约提出以来,压载水处理系统产业经过了近20年的孕育,终于迎来了产业的繁荣阶段。但由于压载水管理公约在执行时间方面的安排,产业周期的演变将非常剧烈。2024年之后压载水处理系统的市场需求主要集中在新造船领域,年均需求将从10000台(套)左右快速萎缩至3000台(套)左右,呈现断崖式下滑。

在众多厂商竞相扩大产能的背景下,随着市场需求的大幅萎缩,压载水处理系统产业也难以逃脱产能过剩的“魔咒”,2024年后的产能利用率可能不足30%。可以预计,届时市场竞争将极为激烈,部分企业难免退出市场,产业很可能出现大规模的兼并重组。

压载水处理系统是我国船舶工业少有的能够参与国际市场竞争并取得一定市场份额的自主品牌船舶配套产品。建议中国船舶配套企业在抓住即将到来的市场机遇的同时,更应把眼光放长远,关注产品质量、技术水平的提升与售后服务体系的完善,在发挥中国造船市场优势的基础上,进一步建立与中国造修船企业的密切协作,推进相关改装标准的联合制定,确保设备装船后实际处理效果的符合性;主动听取船东的反馈,把服务好船东作为生存和发展的第一要务,构建与主流船东的稳定合作关系,发挥品牌效应,带动脱硫系统、脱硝装置等其他配套产品装船,迎接终将到来的产业结构巨变。