2014-2015年海外油田工程技术服务市场分析

自2014年中期石油输出国组织(OPEC,欧佩克)放弃“限产保价”政策之后,国际原油市场风云突起,原油产能的快速释放促使原本就不断扩大的原油供应量迅速膨胀,导致供给严重过剩,国际油价连连下跌。

截至目前,国际原油市场供给过剩依然严重,油价持续低迷。面对持续低迷的油价和原油消费需求增长缓慢的局面,石油公司被迫大幅削减油气勘探开发(E&P)投资规模,压缩新增项目,放缓产能建设步伐。这些措施对全球油气产业产生了巨大的负面影响,波及整个油田工程技术服务市场,导致市场作业量减少,供需失衡,价格下降,市场价值规模严重萎缩。

一、全球宏观经济增长放缓,油价持续低迷,石油公司削减勘探开发投资规模

1 宏观经济增速乏力,原油需求增长缓慢,供给过剩,油价持续低迷

全球宏观经济形势是石油公司决策年度油气勘探开发投资规模的重要因素之一。2015年7月,国际货币基金组织(IMF)公布的《世界经济展望》预测,2015年全球经济受多种因素影响,总体形势将略逊于2013年和2014年,平均增幅为3.3%。

随着国际组织和各国政府采取的措施逐步到位,预计2016年全球经济发展有望改善,平均增幅可达到3.8%,但仍将处于低速发展阶段。

国际能源署(IEA)2015年7月份市场分析报告指出,2015年全球经济增长形势仍难扭转原油供给过剩的态势。预计全年原油消费需求有望达到9397万桶/日,同比增幅1.5%;相比之下,全年原油产量可能达到9561万桶/日,同比增幅2.1%,其中非欧佩克国家原油总产量可能达到5800万桶/日(包括全球生物燃料222万桶/日和处理增益224万桶/日),欧佩克原油产量可达到3761万桶/日(包括NGL产量664万桶/日)。原油市场供大于需十分明显,且有继续扩大的可能。

国际原油和天然气价格及其变化趋势也是石油公司决策年度油气勘探开发投资规模的一个重要因素。自2014年中期欧佩克放弃“限产保价”政策之后,原油产能快速释放,使原本就不断扩大的原油供应量迅速膨胀,加剧了供给过剩,国际油价连连下降屡创新低,最终全年WTI平均原油现货价格约为93.92美元/桶,同比下降4.3%。

进入2015年后,国际原油市场继续恶化,油价呈波动下行态势,预计2015年WTI原油现货价格将收于65美元/桶,全年平均价格为57美元/桶左右,同比降幅40%左右。2016年全球宏观经济形势略有好转,有望改善国际原油市场环境,WTI原油现货价格将收于70美元/桶,全年平均价格为60美元/桶左右。

2014年美国天然气现货年平均价格为4.33美元/百万英热单位(mmbtu),同比上升18.6%,为近年新高。然而受油价下跌的影响,2015年天然气价格将明显下降,预计全年美国天然气现货年平均价格为2.84美元/百万英热单位,同比降幅34%。油气价格持续低迷成为石油公司下调投资预期的主因,并影响勘探开发产业复苏。

总体上看,近期低迷的全球宏观经济形势将难以大幅度提高原油消费水平,扭转原油供给严重过剩的局面,推升原油价格。这预示着整个油气勘探开发产业仍将处在低迷环境中,复苏尚需时日。

2 石油公司被迫削减油气勘探开发投资规模,改变油气勘探开发活动部署

据巴克莱银行2015年初报道,油价下跌使石油公司2014年全年实际勘探开发投资规模低于预算6.1%,降至6795.31亿美元,但依然保持着5.8%的增长率。鉴于国际原油市场的不确定态势,石油公司下调了2015年勘探开发投资预算额度,以布伦特(Brent)油价平均值70美元/桶和WTI油价平均值65美元/桶为基础,制订出全年投资约6194.26亿美元的计划,同比下调了8.8%。

多数石油公司表态,如果国际油价继续下降,不排除进一步削减投资规模的可能性,其中北美地区可能出现30%以上的降幅。

2015年度全球油气勘探开发投资预算计划呈现以下特点。

1)本年度勘探开发投资预算计划将表现出明显的波动性和不确定性,石油公司将根据油价变化及现金流状况,及时调整预测数据,安排落实方案。

2)油田开发生产领域仍将是年度投资的重点,占比超过年度投资总量的80%;勘探投资则明显减少,占比17%左右。

这意味着物探、钻井等涉及新老区勘探部分的业务将相应减少,石油公司将把油田工程技术服务工作重点放在成熟油田领域,油田扩边、改造、提高采收率等稳产增产作业活动会得到加强。

3)北美市场仍然是全球勘探开发投资的重点区域市场,占全球投资总额的27%,2015年预计达到1683.77亿美元,但相比2014年将下降14.1%。

北美地区以外的国际市场投资占全球投资总额的73%,2015年预计达到4510.49亿美元,相比2014年下降6.7%,其中中东和非洲地区为仅存的保持增长的市场,同比增幅分别为14.5%和5.5%(见下表)。

4)陆上油气勘探开发活动受投资下降影响较小,投资额占全球投资总额的82%(其中北美市场占24%,其他市场占58%)。海上油气勘探开发活动受影响较大,投资额仅占全球投资总额的18%(其中北美市场占3%,其他市场占15%)。

石油公司表示,首先被裁撤或削减经费的海上项目大都处于勘探和开发初期,随后将推迟实施一些大型开发项目,直到公司成本得到有效控制。

5)国家石油公司成为年度勘探开发投资的主要贡献者,2015年计划投资2646.16亿美元,同比下降1.3%,其中2614.11亿美元投向国际市场,占国际市场投资总额的58%。大型跨国石油公司、北美独立石油公司和其他公司大幅削减投资是造成2015年度勘探开发投资规模下降的主要原因。

2015年大型跨国石油公司计划投资为2221.22亿美元,同比下降11.0%,其中国际市场投资为1578.66亿美元,占国际市场投资总额的35%,但相比于上年投资额减少了13.1%。北美独立石油公司和其他公司计划投资为1326.88亿美元,同比下降17.9%,其中国际市场投资为308.71亿美元,占国际市场投资总额的7%,相比上年投资额减少了16.0%。

二、海外油田工程技术服务需求减少,服务价格下降,市场严重萎缩

油田工程技术服务是油气勘探开发上游业务的重要组成部分,是落实勘探开发投资计划和作业方案的具体手段。因此,勘探开发投资是油田工程技术服务市场规模的直接影响因素。

2014年全球勘探开发投资增长,海外油田工程技术服务市场规模持续扩大,全年市场规模达到4505.93亿美元,同比增长9.2%。其中北美市场占46%,是海外最大的油田工程技术服务区域市场,紧随其后的依次是欧洲/非洲/独联体市场(24%)、中东/亚太市场(19%)和拉美市场(11%)。

市场规模扩大使从业公司收入增加,2014年海外油田工程技术服务市场总收入超过50亿美元的公司有21家,数量超过2013年;超过100亿美元的公司有8家,数量与2013年持平。这些公司主要专注于油田综合性技术服务、装备制造、工程建设和建井服务等,其中斯伦贝谢、哈里伯顿、国民油井、贝克休斯继续位居年度油田工程技术服务公司收入排行榜前四位,年收入均超过200亿美元,再创公司收入新记录。斯伦贝谢公司继续高居首位,年收入达到485.80亿美元。另外,中海油服(COSL)年收入首次超过50亿美元。

然而,随着全球油气勘探开发投资规模大幅下降,2015年海外油田工程技术服务市场将面临需求减少、原材料成本下降、服务价格走低的局面,市场规模将严重萎缩。预计全年海外油田工程技术服务市场将收于3524.68亿美元,同比下降约21.8%,降幅之大、波及面之广、持续时间之长均超过2009年金融危机爆发后的状况,且复苏缓慢。

1 物探服务板块

海外物探服务主要涉及地震数据采集、数据供给(多客户数据库、处理解释和软件)和地震装备等业务,历年市场规模约占整个海外油田工程技术服务市场总规模的4%,斯伦贝谢、法国CGG、挪威石油地质服务(PGS)等重点物探服务商长期位居海外物探服务市场份额前列。

石油公司削减勘探开发投资对物探服务市场的影响在2014年已经显现,表现为市场需求急速下降,服务价格骤减,当年海外物探服务市场规模降至153.45亿美元,同比下降6.1%。

2015年,海外物探服务市场状况继续恶化,服务能力过剩、价格下降更加严峻。上半年动用地震队伍总量平均为493支/月,与2013年和2014年同期相比分别减少了14%和7%;承包价格也出现明显下降,导致重点物探服务商采集收入和装备收入减少20%以上。收益下降,股价下跌,市值缩水,资产流失,经营风险明显扩大,预计2015年物探服务市场规模约跌至115.09亿美元,同比下降25.0%。

2 钻完井服务板块

海外钻完井服务主要涉及陆上钻井承包、海上钻井承包、钻完井服务系列、钻完井装备系列和修井5大类17种服务,历年市场规模约为整个海外油田工程技术服务市场总规模的50%,是油田综合***商和大型装备制造商的核心业务。

2014年,全球勘探开发投资上升激活海外陆上/海上钻井、钻机和耗材需求,扩大井眼后续服务,导致市场需求旺盛,价格攀升。尽管随后出现油价下跌,石油公司未能全部兑现投资计划,但钻井需求回升还是对钻完井服务板块市场增长作出重大贡献,使整个板块市场规模达到2495.80亿美元,与2013年相比增长9.2%。

2015年,整个钻完井服务板块市场严重萎缩,预计市场规模将降至1819.08亿美元,同比降幅约27.1%。

陆上钻井承包服务

在海外陆上钻井承包市场,北美、俄罗斯、拉美等区域市场是主要作业战场。钻井承包商市场份额取决于规模实力、营销策略、客户关系和区域工作量,本区域承包商的竞争力明显优于跨区域经营的承包商。目前,北美和俄罗斯两地的Nabors、H&P、Ensign、Eurasia等陆上钻井承包商市场份额位居前列。

2014年海外陆上钻井需求上升,全年钻井数量达到75523口(见下表),同比增长约0.8%;动用钻机数量达到3190台,同比增长约5%;钻井总进尺达到63730万英尺,同比增长约7%。钻机利用率和日费略有增长。

在北美市场,美国钻机平均利用率升至70%,加拿大钻机平均利用率升至44%。其中AC/SCR高成本钻机受到青睐,其改善钻井效率、安全性和环保能力的效果十分明显,而低成本的柴油钻机被大量淘汰。美国钻机平均日费为2.60万美元,同比增长2%,加拿大钻机平均日费约为2.21万美元,同比增长1%。

在国际市场,钻机平均利用率升至91%,其中欧洲/前苏联市场上钻机平均利用率为96%,非洲市场钻机平均利用率为87%,中东市场上钻机平均利用率为100%,亚太/中国市场上钻机平均利用率为86%,拉美市场上钻机平均利用率为84%。

同时国际市场(不包括中国、俄罗斯中亚)钻机平均日费约为3.62万美元,同比增长约6%。全年海外陆上钻井承包服务市场规模达到339亿美元,同比增长约3.9%,其中日费上涨是主要原因。

2015年海外陆上钻井需求急剧下降,预计全年钻井数量将降至46804口,同比减少38%;动用钻机数量降至2119台,同比减少34%;钻井进尺降至42570万英尺,同比减少33%。

钻机利用率和日费也受到明显影响,其中美国钻机平均日费将降至2.45万美元,同比下降约6%,2016年可能继续下降2%~4%;加拿大钻机平均日费将降至1.90万美元,同比下降约14%,2016年可能继续下降约5%;国际市场因反应滞后,2015年钻机平均日费将继续上升至3.80万美元,同比增长约6%,而2016年将开始下降,降幅约10%。

预计2015年海外陆上钻井承包服务市场规模将降至227.13亿美元,同比下降约33%,需求下降是主要原因。

海上钻井承包服务

在海外海上钻井承包服务市场,亚太、西非、巴西和欧洲等水域是主要区域作业市场,市场竞争极为激烈,主要承包商集中在欧、美两地,采用跨区域经营方式,技术与规模实力非常接近,Transocean、Seadrill、Ensco、Noble等承包商的市场份额位居前列,另外中海油服也跻身高收入承包商行列。

2014年,海外海上钻井数量达到3222口,同比增长约1.8%;动用钻井装置达到361台,同比增长约0.8%;钻井总进尺达到3330万英尺,同比增长约2.1%。

2014年下半年的油价下跌致使全年海外海上钻井装置利用率和日费出现逆转,其中作业水深超过7500英尺的钻井船利用率从接近100%的水平降至85%左右,日费从55万美元左右降至50万美元左右;相同作业水深的半潜式钻井平台利用率从接近100%降至95%左右,日费从56万美元左右降至44万美元左右。

在东南亚水域,类型为361~400IC的自升式钻井平台利用率从接近100%降至87%左右,日费从16.5万美元左右降至14.8万美元左右;在西北欧水域,标准自升式钻井平台利用率依然为100%,但日费从18万美元左右降至16.5万美元左右。

全年统计结果表明,海外海上钻井承包服务市场规模达到619.94亿美元,同比增长约7.1%,市场规模扩大的主要动力来自于工作量的增加。

2015年,海外海上钻井承包服务市场形势进一步恶化,预计全年钻井数量将降至3039口,同比减少约6%,动用钻井装置数量降至326台,同比减少约10%,钻井进尺降至3040万英尺,同比减少约9%。

全年海外海上钻井装置平均利用率和日费将继续下行,其中作业水深超过7500英尺的钻井船利用率将降至80%,日费将降至45万美元以下;相同作业水深的半潜式钻井平台利用率将降至85%以下,日费将降至40万美元以下。

在东南亚水域,类型为361~400IC的自升式钻井平台利用率将降至85%以下,日费将降至13万美元以下;在西北欧水域,标准自升式钻井平台利用率将降至85%以下,日费将降至15万美元以下。预计2015年全年海外海上钻井承包服务市场规模将降至526.95亿美元,同比减少约15%,钻井工作量减少和日费下降是导致市场规模萎缩的主要原因。

钻完井服务系列

海外钻完井服务系列涉及建井服务链上的定向钻井、固井等9种服务。2014年海外钻完井服务系列市场保持增长势头,全年市场规模达到863.18亿美元,同比增长11%(见下表),北美、俄罗斯、拉美等钻井市场是主要作业战场。

斯伦贝谢、哈里伯顿、贝克休斯、威德福、国民油井等油田综合***商和装备制造商凭借完整的服务链、先进的技术装备和庞大的规模实力,依然控制着大部分市场份额。2015年钻完井服务系列市场将发生逆转,预计全年市场规模将降至597亿美元,同比萎缩约31%。

钻完井装备系列

海外钻完井装备系列涉及建井作业使用的钻机、钻头等5种装备和耗材的制造与销售,大部分市场份额长期被斯伦贝谢、哈里伯顿、贝克休斯、威德福、国民油井、Tenaris等公司把控。

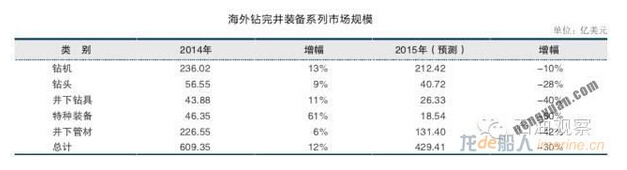

2014年钻井数量回升有效地扩大了相关产品的制造与销售市场,特别是压裂、井下电缆和连续管等特种装备市场得到显著改善,全年钻完井装备系列市场规模达到609.35亿美元,同比增长约12%(见下表)。

预计2015年钻完井装备系列市场将出现逆转,市场规模将降至429.41亿美元,同比萎缩约30%。

修井服务

海外修井服务市场占有率往往与市场需求和客户关系密切相关,其中北美、俄罗斯、拉美等区域为主要市场,而北美和俄罗斯两地的Nabors、Key、Eurasia、Superior等承包商在市场占有率方面位居前列。

2014年随着北美地区修井工作量增加,俄罗斯中亚和拉美市场工作量保持稳定,海外修井服务市场需求明显扩大,市场规模达到64.33亿美元,同比增幅为5.9%。然而2015年修井服务市场需求明显减少,尤其是北美市场工作量骤减20%,导致大量修井机闲置,服务价格下降,预计海外修井服务市场规模将降至38.60亿美元,同比下降约40%。

3 测录试服务板块

海外测录试服务涉及测井(电缆测井和随钻测井)、录井和生产测试3种服务,历年市场规模约为整个海外油田工程技术服务市场总规模的6%,是油田综合***商的核心业务。

大部分市场份额长期被斯伦贝谢、哈里伯顿、贝克休斯、威德福等油田综合***商把控,创新技术、封锁装备、严控高端服务、延伸中低端服务等手段是他们控制市场的主要措施。

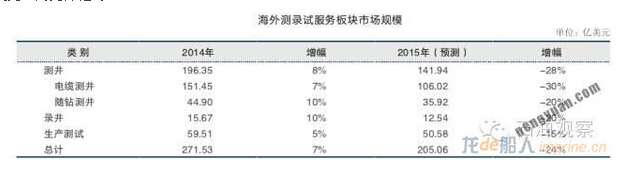

2014年钻井数量回升也同样维系了测录试服务板块市场继续增长的势头,全年市场规模达到271.53亿美元,同比增长7%(见下表)。

2015年钻井数量大幅回落对测录试服务板块市场造成不利影响,其中测井服务市场受影响最严重。预计全年市场规模降至205.06亿美元,同比降幅约24%。

4 油田生产服务板块

海外油田生产服务涉及人工举升、水力压裂等5种服务,历年市场规模约为整个海外油田工程技术服务市场总规模的20%。由于与石油公司生产作业计划关系密切,被油田综合服务商视为核心业务,斯伦贝谢、哈里伯顿、贝克休斯、威德福等油田综合***商长期把控大部分人工举升、水力压裂、油田特种化学品等市场份额。

不断完善一体化经营管理模式,创新技术装备,开发配套生产管理措施,着力培养高端市场,打造全球化服务体系,是他们保持市场优势的主要策略。另外,SBM、Exterran、Nalco等专业承包商在浮动生产、气体压缩、油田特种化学品等市场拥有较大优势。

2014年石油公司增加产量,扩大钻井数量,海外油田生产服务板块各项服务的市场保持较强的增长势头,尤其北美地区天然气价格回升,刺激压裂市场强势增长。全年市场规模达到733.63亿美元,同比增长约15%(见下表)。

预计2015年油田生产服务板块各项服务市场规模将降至549.07亿美元,同比降幅约25%,其中人工举升和水力压裂市场因需求大幅下降将严重萎缩。

5 油田工程建设服务板块

海外油田工程建设服务涉及海工建设、海底装置等5种服务,历年市场规模为整个海外油田工程技术服务市场总规模的20%左右。整个板块涉及多个专业领域,主要由工程建设商、装备制造商和专业承包商把控市场。

2014年石油公司继续增加投资,扩大油田产能建设,油田工程建设服务板块各项服务保持增长势头,全年市场规模达到851.52亿美元,同比增长约8%(见下表),其中海底装置和地表装置需求扩大作出重要贡献。

预计2015年市场规模将降至836.39亿美元,同比降幅约2%,其中钻井数量减少导致地表装置市场受损最为严重。

三、近期海外油田工程技术服务市场将持续动荡低迷,复苏前景黯淡

根据国际货币基金组织、IEA等组织以及社会舆论对全球经济发展形势和原油市场走势的分析与判断,经济增长这一因素难以在短期内提升原油消费,原油市场供给过剩将持续,国际油价也将持续低迷。

在这种背景下,石油公司经营效益不断下降,很难兑现2015年勘探开发投资计划和落实既定建设项目,因此继续削减或延迟建设项目,稳定收支平衡,可能是他们最现实的做法。这种做法必将继续削弱整个油气勘探开发产业,进一步压缩油田工程技术服务市场,其结果极可能迫使石油公司下调2016年勘探开发投资计划预期,导致更严重的后果。这将是油田工程技术服务市场复苏的最大障碍。

回顾近一年的海外油田工程技术服务市场,因服务工作量减少,服务价格下降,一些资源国已经在加强市场保护,导致中低端服务市场收紧,部分国际化经营服务商的经营空间被挤压。一些服务商不得不收缩经营,甚至退出国际市场,从而导致市场集中度加强,垄断格局加剧。

服务资源过剩迫使服务商大量裁撤装备,减员降薪,调整经营结构,市场经营主体出现动荡,斯伦贝谢、哈里伯顿等大型服务商已经大幅裁员,承包商开始封存和裁撤装备,减员降薪。经营收入下降迫使服务商紧缩预算,降低成本,减少支出,导致装备与技术投资减少,装备更新延迟,创新与研发投入力度减弱。

经营环境恶化、效益下降、股价下跌、市值萎缩、资产流失等一系列现象促使服务商资产重组,公司兼并、收购等事件频现。此轮市场动荡低迷的程度、持续的时间以及后续的影响都已展示出超过2009年金融危机时期的迹象,油田工程技术服务产业及市场损失十分严重,聚力振兴尚需时日。

此番海外油田工程技术服务市场低迷行情将对各种服务商、制造商和承包商构成巨大挑战,包括开展国际化经营的中资工程技术服务企业。希望我国油田服务企业面对现实,调整心态,看清经营市场发展趋势,密切关注油价下跌带来的种种不利因素和可能招致的经营风险,认真梳理经营市场及作业区域投资动态和业务量变化,严格把控成本、收紧支出,谨慎调整经营部署,力求最大限度地降低经营风险。

从长远看,我国油田服务企业要在这种寡头垄断、竞争激烈、市场动荡的国际经营环境中不断稳步前行,需要明察市场动态,周密经营部署,严控经营成本,同时不断加强自身建设,增强抵御经营风险的能力,努力完善管理体系,优化经营结构,加强服务链建设,提升技术创新与研发能力,强化对外合作与人才培养,持续提高自身市场竞争力。