2016年第一季度全球海工装备市场分析

2016年第一季度,全球仅成交各类海洋工程装备7艘(座)、金额为3.88亿美元,同比下滑幅度分别高达90%和83%,创下十多年来全球单季成交最低纪录。其成交结构延续了油价下滑以来的特点,仅有生产平台和海工作业船领域有订单敲定,海工支持船连续3个月未有新订单出现,钻井装备依旧零成交。2016年第一季度成交的7艘(座)海工装备中,中国海工装备建造企业独揽5座,成为第一季度接单量最多的国家,包括1座自升式试采平台和4座自升式服务平台,但是5座平台价值量均较小,总的成交额仅为1.55亿美元左右。

2016年第一季度,海上油气开发项目延期搁置情况超出预期,全球海洋工程装备市场形势进一步恶化。钻井平台和海工支持船(OSV)订单绝迹;不足4亿美元的成交额创下近十多年来单季成交最低纪录;海工装备建造企业生存压力持续增大,部分企业已处在生死边缘,急需提高生存能力和拓展新的生存空间。

海工装备市场总体情况

“冻产”预期刺激油价“虚涨”。2016年第一季度,国际原油价格先抑后扬,整体呈现“回暖”态势。1月,国际原油价格延续2015年的下行态势,一度跌破30美元/桶,之后随着沙特、俄罗斯、委内瑞拉等主要产油国释放出“冻产”的积极信号,油价一路攀升至40美元/桶。然而,伊朗坚持在产量恢复至400万桶水平之前不会“冻产”,以沙特为首的石油输出国组织(OPEC)及俄罗斯等主要产油地区草拟的“冻产”协议最终流产。伴随着全球原油消费增速的进一步放缓以及产量和库存持续保持高位,国际原油价格将在未来一段时期内持续承压。

全球油气勘探开发投资继续削减。为应对低油价的“新常态”,石油公司在停派股息、加快资产售卖、裁减员工的同时,进一步加大了勘探开发投资的削减力度。英国Barclays银行通过对全球225家油气公司的调查,将2016年全球油气勘探开发投资同比下滑幅度由年初预期的15%上调至27%,高于2015年23%的削减幅度,这也意味着全球油气勘探开发投资将连续两年出现大幅削减,且呈现加速态势。一些石油公司投资削减力度格外显著,如雪佛龙计划将2016~2017年的资本支出预算削减36%,美国Noble Energy和阿纳达科的削减幅度更是达到50%左右。

产油国主动调整财税政策。在石油公司大幅缩减资本支出的背景下,各产油国油气行业出现不同程度萎缩。为缓解油价暴跌对油气行业带来的压力,主要产油国主动调整相关政策以刺激行业发展。3月,英国再次出台针对北海油气行业的减税政策,大幅削减油气税收,将油气附加税税率从20%下调至10%,并取消了此前高达35%的石油收入税;印度政府也将油气开发税下调20%,并通过天然气价格自由化和补贴等方式鼓励深水和超深水气田的开发;俄罗斯新出台的《2035年前俄罗斯石油领域发展总路线图》中也提出允许私企参与北极大陆架油田开发,降低油企税负。这些政策的实施为海上油气开发带来积极信号,但是效果有待观察。

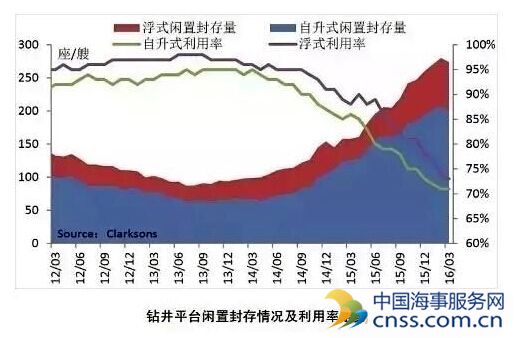

运营市场寻底仍在继续。海工装备运营市场下行态势依旧,装备租金和利用率持续下探,现有租约被下调租金甚至被提前终止的情况也不断发生。利用率方面,2016年第一季度,浮式钻井平台和自升式钻井平台利用率下滑5个百分点和2个百分点,分别为73%和72%。截至3月底,钻井平台闲置封存规模高达274艘(座),相当于过往4年钻井平台的成交总量。OSV闲置封存规模也创下历史新高,平台供应船(PSV)和三用工作船(AHTS)闲置总量接近1400艘,包括其他海工支持船在内,OSV总的闲置封存规模已超过1500艘。租金方面,截至2016年3月底,浮式钻井平台日租金仅为18.8万美元,较年初下滑5.6%,同期自升式钻井平台日租金也下滑0.2%至8.3万美元。OSV租金下滑则更为明显,80吨和120吨系柱拉力AHTS日租金较年初分别下滑9.8%和14.0%至6400美元和8600美元,3200载重吨和4000载重吨PSV日租金下滑14%和8.2%,分别为1.11万美元和1.45万美元。

装备成交额创十多年来单季最低纪录。在运营市场不断下行以及船东对市场短期内复苏持悲观态度的背景下,海工装备新订单几乎绝迹。2016年第一季度,全球仅成交各类海工装备7艘(座)、金额为3.88亿美元,同比下滑幅度分别高达90%和83%,创下十多年来全球单季成交最低纪录。其成交结构延续了油价下滑以来的特点,仅有生产平台和海工作业船(OCV)订单敲定,OSV连续三个月未有新订单出现,钻井装备依旧零成交。OCV方面成交了4座自升式服务平台(Liftboat)和1艘风电场服务居住船,生产平台方面成交了1座自升式试采平台,并生效了1座浮式液化天然气储存再气化装置(FSRU)选择权订单。中韩海工装备建造企业均少量接单,新加坡海工装备建造企业颗粒无收。2016年第一季度成交的7艘(座)海工装备中,中国海工装备建造企业独揽5座,包括1座自升式试采平台和4座Liftboat,成为一季度接单量最多的国家,但是5座平台价值量均较小,总的成交额仅为1.55亿美元左右;韩国方面则凭借1座价值量为2.23亿美元的FSRU成为第一季度全球接单额最多的国家。