全球船市深度调整真正开始

2016年国际船舶市场危机程度进一步加深,甚至演变成几十年不遇的极端行情,成交量创20年来最低水平。尽管目前航运市场呈现出某种触底迹象,但市场复苏并传导至新造船市场尚需时日,预计2017年国际船舶市场环境仍将十分恶劣,“保生存”已经成为全球主要造船企业的第一要务。

国际船舶市场总体形势

2016年全球航运市场极度疲软,多个船型运费指数创下历史极低值,其中BDI创290点的历史新低,CCFI创632点的历史新低,BDTI也出现大幅下滑的情形,整个航运市场一片萧条,韩进海运的破产更是将这种萧条氛围推向极致。2016年下半年,三大主力船型运费均迎来一波明显反弹,其中BDI一度攀升至1257点,CCFI反弹至777点,BDTI也从500点反弹至915点,这种反弹一方面是受季节性因素影响,另一方面也是极低行情下的报复性反弹,投机因素在其中扮演着重要作用。值得注意的是, 航运市场经过一波极端行情之后, 部分船型已经呈现一定的触底迹象, 但触底并不意味着运费能够快速回升,在运力过剩依然严重的基本面下,市场的回暖仍需要很长一段时间。

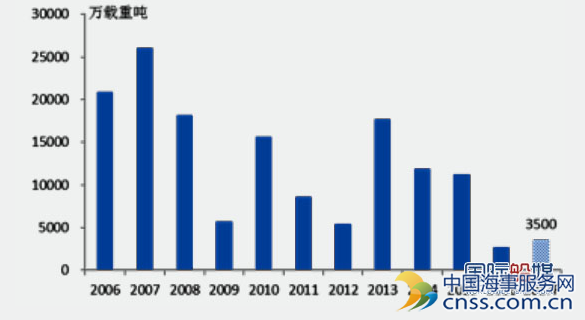

从持续时间、成交量跌幅、价格跌幅等角度看,金融危机以来的本轮船市危机,是近百年来国际船舶市场6次危机中最为严重的一次;而2016年的国际船舶市场又是本轮危机以来形势最为严峻的一年。在长周期及短周期的谷底共振作用下,2016年国际船舶市场遭遇几十年不遇的极端行情,全年新船成交量仅539艘、2742万载重吨,较2015年大幅下滑75.7%,创下20年来新低,特别是1月、11月及12月等月份成交量仅70万载重吨左右,与危机前2007年的日均成交水平大致相当(日均成交71万载重吨)。

新造船市场需求萎缩及竞争形势加剧,严重影响船厂议价能力,新船价格全年持续走低。截至2016年12月底,新造船价格中国指数持续下跌至946点,低于危机后1026点的最低记录(2013 年初)。三大主力船型新船价格跌幅均在6%~10%之间,其中油船和集装箱船价格呈加速下跌之势。从船价影响因素看,除供求关系失衡这一根本原因外,二手及转售船价格大幅下挫,成为拖累新船价格下行的重要原因。由于存在大量二手及转售船可供选择且价格便宜,船东投资的选择面非常广,一方面分流了新造船市场需求,另一方面也对新造船价格产生了极大的下拉作用。

由于2013年~2015年全球新造船市场成交量都在1亿载重吨以上,2016年计划交付船舶达到1.69亿载重吨,全年实际交付9997万载重吨,同比微幅增长3.4%。由于航运市场极度低迷以及船东融资难度不断加大,船东接船意愿和能力明显不足,交船难问题日益凸显。据统计,2016年全球完工船舶实际交付率仅为59%,创下危机以来最低水平,其中散货船依然是船东推迟交付的重灾区,而集装箱船由于航运市场行情的极度低迷,交付率较2015年也大幅下滑,油船整体交付情况相对较好,但下半年交付难度明显提升。

受新船成交量极度萎缩影响,全球造船市场手持订单量明显下降。截至2016年年底,全球造船市场手持订单量已回落至3669艘、2.23亿载重吨,较年初减少29.0%,创近十年来最低水平。特别是散货船,尽管全年有31艘VLOC订单签订(中国船厂承接30艘,日本船厂承接1艘),但年底手持订单量仍回落至8563万载重吨,同比跌幅超过30%,油船和集装箱船手持订单量也出现26%和19%的跌幅。此外,目前2.3亿载重吨的手持订单中,估计有5000万载重吨以上的船舶是已经完工但难以交付的“问题订单”,已经开工正在建造的船舶约1亿载重吨,2017年计划开工的船舶约6000万载重吨,与全球目前1.5亿吨左右的活跃产能形成鲜明对比,预计2017年全球主要船企均面临巨大的开工缺口。

国际船舶市场运行特点

本轮船市危机以来,尽管新造船市场整体低迷,但三大主力船型轮动特点明显。2016年这一特点出现变化,由于三大主力船型航运市场均十分低迷,二手及转售船舶供应极为充足,导致主力船型新造船市场全面遇冷。其中,油船和集装箱船市场行情尤为惨淡,成交量均创近20年来市场最差水平;散货船方面,除VLOC订单外,新船订单近乎绝迹。由于市场整体低迷,“分母”明显变小,单个船型甚至单笔订单对市场的影响力非常突出。其中31艘共计1240万载重吨的VLOC,占全球成交总量的45%;而32艘共156亿美元的豪华邮轮订单,占全球成交总额的48%,这两个船型的成交量(或成交额)几乎占据了国际新造船市场半壁江山。

受航运市场极度萧条影响,2016年航运业掀起重组浪潮,兼并收购、业务重组甚至船东破产等事件频频发生,尤其是班轮业的合纵连横之势,范围空前之大、程度空前之深。在此背景下,多数船东无暇亦无力订船,2016年全球仅有201家船东下单,同比减少近50%,其中中国和美国船东是2016年新订单投资的主力。从吨位看,中国的中远海运集团、工银租赁和招商轮船,凭借VLOC订单,包揽了全球新船下单量的前三名。从投资金额看,由于豪华邮轮市场的火爆,全球主要船东国投资排名发生很大变化,一改往年中国、希腊和日本长期占据投资前三大国的格局。凭借皇家加勒比、迪斯尼、维京等邮轮公司订造的一系列高价值邮轮,2016年美国船东投资规模跃居首位。相比之下,常规船型船东国的投资金额严重萎缩,日本、希腊、韩国等国船东投资规模则已跌出全球前五名。

由于国际船舶市场订单结构的“突变”,2016年主要造船国竞争格局也发生了巨大变化。从吨位看,中国、日本、韩国新接订单量分别为1617万载重吨、410万载重吨和582万载重吨,同比分别减少49%、89% 和81%,全球市场份额分别为59%、15%和21%,其中,中国在30艘VLOC订单的支撑下,市场份额创历史最高水平。从承接订单金额看,意大利和德国凭借在豪华邮轮市场的较好表现,接单额分别达到75亿美元和59亿美元,同比分别增长8000%和47%,全球市场份额分别为22%和18%,居全球第一位和第三位;与此相对应的是,韩国和日本船厂的接单额分别仅为39亿美元和25亿美元,全球排名跌至第四位和第五位,全球三大主要造船国中,仅中国凭借73亿美元的接单额,维持在全球第二位。

受市场危机和产能过剩的双重打压,包括我国在内的世界主要造船国均陷入严重的行业危机。一方面是大量完工船舶难以交付,导致主要船企流动性不断吃紧,亏损不断扩大;另一方面,接单难导致开工不足,生产连续性受到巨大挑战,生产线被迫关闭,全球范围内的主要大型造船企业集团均面临生死存亡的威胁。面对严峻的市场环境和自身极端困难的经营状况,全球主要造船企业纷纷开始在本国政府主导下开展艰难自救。韩国方面,政府层面出台《造船产业竞争力强化方案》等措施,积极引导企业转型;企业层面主动缩减造船产能,并继续推进资产出售、裁员、降薪和强制休假。日本方面,政府层面陆续出台《综合造船新政》、《船舶产业创新政策》等顶层规划,引导产业发展;企业层面则进一步加强合作,组建造船联盟。中国方面,政府在顶层设计层面加强对行业转型升级支持引导,出台《船舶工业深化结构调整加快转型升级行动计划(2016年~2020年)》等政策,国内骨干船企主动通过合并优化、兼并重组等方式,削减和优化现有产能。

2017年国际船市发展趋势

世界经济贸易发展形势及航运市场周期性波动是影响船舶市场需求的主要因素,船舶市场需求同时也会受到二手及转售船等替代性市场的影响。预计2017年,上述因素仍将对新造船市场形成打压,全球船舶工业面临的市场环境仍十分严峻。

金融危机以来,发达经济体持续面临内需不足和去杠杆压力,发展中经济体则面临经济结构失调和金融风险等问题,世界经济增长动力相对较弱,再加上各种地缘政治风险和黑天鹅事件的发生,世界经济的复苏持续处于不稳定状态。IMF在2016年10月份《世界经济展望报告》中,将2017年世界经济增速进一步下调至3.4%。全球经济复苏乏力对国际贸易产生一定消极影响,再加上以贸易保护主义和民粹主义为代表的反全球化思潮逐渐蔓延以及英国退欧等事件影响,国际贸易增长动力明显偏弱。2016年9月,WTO将2017年国际贸易增速预期从3.6%下调至1.8%~3.1%,继续保持疲软态势。

国际贸易增长前景暗淡对海运贸易产生不利影响,特别是2017年中国供给侧结构性改革的推进将导致铁矿石进口量增速迅速回落,国际原油价格的回升也将导致全球石油海运量增长放缓,预计2017年全球海运量增速或将在2016年2.6%基础上进一步下滑至2.1%左右。同时,由于新船成交量和手持订单量萎缩,加上老旧船舶的大规模拆解,2017年世界船队运力增速将进一步下滑至2.7%,但依然高于同期海运量增速,航运市场运力过剩形势存在进一步恶化的可能,预计2017年航运费率难有明显起色,但受季节性及非市场因素影响,期间不排除有较大波动起伏。

2016年全球新造船需求极度惨淡,除上述市场基本面的原因外,二手及转售船对新船投资需求的分流,也是市场需求大幅萎缩的重要原因。数据显示,2016年全球二手及转售船市场共成交1243艘、6897万载重吨,远远超过同期新造船市场成交量。也就是说,即使市场存在需求,更多的是通过存量市场满足,尤其是转售市场。据中国船舶工业经济与市场研究中心统计,2016年全球转售船成交规模约为800万载重吨。这一情况的出现,一方面是由于船厂面对交船难,为保证生存,不得不大幅折价转售完工待交船舶,从而加大转售市场供应;另一方面由于转售船价格远低于同期新造船价格,而且可供选择的船型十分丰富,为少量资金相对宽裕或有发展运力需求的船东创造了抄底的有利时机,直接把需求转移至转售市场。预计2017年这一状况仍将持续,继续分流本就非常有限的新造船需求。

考虑到上游航运市场的基本面以及二手及转售船市场的分流,预计2017年全球新造船市场需求仍将十分有限,特别是2016年30艘共1200万载重吨VLOC订单留下的巨大缺口,目前来看2017年很难有其它船型能够填补。根据对各细分船型需求量的判断,预计2017年全球新造船需求可能在3500万载重吨左右,其中支线集装箱船、灵便型散货船船、成品油船、化学品船、中小型LPG船、LNG船、客滚船和豪华邮轮等船型市场将相对活跃。新船价格方面,从供需基本面来看,短期国际船舶市场需求保持低迷,市场竞争更趋激烈,大量船厂在产能调整的同时为了维持最低限度的生产水平,已经开始主动亏损接单,并不断压低新造船价格。同时,二手船和转售船价格处于极低水平,对新造船价格形成巨大的下拉力量。预计2017年新造船价格持续低位是大概率事件,甚至可能进一步下滑。

2017年新造船市场需求预测

尽管本轮船市危机持续了八年之久,但2009年~2012年船厂仍有大量危机前的高价船订单作保障,完工量及收入规模仍处于较高水平;2013年~2015年国际船舶市场成交量依然在1亿载重吨以上,尽管中小船企十分困难,甚至大量破产倒闭,但全球主要大型造船集团依然能够平稳运转。2016年全球造船市场遭遇极端行情,主要大型造船集团新接订单也极为匮乏,交船难愈发严峻,现金流不断趋紧,生存难开始凸显,预计2017年这一形势难有改观。

实际上,过去几年全球造船产能并未明显削减,主要原因是这些产能主要集中在大型船企,而大型船企具有很强的资源调度能力和生存能力。但随着2016年全球主要大型造船集团均面临严峻的生存形势,全球船舶工业的深度调整真正开始,“生存”成为未来一段时间造船企业的基本诉求和第一要务。恰逢新一代信息技术与制造业的深度融合拉开序幕,船企面临“保生存”和“重构竞争力”的双重任务。可以预见,谁能在这艰难的生存之战中胜出,并完成生产组织模式的智能化变革,谁将成为下一轮产业周期的领先者和弄潮儿。