油服业“冬眠”苏醒了吗?

2017年,油价回涨到让行业期待的水平,至年底,布伦特原油价格维持在60美元/桶上方,最高时曾一度突破70美元/桶。但油服行业完全受制于油气企业勘探开发作业的活跃性,相对于油气行业受油价提振的回暖,油服行业仍在探索再平衡。

油服业拐点将至

此前两年,油服企业面临经营以及资产负债率上升的压力,行业间并购、重组意愿上升。在过去的一年,伴随油气供需基本面的改善,油服行业的整体经营环境有所稳定,并购、重组继续引发竞争格局的改变。

2017年,油服行业“世纪大并购”——通用公司(GE)完成收购全球第三大油服企业贝克休斯。新企业BHGE年营业收入可达320亿美元,一举赶超哈里伯顿,直逼斯伦贝谢,摇身成为全球第二大油服企业。至此,油服行业第一梯队格局生变。

就行业整体而言,尽管油价回调,但全球范围内油气企业的资本性支出相对滞后,2017年油服行业投资尚未有明显增长,需求也没有明显改善。

据行业信息机构Spears公司数据,2017年全球海上钻井市场规模较2016年下降29.2%至270.4亿美元,其中前十大钻井承包商占据全球市场份额的53.6%;全球物探市场规模较2016年下降6.9%至68.3亿美元,排名前十位的物探服务商占比83%。

但业内普遍认为,油服行业的拐点就在眼前。中国两大油服企业——中海油服和海油工程在其最新披露的年报中均指出,随着原油价格重心的上移及行业盈利和市场信心的好转,油气企业会逐步扩大投资规模。总体上,2018年全球油气资本性投资已逐步进入回升通道,油田服务的招投标活动开始有所活跃。

IHS预测数据显示,2018年全球上游油气勘探开发投资将恢复到4220亿美元,较2017年的3820亿美元增长11%;全球海上勘探和开发支出在2017年增长5.0%的基础上,将适度恢复增长6%至1726亿美元。从已公布的情况看,中国海洋油气投资预算700亿~800亿元,较2017年的500多亿元也有一定的增长。

中国“三桶油”相继公布了2018年资本支出计划,其中勘探开发资本支出合计达2861亿~2961亿元,同比增长18%~22%。

具体到关注海上油气业务的中海油,2017年其实际资本支出约500亿元,2018年计划为700亿~800亿元,同比大幅增长40%~60%。作为中海油旗下的油服业务子公司,中海油服和海油工程有望迎来业务增长。

装备利用率触底回升

分析数据显示,海工装备利用率与日费率触底回升,装备类业务拐点已现。行业龙头的表现也佐证了此点(见图1、2)。中海油服的钻井服务与船舶服务等装备类业务持续回暖,2017年其装备利用率与日费率均实现提升。

根据中海油服2017年年报,其钻井平台日历天使用率由2017一季度的最低点48%持续回升,全年达到57.2%,较2016年增加5.4个百分点;钻井平台平均日费率为9.8万美元/日,同比增长4.3%。自有工作船队日历天使用率为86.7%,较2016年增加8个百分点;自有船队作业28424天,同比增加4512天。

中海油服是中海油旗下的综合类油服企业,具有钻井、油田技术、船舶服务和物探勘察等“四大板块”细分业务。截至2017年年底,中海油服共运营、管理43座钻井平台(包括32座自升式钻井平台、11座半潜式钻井平台)、3座生活平台、5套模块钻机;经营和管理中国近海规模最大及功能最齐全的近海工作船船队,三用工作船、平台供应船、油田守护船达130余艘;为勘探业务配备5艘拖缆物探船、1艘专业震源船、2支海底电缆队和5艘综合性海洋工程勘察船、2艘深水作业支持船。

在业务向好的基础上,中海油服业绩得到改善。2017年实现营业收入174亿元,同比增幅15.1%;净利润7120万元,同比增加115亿元。资产负债表亦逐渐修复,截至2017年年底,其总资产为738亿元,较年初下降8.3%;总负债为392亿元,较年初下降13.4%;资产负债率由2016年的56%降至2017年年底的53%。

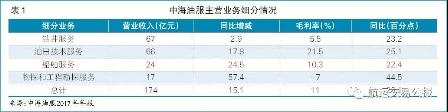

其中,中海油服钻井服务业务实现营业收入67亿元,较2016年的65亿元增长2.9%;毛利率为5.5%,同比增加23.2个百分点。船舶服务业务实现营业收入24亿元,较2016年同期的20亿元增长24.5%;外租船舶共运营8094天,同比增加285天,实现营业收入4.73亿元,同比增加5150万元(见表1)。