巴西国油借款会“打水漂”吗?

5月9日,巴西国家石油公司(巴西国油)称,已与中国进出口银行签署10亿美元贷款协议,用以向中国相关企业采购海洋工程装备和服务。目前,双方正就贷款合同的最终条款进行磋商。

去年5月,中国进出口银行与巴西国油在巴西利亚签署《中国进出口银行与巴西国家石油公司关于支持中巴海洋工程装备产能合作的融资备忘录》。根据备忘录,中国进出口银行将为巴西国油在中国采购海洋工程装备以及为巴西国油向中国出口石油产品等提供信贷支持。

巴西国油是一家跨国经营的国有石油企业,在巴西经济体系中占据举足轻重的地位。自去年3月,巴西国油陷入腐败丑闻,造成直接损失至少20亿美元。去年巴西国油亏损高达348.36亿雷亚尔(约合96亿美元),为1953年成立以来的最差业绩。

基于中国经济发展对巴西资源的需求支撑,巴西国油与中国金融机构“交情”甚好。自去年5月中国与巴西签署《2015年至2021年共同行动计划》后,仅根据公开报道整理,中国金融机构已累计与巴西国油签署的项目融资协议近200亿美元。

中企提供资金援助

当前油价低迷,巴西国油财务状况糟糕,在国际资本市场上融资困难,中国金融机构成为巴西国油的后方资金补给库。

除最近与中国进出口银行签署的10亿美元贷款,今年早些时候,巴西国油还与中国国家开发银行签署100亿美元的贷款协议,帮助其偿还今年到期的120亿美元债务。作为巴西国油向中国供应石油协议的一部分,该笔贷款可依中国的要求以现金或石油偿还。如果加上中国国家开发银行去年5月向巴西国油荷兰子公司提供的50亿美元贷款,中国国家开发银行对巴西国油承诺贷款的金额将达到150亿美元。

此外,去年5月,巴西国油与工银金融租赁有限公司(工银租赁)就海工装备资产租赁签署总额30亿美元合作框架协议。去年10月,双方首先签署达成一份10年期的租赁合同,融资20亿美元。根据协议,巴西国油将向工银租赁出租其P-52和P-57号钻井平台,租期10年。

中国对巴西国油的援助可追溯到7年前的“贷款换石油”合作。2009年,巴西国油获得中国国家开发银行100亿美元贷款,条件是获得贷款的第一年向中国日均出口15万桶原油,随后9年日均出口20万桶。公开报道显示,2012年年初,巴西国油已经拿到这笔贷款。

巴西国油这家曾经的“巴西之光”如今“身陷囹圄”,伴随着2014年下半年的国际油价“腰斩”,巴西国油的经营难以为继。根据巴西国油2015年财报披露,2014年和2015年,巴西国油分别净亏损215.87亿和348.36亿雷亚尔,而在此前,巴西国油年均盈利达到200亿雷亚尔(见图1)。

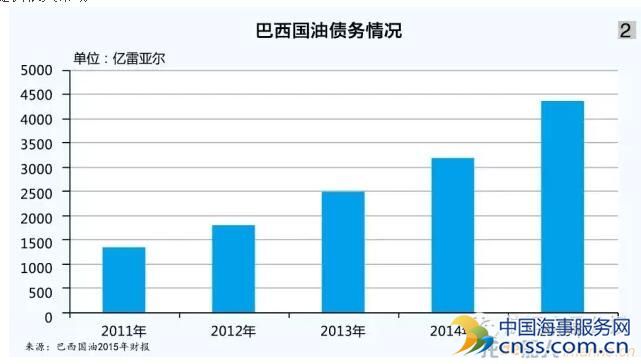

雪上加霜的是,巴西国油的债务压力连年攀升,其2015年财报披露债务达到4355亿雷亚尔(约合1300亿美元)(见图2),为全球债务压力最大的石油生产商,在未来两年内到期的债务超过200亿美元。1月份,巴西国油价值30亿雷亚尔的国内发债计划失败,这是继其国外发债碰壁后,国内发债再次遭“闭门羹”。显然,中国向巴西国油提供巨大贷款将对其偿还到期债务提供很大帮助。

巴西国油在其2015年财报中披露,将进一步提升现金流,改善财务状况,力争净财务杠杆率到2018年低于40%,到2020年低于36%;2018年,净负债/息税折旧摊销前利润的比率低于3x,2020年低于2.5x。

出售资产减缓压力

一如巨额债务压力,对巴西国油而言更重要的是其能否安稳度过当下的石油危机。自去年开始,巴西国油便置出部分资产,以缓解财务压力。巴西国油表示,今年将抛售144亿美元资产,到2018年还将抛售420亿美元资产。

据路透社报道,3月份,巴西国油计划出售其拥有的104处陆上油气田开采权,此举不仅是筹集现金动作的一部分,还能将稀缺的资金更加集中地用于利润较高的海上资产上。其中,98处油气田处于生产状态,日产总量为3.5万桶;6处区域处在勘探阶段。

与此同时,巴西国油计划出售其燃油分销部门BR Distribuidora的控制权。据悉,BR Distribuidora控制了巴西最大的汽油、乙醇、柴油零售网络,去年瑞银证券估计其价值约为100亿美元。早前,巴西国油打算出售该部门的少数股权,但未奏效。

除此之外,巴西国油进一步缩减开支。 1月初,巴西国油宣布,受油价下滑和货币贬值影响,计划缩减资本支出25%;2月初,巴西国油宣布裁员并调整管理结构,以适应低迷的油价。巴西国油将解雇至少30%的非经营性领域管理人员,预计每年可节省4.42亿美元的开支。

根据巴西国油2015年财报,巴西国油调整其2015—2019年投资计划,由原来的1303亿美元降至984亿美元,减少320亿美元(见表),其中勘探与生产业务投资800亿美元,占总投资的81%(包括49亿美元的国际投资)。去年,巴西国油仅投资231亿美元,今年预计投资200亿美元。

伴随巴西国油油气勘探开发项目延期和撤销,其租赁的海工设备作业也受到影响。4月份,巴西国油终止了希腊船东Dry Ships的1艘溢油回收船(OSRV)“Vega Inruda”号的租船合同。“Vega Inruda”号的租期原本将持续至2017年8月30日,提前退租导致DryShips在今年剩余时间里租船合同税息折旧及摊销前利润损失约290万美元。Dry Ships旗下6艘OSRV均由巴西国油租赁,租期至2017年,然而,2月和4月巴西国油已终止了其中2艘的租约。

何时回归正常运营

近年来,全球油气工业布局发生显著变化,美洲正成为除中东地区之外的新的生产中心,地处南美的巴西也因深海油气的发现被寄予厚望。

除低油价的客观原因,近些年巴西深海油气开发并不顺利,发展也遇到瓶颈。巴西国油未来油气发展看中深海,但深海油气钻探面临技术难题,不靠技术引进和投资难以实现跨越。在宏观经济形势不明朗的情况下,巴西石油的领军者巴西国油业绩直线下滑,掌控大规模石油资源,如今却“端着金碗讨饭吃”。

由此看来,向来与巴西“交好”的中国金融机构还有多少机会可以抓住呢?评论认为,中国国家开发银行与巴西国油签署的100亿美元贷款协议是中巴之间“贷款换石油”合作的又一次尝试。但具体来看,巴西国油已表现出应对国际石油市场高频变化能力不济的窘态。

另外,近期,巴西参议院还通过了一项有关减轻巴西国油负担的相关法案。巴西参议院以40票比26票,取消了巴西国油必须是巴西所有“盐下油田”的作业者,并持有至少30%的参与权益的法定要求。同时,巴西还鼓励私人投资进入巴西盐下油藏的开发,使私人资本进入巴西中下游石油炼化市场成为可能,进而吸引更多海外油气企业的投资。客观上,这也为中国投资者提供了更多投资机会。但基于相关技术发展和巨大的资金投入,该领域的投资仍存在很大的不确定性。而这一切均将视巴西国油能否、何时重回正常运营而定。