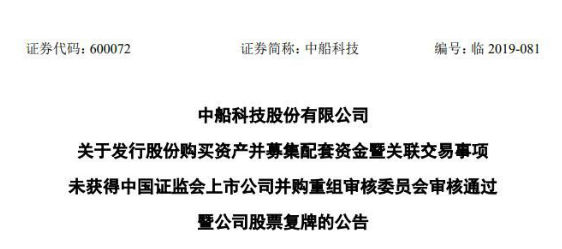

央企旗下的中船科技并购重组遭拒未获得通过

央企旗下的并购重组也被否了。这是并购重组审核并未放松的信号?证监会11月21日晚间公告,中船科技的发行股份购买资产事项在11月21日上午召开的并购重组委会议上未获通过。审核意见为:标的资产未来持续盈利能力存在重大不确定性,不符合《上市公司重大资产重组管理办法》第四十三条的相关规定。上市公司将从11月22日起复牌。

中船科技在“南北船合并”前抛出的重组方案,却遭证券监管部门否决,在央企资本运作中堪称罕见。但在“南北船合并”的新背景下,公司未来将如何运作,留下了更大的悬念和空间。

今年3月,中船科技发布重组预案,公司拟收购海鹰集团100%股权,注入大股东中国船舶工业集团有限公司(简称“中船集团”)的水声设备及海洋电子资产,变身中船集团海洋科技资产上市平台。这笔交易作价约21.1亿元。

记者注意到,证监会此前在一次反馈意见中已经对标的资产的盈利能力予以关注。反馈意见提出:申请文件显示,2017年、2018年及2019年1-3月,标的资产营业收入分别为4.68亿元、5.29亿元以及5599.67万元,归属于母公司股东的净利润分别为1.85亿元、1.03亿元以及1978.15万元,但扣除非经常性损益后归属于母公司股东的净利润仅分别为1155.97万元、2259.39万元以及-762.75万元。请公司补充披露:截至目前标的资产2019年度销售收入实现情况,并结合历史数据说明2019年标的资产盈利能力的变化情况,说明其是否存在业绩下滑、业务规模萎缩等情形。

不过,公司在回复中给出了2019年前9个月的经营数据,数据显示,2019年1-9月,海鹰集团实现营业收入3.13亿元,实现归属于母公司所有者的净利润9274.85万元,扣除非经常性损益后归属于母公司所有者的净利润为3649.47万元。公司表示,2019年1-9月,海鹰集团扣除非经常性损益后归属于母公司所有者的净利润相较于2017年和2018年均大幅增长,与历史数据相比,2019年海鹰集团不存在业绩下滑、业务规模萎缩情形。

其中,2017年、2018年及2019年1-3月,海鹰集团的非经常性损益金额分别为1.73亿元、8042.69万元以及2740.90万元,主要为厂区搬迁收益。

在中国船舶业,中船集团与中国船舶重工集团有限公司(简称“中船重工”)分别有着“南船、北船”之称。今年10月25日,据国务院国资委消息,经报国务院批准,中船集团与中船重工实施联合重组。当天,南北船旗下的8家上市公司——中国重工、中国海防、久之洋、中国动力、中国应急、中船防务、中船科技、中国船舶等公司都发布了公告。

在资本运作上,今年以来,南北船内部资产整合动作频频。在中船集团体系内,除了中船科技之外,4月份,中船防务发布公告称,中国船舶拟以其持有的沪东重机100%股权作为置出资产,与中船集团持有的江南造船股权的等值部分进行置换——这被视为“南船”内部的资产全面整合,意味着“南船”的资产整合思路转向按功能和专业分类。更早之前,今年1月,中船重工旗下的中国动力推进发行普通股和可转换公司债券及/或支付现金购买广瀚动力等多家标的公司少数股权,推进中船重工动力资产整合并优化资产结构。该项重组目前处于一次反馈意见环节。

至于未来,在新的“南北船合并”背景下,中船科技是否还将继续进行资产重组,是否会选择新的资产注入?本次重组被否,或许不是公司资本运作的终止符。

来源: 上海证券报